Συναλλαγές αναδυόμενων τάσεων

Γιατί η εκμάθηση των «μοτίβων» αναδυόμενων τάσεων βοηθούν στην αναγνώριση καθοδικών ή ανοδικών κύλών. Ποιες παγίδες πρέπει να αποφύγουν οι επενδυτές και το... «μοτίβο» πρώτης ώθησης.

Στα προηγούμενα άρθρα αναλύσαμε το γεγονός ότι μόνο οι βραχυπρόθεσμες προβλέψεις της αγοράς είναι εφικτές. Ωστόσο, με σωστή διαχείριση χρημάτων και θέσης, οι θέσεις μπορούν να διατηρηθούν για εβδομάδες, μήνες ή ακόμη και χρόνια, εφόσον συνεχιστεί η τάση.

Αυτή η ορθή διαχείριση χρημάτων περιλάμβανε τη χρήση stop, τη μερική κατοχύρωση κερδών και τη σταδιακή διεύρυνση των trailing stop καθώς οι θέσεις γινόντουσαν όλο και πιο κερδοφόρες. Στα τελευταία δύο άρθρα εξετάσαμε το πώς να εισερχόμαστε σε καθιερωμένες τάσεις με Trend Knockouts και Persistent Pullbacks. Σε αυτό το άρθρο θα δούμε πώς να εισερχόμαστε σε αναδυόμενες τάσεις με το μοτίβο πρώτης ώθησης (First Thrust).

»Όταν ολοκληρώνεται μια τάση, συχνά ξεκινάει μια νέα

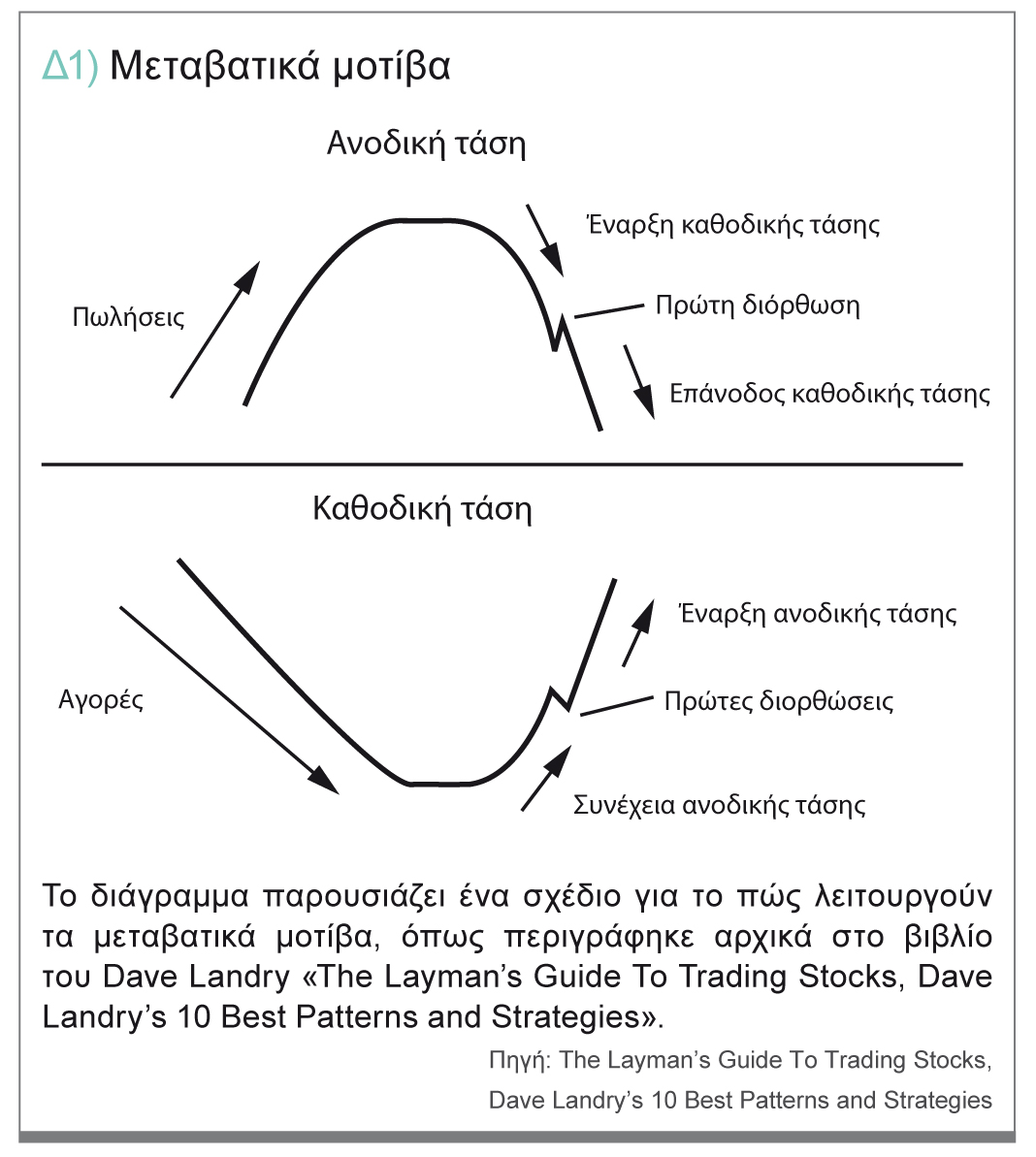

Οι τάσεις δεν διαρκούν για πάντα. Στο τέλος εξαντλούνται και, αρκετά συχνά, προκύπτει μια νέα τάση στην αντίθετη κατεύθυνση. Ωστόσο, οι καθιερωμένες τάσεις μπορούν πολλές φορές να διαρκέσουν πολύ περισσότερο και να πάνε πολύ πιο μακριά από ότι περιμένουν οι περισσότεροι. Η προσπάθεια αγοράς μια μετοχής επειδή είναι χαμηλά ή πώλησης της επειδή είναι ψηλά αποτελεί το παιχνίδι του ηττημένου. Τα καλά νέα είναι ότι η μετοχή θα δώσει ενδείξεις για τη μεταστροφή μιας τάσης και συνήθως θα παρουσιάσει μια δευτερεύουσα διόρθωση προτού εισέλθει στη νέα τάση της. Η είσοδος μετά από αυτή τη δευτερεύουσα διόρθωση και μόνο εφόσον η νέα τάση παρουσιάζει σημάδια επανόδου είναι ο στόχος των μεταβατικών μοτίβων του συντάκτη. Αυτό παρουσιάζεται στο διάγραμμα 1.

Μερικές φορές η νέα τάση αρχίζει απότομα - γεγονός, όχι διαδικασία

Οι αγορές σε σημαντικές μεταβάσεις τάσης ξεκινούν συχνά με μια έντονη ώθηση στη νέα κατεύθυνση. Αυτό τείνει να βρίσκει τους συμμετέχοντες απροετοίμαστους. Παγιδευμένοι στη λάθος πλευρά της αγοράς, βρίσκονται στη θέση να περιμένουν την αντιστροφή της αγοράς ώστε να απεγκλωβιστούν. Όσοι επιλέγουν την κορυφή ή τη βάση και δεν τις έχουν προλάβει, και δεν θέλουν να πληρώσουν, περιμένουν επίσης κάποια ουσιαστική διόρθωση. Δυστυχώς για αυτούς τους επενδυτές, η ουσιαστική διόρθωση μπορεί να μην έρθει ποτέ. Συχνά, οι αγορές που πραγματοποιούν μια έντονη ώθηση σε μια νέα κατεύθυνση, υποχωρούν για πολύ λίγο προτού ανακτήσουν τη νέα τάση τους. Οι παλιοί συμμετέχοντες της αγοράς θα πεταχτούν σύντομα έξω με δυσμενείς τιμές και όσοι επιλέγουν την κορυφή ή τη βάση θα πρέπει να πληρώσουν ή να ρισκάρουν το ενδεχόμενο να μείνουν πίσω. Αναμένοντας την έντονη ώθηση της αγοράς στη νέα κατεύθυνση, αποφεύγετε τις παγίδες που συνδέονται με την επιλογή κορυφών/βάσεων. Πραγματοποιώντας είσοδο στα πρώτα σημάδια μιας διόρθωσης αντί να περιμένετε για κάτι πιο ουσιαστικό, η θέση σας έχει τη δυνατότητα να ενισχυθεί από τη δυσάρεστη κατάσταση των προαναφερθέντων επενδυτών.

Οι αγορές σε σημαντικές μεταβάσεις τάσης ξεκινούν συχνά με μια έντονη ώθηση στη νέα κατεύθυνση. Αυτό τείνει να βρίσκει τους συμμετέχοντες απροετοίμαστους. Παγιδευμένοι στη λάθος πλευρά της αγοράς, βρίσκονται στη θέση να περιμένουν την αντιστροφή της αγοράς ώστε να απεγκλωβιστούν. Όσοι επιλέγουν την κορυφή ή τη βάση και δεν τις έχουν προλάβει, και δεν θέλουν να πληρώσουν, περιμένουν επίσης κάποια ουσιαστική διόρθωση. Δυστυχώς για αυτούς τους επενδυτές, η ουσιαστική διόρθωση μπορεί να μην έρθει ποτέ. Συχνά, οι αγορές που πραγματοποιούν μια έντονη ώθηση σε μια νέα κατεύθυνση, υποχωρούν για πολύ λίγο προτού ανακτήσουν τη νέα τάση τους. Οι παλιοί συμμετέχοντες της αγοράς θα πεταχτούν σύντομα έξω με δυσμενείς τιμές και όσοι επιλέγουν την κορυφή ή τη βάση θα πρέπει να πληρώσουν ή να ρισκάρουν το ενδεχόμενο να μείνουν πίσω. Αναμένοντας την έντονη ώθηση της αγοράς στη νέα κατεύθυνση, αποφεύγετε τις παγίδες που συνδέονται με την επιλογή κορυφών/βάσεων. Πραγματοποιώντας είσοδο στα πρώτα σημάδια μιας διόρθωσης αντί να περιμένετε για κάτι πιο ουσιαστικό, η θέση σας έχει τη δυνατότητα να ενισχυθεί από τη δυσάρεστη κατάσταση των προαναφερθέντων επενδυτών.

Ο στόχος της πρώτης ώθησης είναι να εισέλθετε σε μια νέα τάση νωρίς. Περιμένετε για να παρουσιάσει η αγορά μια ισχυρή ώθηση απέναντι από την κατεύθυνση της πιο μακροπρόθεσμης τάσης της και πραγματοποιείτε είσοδο στην παραμικρή διόρθωση. Η είσοδος σε νέες τάσεις ενέχει ρίσκο, αλλά εάν εισέλθετε σε μια νέα τάση νωρίς, τα οφέλη μπορεί να είναι τεράστια.

Εδώ είναι οι κανόνες:

- Η μετοχή (ή άλλη αγορά) πρέπει να παρουσιάσει ένα σημαντικό νέο χαμηλό. Όσο πιο σημαντικό είναι το χαμηλό, τόσο το καλύτερο. Τα πολυετή χαμηλά ή, ιδανικά, τα χαμηλότερα όλων των εποχών (ή τα υψηλότερα για εκτέλεση πώλησης - short) είναι τα καλύτερα. Αυτό εξασφαλίζει ότι ο μέγιστος αριθμός επενδυτών βρίσκεται στη λάθος πλευρά της αγοράς όταν η τάση αρχίσει να αλλάζει (κανόνας 2).

- Η μετοχή πρέπει στη συνέχεια να πραγματοποιήσει έντονο ράλι (ή να πουλήσει έντονα για εκτέλεση πώλησης – short)

- Η μετοχή πρέπει να κάνει ένα χαμηλότερο υψηλό και ένα χαμηλότερο χαμηλό. Με άλλα λόγια, πρέπει να κάνει τουλάχιστον μια υποχώρηση μιας στήλης – τα πρώτα σημάδια διόρθωσης. Εάν στήλες μεγάλου εύρους υψηλότερα κυριάρχησαν στην πρώτη ώθηση, μπορεί να κάνει μόνο ένα χαμηλότερο υψηλό. Αυτό μπορεί να είναι καλό για πιο ριψοκίνδυνες συναλλαγές καθώς η μετοχή είχε πολύ μικρή διόρθωση. Ωστόσο, στις συναλλαγές, το ρίσκο συνδέεται συχνά με την ανταμοιβή. Αυτές οι συνοπτικές διορθώσεις δίνουν στους παίκτες πολύ λίγο χρόνο για να εισέλθουν. Οι περισσότεροι περιμένουν για μια πιο ουσιαστική υποχώρηση. Εφόσον η ώθηση επανέλθει μετά από αυτήν τη μικρή διακοπή, αυτοί οι επενδυτές θα πρέπει να εισέλθουν άμεσα ή να μείνουν απ’ έξω. Για πωλήσεις (short), η μετοχή πρέπει να κάνει υψηλότερο υψηλό και υψηλότερο χαμηλό (δηλαδή, κι εδώ υποχώρηση μιας στήλης τουλάχιστον).

- Αγοράστε πάνω από το υψηλό του (3) ή κάτω από το χαμηλό του (3) για πώληση.

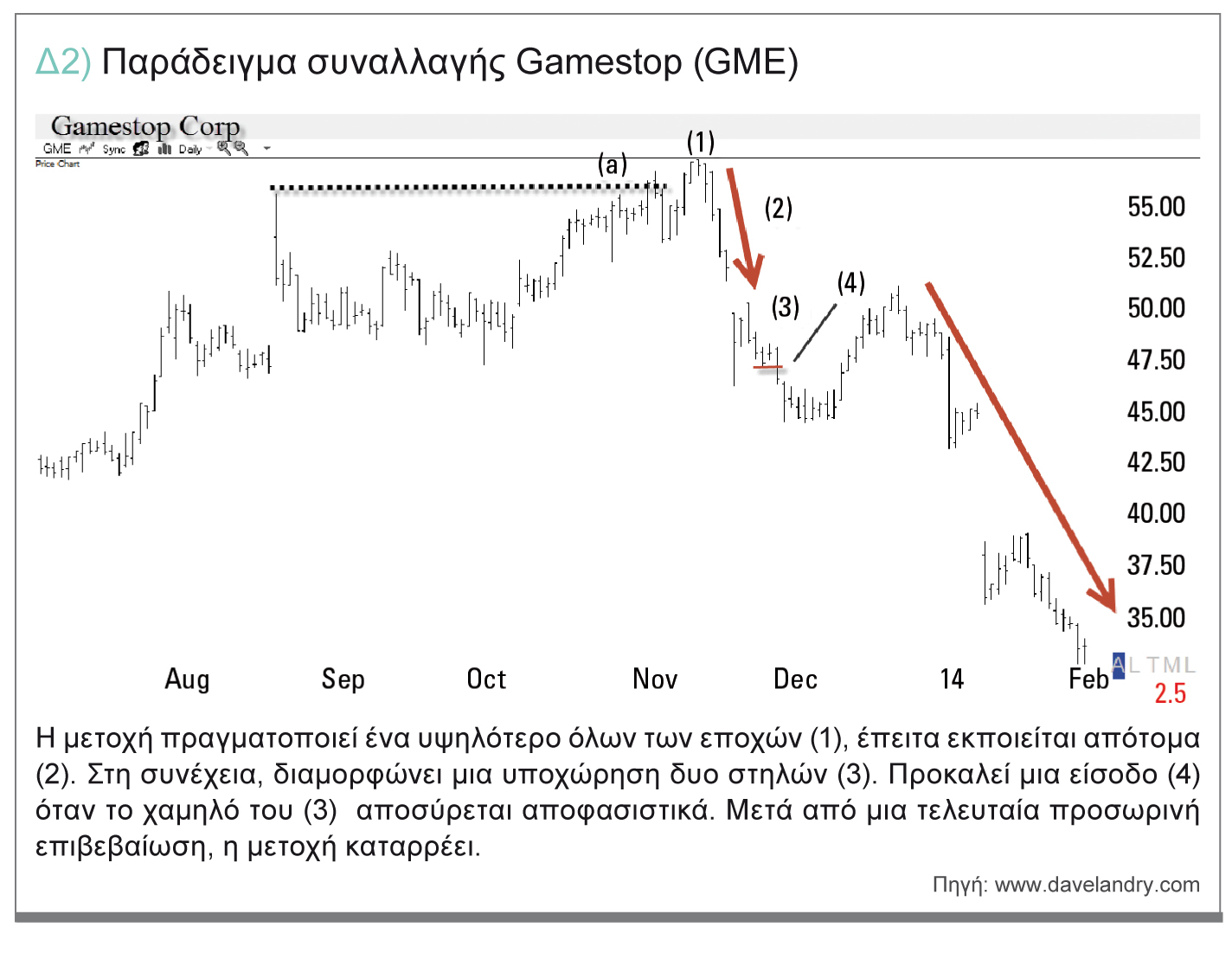

Παράδειγμα

Δείτε παρακαλώ το διάγραμμα 2. Η Gamestop (GME) κάνει ένα υψηλότερο όλων των εποχών (1). Όσοι διατηρούν τη μετοχή έχουν κέρδος. Η ορμή έχει επιβραδυνθεί όπως αποδεικνύεται από το γεγονός ότι η μετοχή δεν έχει σημειώσει ιδιαίτερη πρόοδο εδώ και μήνες. Παρ’ όλα αυτά, όσοι είναι σε θέση αγοράς νιώθουν άνετα καθώς τα κέρδη τους είναι στο ψηλότερο επίπεδο από την στιγμή που αγόρασαν τη μετοχή. Στη συνέχεια, η μετοχή «ξεπουλιέται» απότομα (2). Τα κέρδη των προηγούμενων αγοραστών χάνονται γρήγορα. Η μετοχή κάνει ένα υψηλότερο χαμηλό και μετά ένα υψηλότερο χαμηλό και ένα υψηλότερο υψηλό (3) - με άλλα λόγια, μια υποχώρηση δυο στηλών. Η μετοχή προκαλεί μια είσοδο (4) όταν το χαμηλό του (3) αποσύρεται αποφασιστικά. Μετά από μια τελευταία προσωρινή επιβεβαίωση, η μετοχή καταρρέει.

Χρυσός ή βέλη;

Χρυσός ή βέλη;

Όταν συναλλάσσεστε αναδυόμενες τάσεις να λαμβάνετε υπόψη σας ότι μπορεί αυτό που μοιάζει με αναδυόμενη τάση να είναι απλά μια διόρθωση στην πιο μακροπρόθεσμη τάση.

Είστε, κατά κάποιον τρόπο, «πρωτοπόροι». Και, όπως οι αμερικανοί πρωτοπόροι, είτε θα βρείτε χρυσό, είτε θα καταλήξετε με βέλη στην πλάτη. Τα καλά νέα είναι ότι όλες οι σημαντικές κορυφές ή βάσεις θα έχουν μια πρώτη ώθηση ή άλλα μοτίβα αναδυόμενης τάσης. Επομένως, η πιθανότητα ανεύρεσης χρυσού καθιστά την προσπάθεια αξιόλογη.

Τελευταίες σκέψεις:

Είναι και πάλι όλοι κακομαθημένοι;

Οι ανοδικές αγορές στα τέλη της δεκαετίας του ‘80 και στη δεκαετία του ‘90 είχαν τεράστιες τάσεις. Τάσεις για τις οποίες πολλοί πίστευαν ότι θα διαρκούσαν για πάντα. Ίσως κάποιοι αναρωτιούνται ότι μπορεί να εισερχόμαστε και πάλι σε μια τέτοια φάση. Από το 2009, το αμερικανικό χρηματιστήριο δεν παρουσίασε σημαντικές αρνητικές περιόδους. Είναι αλήθεια ότι υπήρξαν μερικές διορθώσεις που σηματοδοτήθηκαν από πρώτες ωθήσεις (και άλλα μοτίβα μετάβασης) αλλά δεν υλοποιήθηκαν σε μεγάλο βαθμό.

Οι αγορές είναι αγορές και η ανθρώπινη φύση δεν αλλάζει. Μόλις οι περισσότεροι θα αρχίσουν να αισθάνονται άνετα με τις πιο μακροπρόθεσμες τάσεις, υποθέτοντας ότι «είναι διαφορετικά αυτή τη φορά», η τάση θα ολοκληρωθεί. Επομένως, η εκμάθηση των μοτίβων αναδυόμενων τάσεων που βοηθούν στην αναγνώριση της πιθανής ολοκλήρωσης μιας παλιάς τάσης και στην έναρξη μιας νέας είναι ζωτικής σημασίας.

Προσεχώς

Προσεχώς

Μερικές φορές, μια νέα τάση ξεκινάει ως διαδικασία και όχι ως γεγονός. Επομένως, στο επόμενο άρθρο θα συνεχίσουμε την αναφορά μας στη συμμετοχή σε αναδυόμενες τάσεις χρησιμοποιώντας το μοτίβο Bowtie - ένα μοτίβο που συνδυάζει τη χρήση πολλαπλών μέσων όρων με τη δράση τιμών. Μετά από αυτό, θα δούμε πώς μπορούμε να εισέλθουμε σε επιταχυνόμενες τάσεις. Έπειτα θα εξετάσουμε το πώς να επιλέγουμε τις καλύτερες μετοχές και άλλες αγορές για εκτελέσεις συναλλαγών. Χωρίς ένα πλάνο και χωρίς διαχείριση χρημάτων, τα καλύτερα στησίματα του κόσμου είναι άχρηστα. Επομένως, θα αναφερθούμε στη διαχείριση χρημάτων και θέσης λεπτομερέστερα.

Χωρίς την πειθαρχία για την εφαρμογή ενός πλάνου, στην καλύτερη περίπτωση, τα αποτελέσματα των συναλλαγών σας θα είναι τυχαία. Άρα, στο τέλος θα αναφερθούμε στην ψυχολογία των επενδύσεων. «