Πώς να συναλλάσσεστε εμπορεύματα επικερδώς

Ο κανόνας των τεσσάρων εβδομάδων σύμφωνα με τον Donchian: Ο Richard Donchian θεωρείται ο ιδρυτής τόσο των συναλλαγών παρακολούθησης τάσης (trend following) όσο και της βιομηχανίας των hedge fund.

Ο κανόνας των τεσσάρων εβδομάδων σύμφωνα με τον Donchian

Ο κανόνας των τεσσάρων εβδομάδων σύμφωνα με τον Donchian

Ο Richard Donchian θεωρείται ο ιδρυτής τόσο των συναλλαγών παρακολούθησης τάσης (trend following) όσο και της βιομηχανίας των hedge fund.

Ήδη από το 1934,δημοσίευσε μια σειρά οδηγιών εκτέλεσης συναλλαγών, οι οποίες μέχρι σήμερα αποτελούν αναπόσπαστο τμήμα οποιασδήποτε ολοκληρωμένης διαδικασίας εκπαίδευσης των επενδυτών.

»Απέκτησε φήμη κυρίως εξ αιτίας των επενδυτών Turtle, οι οποίοι χρησιμοποίησαν το δικό του κανόνα «ξεσπάσματος των τεσσάρων εβδομάδων» ως βάση της δικής τους πετυχημένης επενδυτικής στρατηγικής κατά τις δεκαετίες του ‘70 και του ‘80. Το παρόν άρθρο θα δείξει ότι η προσέγγιση του Donchian επιτρέπει ακόμη και σήμερα στους επενδυτές να κατοχυρώσουν υψηλά κέρδη.Ο Richard Davoud Donchian γεννήθηκε το 1905 και αποφοίτησε από το πανεπιστήμιο Yale το 1928 με πτυχίο στα οικονομικά. Αφού διάβασε το βιβλίο του Jesse Livermore με τίτλο «Reminiscences of a Stock Operator», έστρεψε το ενδιαφέρον του στις χρηματαγορές. Λόγω των υψηλών απωλειών κατά τη διάρκεια της συντριβής του χρηματιστηρίου το 1929, στράφηκε ακολούθως στη λεπτομερή εξέταση της τεχνικής ανάλυσης. Είχε συνειδητοποιήσει ότι αυτός ήταν ο μόνος τρόπος για εξασφάλιση σταθερών κερδών στις αγορές. Το 1934, αυτό οδήγησε στη δημοσίευση 20 οδηγιών εκτέλεσης συναλλαγών που, έως και σήμερα, ακολουθούνται (ή θα έπρεπε να ακολουθούνται) διαισθητικά από τους περισσότερους επενδυτές. Ως παράδειγμα αναφέρεται η οδηγία: «Περιορίστε τις απώλειές σας και αφήστε τα κέρδη σας να αυξάνονται.»

Το 1948, ο Donchian ίδρυσε την «Futures, Inc», το πρώτο fund για δημοσίως διαθέσιμα ΣΜΕ εμπορευμάτων. Αυτό το fund βασιζόταν σε δύο σημαντικές αρχές: Διαφοροποίηση σε μη συσχετιζόμενα επενδυτικά προϊόντα και διαχείριση θέσης σύμφωνα με μια αρχή παρακολούθησης τάσης που έγινε παγκοσμίως γνωστή με τον όρο «κανόνας των 4 εβδομάδων». Σημειώστε ότι μέχρι τη δεκαετία του 1970, η εστίαση των συναλλαγών ΣΜΕ στις αμερικανικές αγορές ήταν στο σιτάρι και τα τρόφιμα, γεγονός που άσκησε σημαντική επίδραση στη δομή του χαρτοφυλακίου του fund του Donchian.

Ο κανόνας των 4 εβδομάδων

Ο κανόνας των 4 εβδομάδων χρησιμοποιήθηκε εφεξής ως κανόνας βάσης για πολλά fund παρακολούθησης τάσεων. Το πιο εντυπωσιακό στοιχείο του κανόνα ήταν η απλότητά του:

- Ανοίξτε μια θέση αγοράς και κλείστε τις θέσεις πώλησης εάν η τρέχουσα τιμή υπερβαίνει την υψηλότερη τιμή των προηγούμενων τεσσάρων εβδομάδων.

- Ανοίξτε μια θέση πώλησης και κλείστε τις θέσεις αγοράς εάν η τρέχουσα τιμή πέσει κάτω από το χαμηλό των προηγούμενων τεσσάρων εβδομάδων.

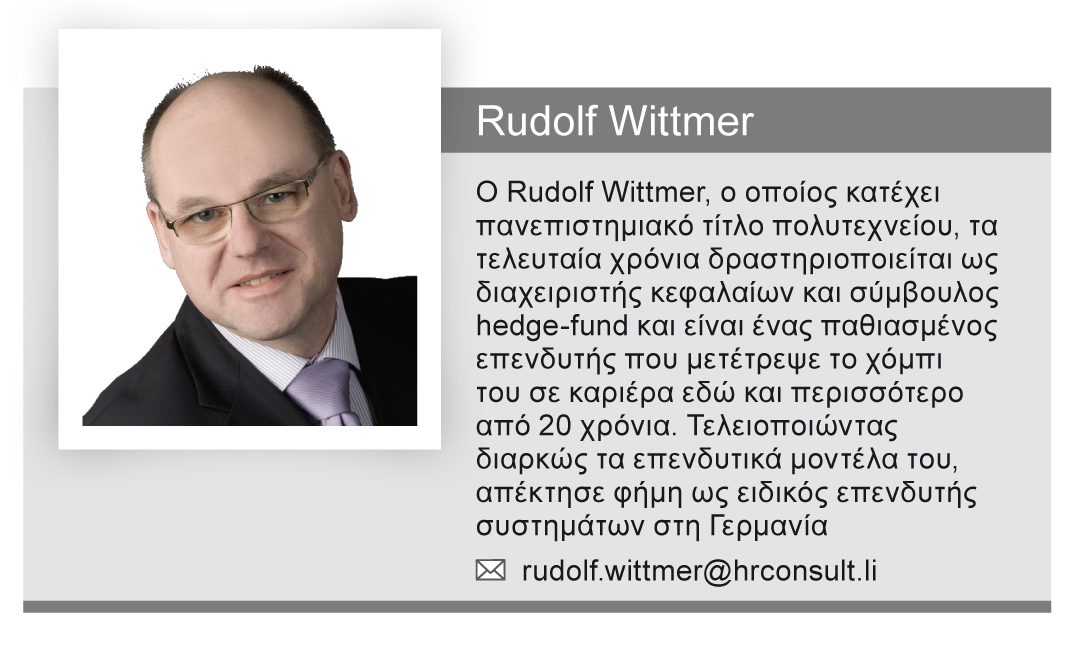

Είναι βέβαιο ότι τα πράγματα δε θα μπορούσαν να είναι πολύ απλούστερα από αυτό. Αγοράστε όταν το ΣΜΕ φθάσει σε ένα νέο υψηλό τεσσάρων εβδομάδων και πουλήστε όταν πέσει σε ένα νέο χαμηλό τεσσάρων εβδομάδων. Ο Donchian υπογράμμιζε πάντα ότι πρέπει να εστιάζουμε σε θέσεις αγοράς καθώς η δυνατότητα κέρδους ήταν σημαντικά υψηλότερη από εκείνη των θέσεων πώλησης. Στο διάγραμμα 1, παρουσιάζεται η αρχή του κανόνα των 4 εβδομάδων.

Επιλογή επενδυτικών προϊόντων

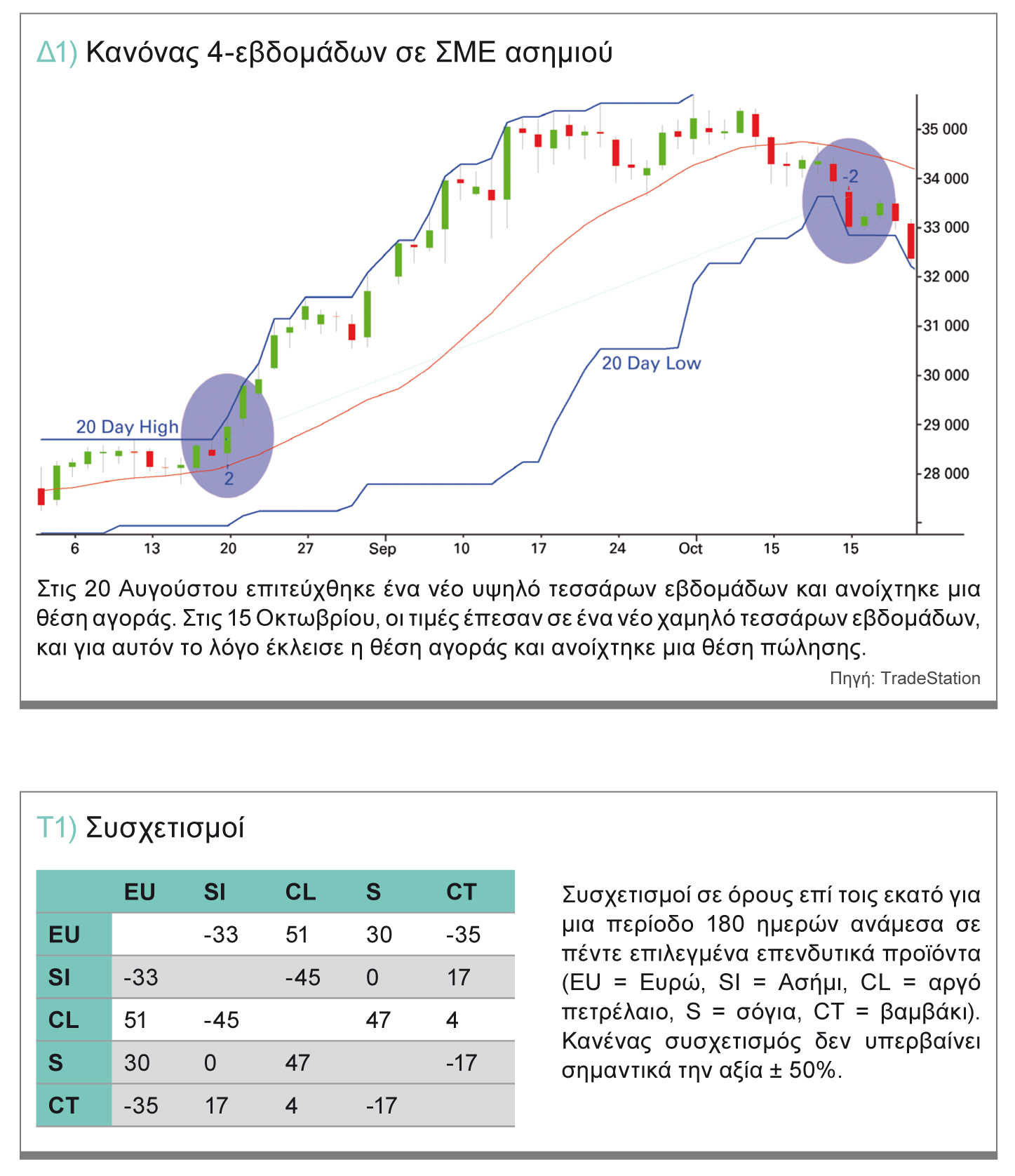

Ο Donchian έχει επανειλημμένα τονίσει τα οφέλη της ορθής διαφοροποίησης. Έτσι, για το μικρό δοκιμαστικό χαρτοφυλάκιό μας έχουμε επιλέξει από ένα επενδυτικό προϊόν για κάθε έναν από τους πέντε διαφορετικούς τομείς - συναλλάγματα, μέταλλα, ενέργεια, σιτάρι και «μαλακά αγαθα» (καφές, κακάο κα). Από το πλαίσιο συσχετισμού στον πίνακα 1 μπορούμε να δούμε ότι, συνολικά, μπορούμε να πούμε ότι υπάρχει πολύ μικρός συσχετισμός μεταξύ του ευρώ, του ασημιού, του αργού πετρελαίου, της σόγιας και του βαμβακιού.

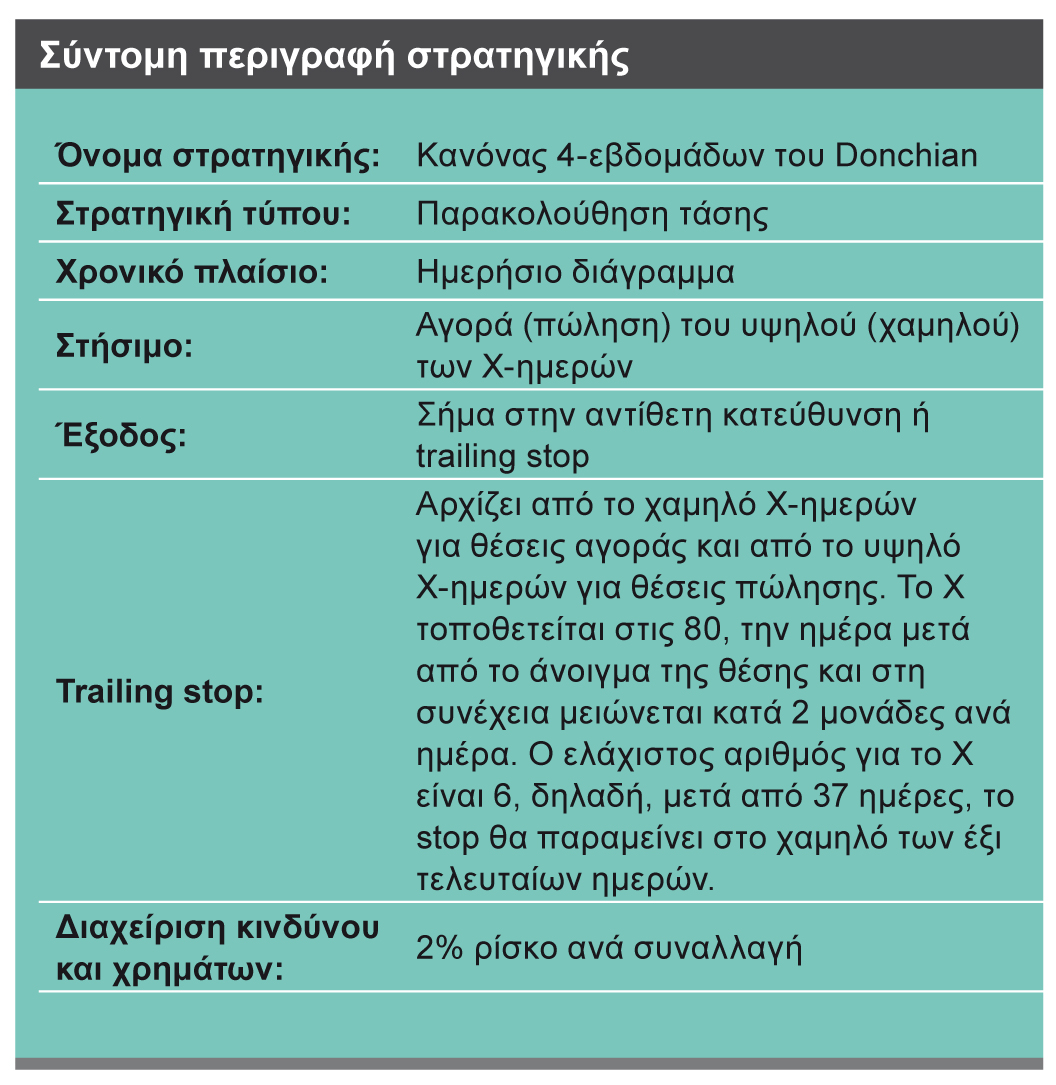

Οι κανόνες λεπτομερώς

Χρησιμοποιούμε μια εντολή stop για να εισέλθουμε στην αγορά στο υψηλό των 20 ημερών. Η έξοδος πραγματοποιείται είτε μέσω ενός νέου σήματος στην αντίθετη κατεύθυνση, είτε μέσω ενός «επερχόμενου» trailing stop. Για μια θέση αγοράς, το trailing stop θα ξεκινήσει στο χαμηλό των τελευταίων 80 ημερών και θα μειώνεται κατά δύο μονάδες ανά ημέρα, άρα, τη δεύτερη ημέρα συναλλαγών, το stop θα τοποθετηθεί στο χαμηλό των 78 ημερών (80 μείον 2), την τρίτη ημέρα στο χαμηλό των 76 ημερών κ.ο.κ. Το stop παραμένει, τουλάχιστον, στο χαμηλό των προηγούμενων έξι ημερών.

Αρχικό κεφάλαιο και αριθμός συμβολαίων

Αρχικό κεφάλαιο και αριθμός συμβολαίων

Δεδομένου ότι εφαρμόζουμε τον κανόνα σε ένα χαρτοφυλάκιο συμβολαίων με ποικίλα μεγέθη, πρέπει να επιλέξουμε έναν κατάλληλο αριθμό συμβολαίων για να εξασφαλίσουμε ότι κάθε θέση θα έχει περίπου το ίδιο βάρος. Για αυτόν το σκοπό, έχουμε υπολογίσει ένα αρχικό κεφάλαιο ύψους ενός εκατομμυρίου δολαρίων για κάθε θέση. Είμαστε πρόθυμοι να αναλάβουμε ρίσκο απώλειας 2% για κάθε θέση, το οποίο ανέρχεται συνολικά σε $20.000. Διαιρούμε έπειτα αυτό το ποσό με το τριπλάσιο του Μέσου Πραγματικού Εύρους (Average True Range - ATR) των προηγούμενων 50 ημερών, το οποίο θα εγγυηθεί ότι η χρησιμοποίηση αυτού του κανόνα έχει το ίδιο ρίσκο για κάθε αγορά.

Για παράδειγμα, η τιμή της σόγιας αναφέρεται στα έντεκα δολάρια ανά μονάδα. Η θέση αντιστοιχεί σε ένα συμβόλαιο αξίας $55.000 καθώς ένα συμβόλαιο αντιστοιχεί σε 5.000 μονάδες. Το ATR των προηγούμενων 50 ημερών είναι 25 μονάδες, το οποίο αντιστοιχεί σε μια αξία ίση με $1.250. Αυτό το ποσό πολλαπλασιάζεται επί τρία, δίνοντας $3.750. Στη συνέχεια παίρνουμε το μέγιστο κεφάλαιο ρίσκου των $20.000 και το διαιρούμε με $3.750, το οποίο μας δίνει 5,33 συμβόλαια. Στρογγυλοποιούμε αυτόν τον αριθμό προς τα κάτω, κι αυτό μας επιτρέπει να τοποθετήσουμε στην αγορά μια θέση πέντε συμβολαίων.

Μια σημείωση σχετικά με το αρχικό κεφάλαιο του ενός εκατομμυρίου δολαρίων: Αυτό το ποσό επιλέχθηκε για ένα χαρτοφυλάκιο ΣΜΕ όπου δεν πρέπει να ξεπεραστεί ένα μέγεθος απωλειών ύψους 20%. Για πιο επιθετικούς επενδυτές, το αρχικό κεφάλαιο μπορεί άνετα να μειωθεί περίπου στις $300.000.

Ωστόσο, η στρατηγική αυτή είναι δυνατό να εφαρμοστεί ακόμη και σε λογαριασμούς με μεγέθη μικρότερα των $10.000. Σε αυτές τις περιπτώσεις, ως εργαλεία συναλλαγών πρέπει να επιλεγούν τα CFD αντί των ΣΜΕ.

Τα πρώτα αποτελέσματα δοκιμών

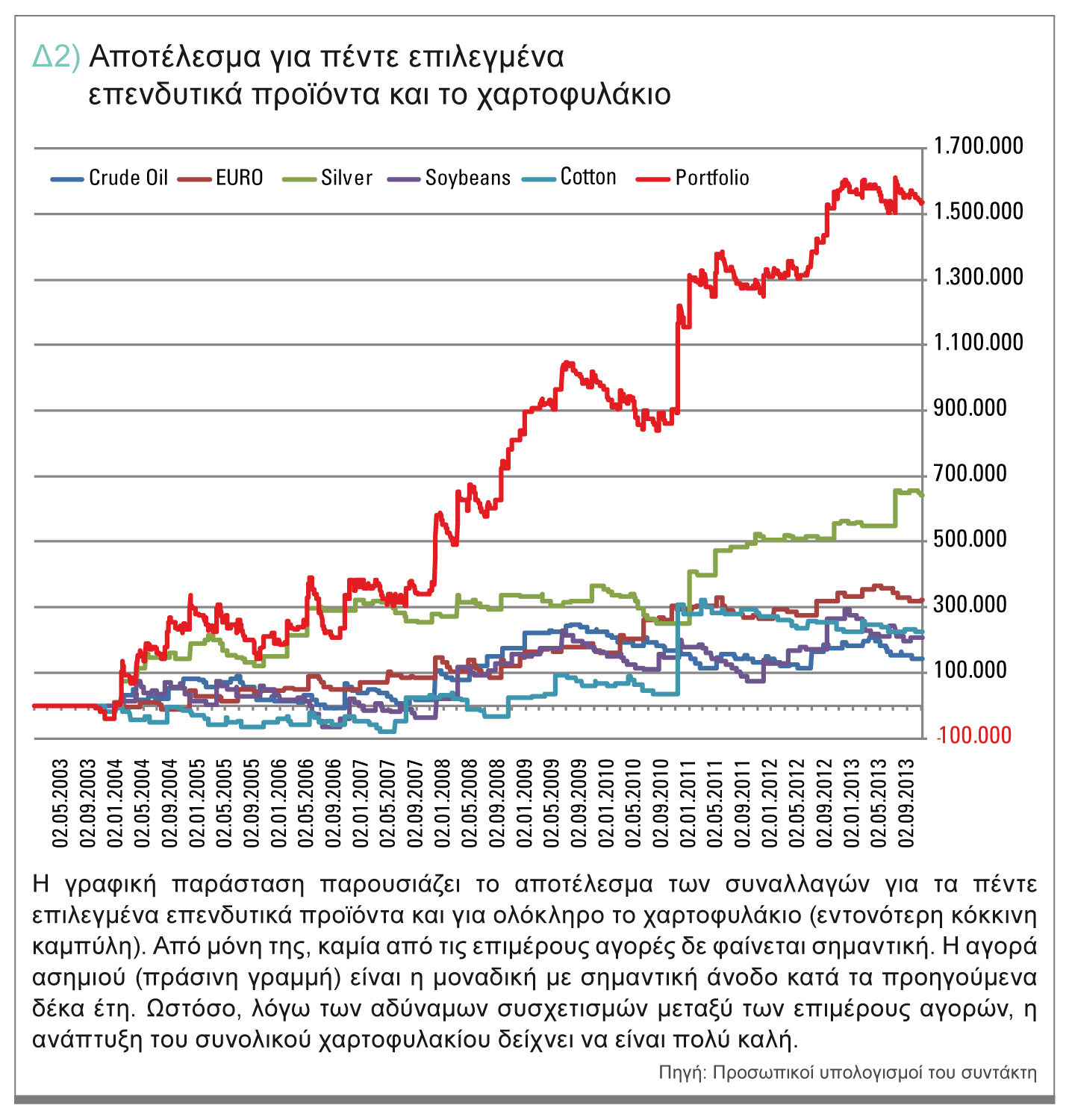

Τα αποτελέσματα των πέντε αγορών που επιλέξαμε παρουσιάζονται στο διάγραμμα 2. Η πρώτη αξιοσημείωτη διαπίστωση είναι ότι όλες οι αγορές επιδεικνύουν θετικά αποτελέσματα κατά τη διάρκεια της δοκιμαστικής περιόδου, από το 2003 έως τον Οκτώβριο του 2013. Λαμβάνοντας υπόψη ότι ένας τέτοιος επενδυτικός κανόνας είναι ήδη 80 ετών και είναι πολύ απλός, αυτό ήταν κάτι που δεν θα μπορούσαμε να το αναμένουμε απαραιτήτως.

Τα αποτελέσματα των δοκιμών δεν περιλάμβαναν προμήθειες ή διαφορές τιμών. Δεδομένου ότι κάθε αγορά έχει ολοκληρώσει συνολικά περί τις 100 συναλλαγές κατά την προηγούμενη δεκαετία και το μέσο κέρδος ανά συναλλαγή είναι μεταξύ 2.000 και 7.000 δολαρίων, αυτό δεν θα άλλαζε τίποτα όσον αφορά την ποιότητα αυτής της δήλωσης. Με ένα αρχικό κεφάλαιο ύψους ενός εκατομμυρίου δολαρίων, το χαρτοφυλάκιο παράγει ένα κέρδος ίσο με περίπου $1,5 εκατομμύριο. Αυτό αντιπροσωπεύει μια ετήσια απόδοση περίπου ίση με 10%. (Σημείωση: Είναι το «ίδιο εκατομμύριο» σε κάθε αγορά, που σημαίνει ότι δεν είναι απαραίτητο να κρατηθεί για κάθε αγορά ένα πρόσθετο εκατομμύριο, επειδή για κάθε μια θέση χρειάζεται ένα περιθώριο το οποίο ανέρχεται σε περίπου 4% του συνολικού κεφαλαίου.)

Επιπλέον, μπορούμε να δούμε καθαρά ότι η καμπύλη του συνολικού χαρτοφυλακίου αυξάνεται σταθερά και χωρίς σημαντικές οπισθοχωρήσεις, αν και η απόδοση της κάθε μιας αγοράς δεν είναι και εξαιρετική. Εδώ, η διαφοροποίηση σε ελάχιστα συσχετιζόμενες αγορές είναι πράγματι γεγονός.

Επέκταση

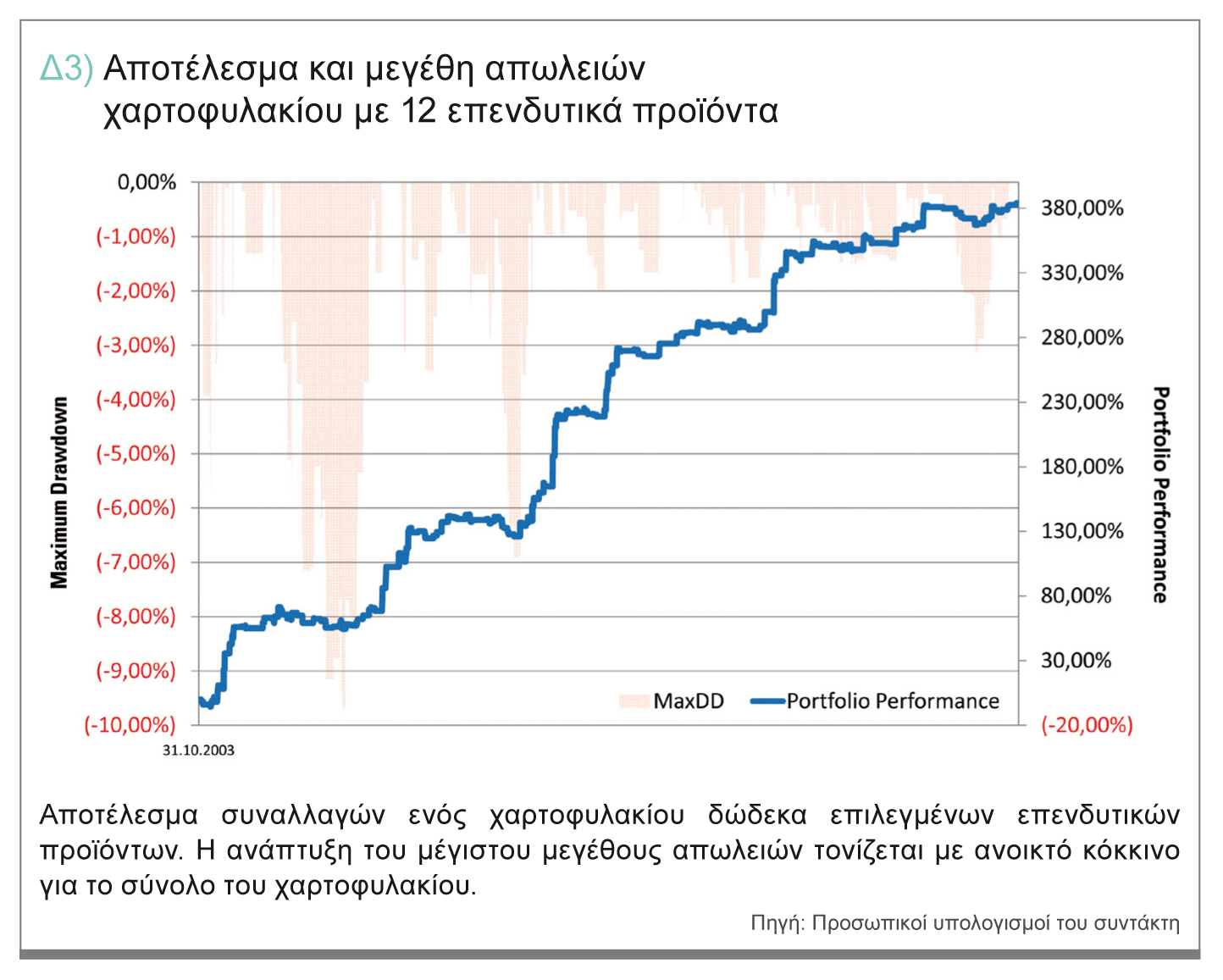

Ενθαρρυμένοι από τα ανέλπιστα θετικά αποτελέσματα, επεκτείναμε το χαρτοφυλάκιό μας για να συμπεριλάβουμε το χρυσό και την πλατίνα, ενώ το αρχικό κεφάλαιο του ενός εκατομμυρίου δολαρίων παραμένει αμετάβλητο αν και οι συναλλαγές περιλαμβάνουν πλέον επτά επιπλέον αγορές. Αυτό κατέστη εφικτό λόγω των πολύ χαμηλών συσχετισμών που εξακολουθούν να υφίστανται.

Εφαρμοσμένη σε μια μεμονωμένη αγορά, η στρατηγική δεν παρουσιάζει σπουδαία αποτελέσματα. Η αλήθεια είναι ότι το μυστικό της επιτυχίας βρίσκεται στη σωστή επιλογή του χαρτοφυλακίου. Κατά συνέπεια, μπορεί να ειπωθεί ότι η επέκταση του χαρτοφυλακίου από πέντε σε δώδεκα αγορές προκαλεί τη σημαντική μείωση του μέγιστου δυνατού μεγέθους απωλειών, από περίπου 14% σε λιγότερο από 10%, ενώ, την ίδια στιγμή, η απόδοση αυξάνεται από 10% ανά έτος σε περίπου 17%. Οι πιο ριψοκίνδυνοι επενδυτές ενδέχεται να μπορούν να μειώσουν το αρχικό τους κεφάλαιο περίπου στο ένα τρίτο και να πετύχουν μια απόδοση στο υψηλότερο κλιμάκιο των διψήφιων αριθμών.

Συμπέρασμα

Ο «κανόνας των 4 εβδομάδων» του Donchian συχνά λαμβάνεται υπόψη μόνο ως τεχνικός κανόνας. Ωστόσο, ένας ουσιαστικός παράγοντας της επιτυχίας του Donchian ήταν η αρχή της διαφοροποίησης. Όπως δείχνει το παράδειγμά μας, αυτό θα λειτουργήσει επίσης άριστα εάν δημιουργήσετε ένα χαρτοφυλάκιο που περιλαμβάνει ελάχιστα συσχετιζόμενα επενδυτικά προϊόντα. Την ίδια στιγμή, η σημαντικότερη παράμετρος του κανόνα, ο αριθμός των ημερών με τον οποίο σχετίζεται το ξέσπασμα, άλλαξε. Εδώ αποδείξαμε ότι όταν αυξάνονται οι αριθμοί σε 100 με 200 ημέρες, η αποδοτικότητα της επενδυτικής προσέγγισης μπορούσε να βελτιωθεί σημαντικά – μειώνοντας, ταυτόχρονα, τη συχνότητα των συναλλαγών σε περίπου δύο έως τρεις συναλλαγές ανά έτος και αγορά. Σε γενικές γραμμές, ο κανόνας του Donchian θα λειτουργήσει καλά εάν δημιουργήσετε ένα χαρτοφυλάκιο βάσει της πτυχής του συσχετισμού. Ένα χαρτοφυλάκιο που αποτελείται μόνο από μετοχικούς δείκτες ή αποκλειστικά από μετοχές δεν θα παράξει ποτέ μια τόσο σταθερή καμπύλη μετοχών όσο εκείνη του χαρτοφυλακίου μας με τα μεικτά εμπορεύματα, καθώς οι παγκόσμιες χρηματαγορές συσχετίζονται πάρα πολύ για μακρά χρονικά διαστήματα. «

Rudolf Wittmer