Moody’s: Διατηρούνται οι θετικές προοπτικές στις τράπεζες

Ο οίκος εκτιμά ότι η εύρωστη ζήτηση εταιρικών πιστώσεων θα συνεχιστεί, στηρίζοντας την κερδοφορία των ελληνικών τραπεζών. Οι προβλέψεις για την κάλυψη ζημιών από δάνεια, οι τιτλοποιήσεις και η ρευστότητα. Νέες εκτιμήσεις για οικονομία.

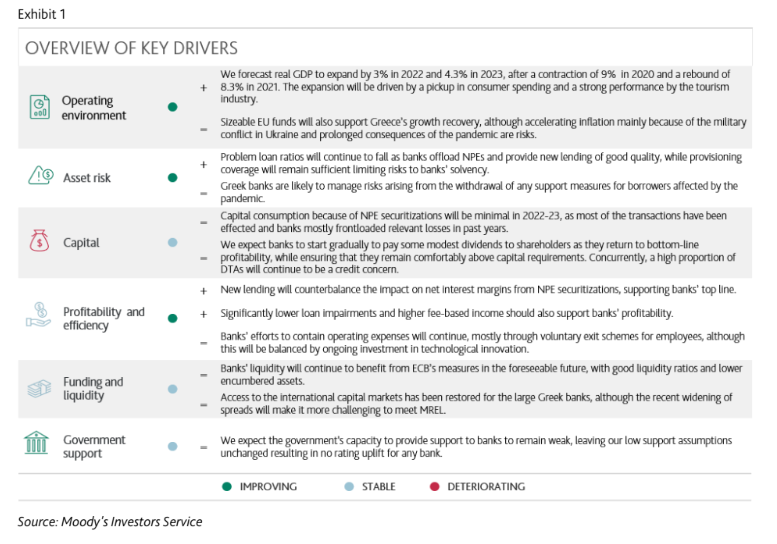

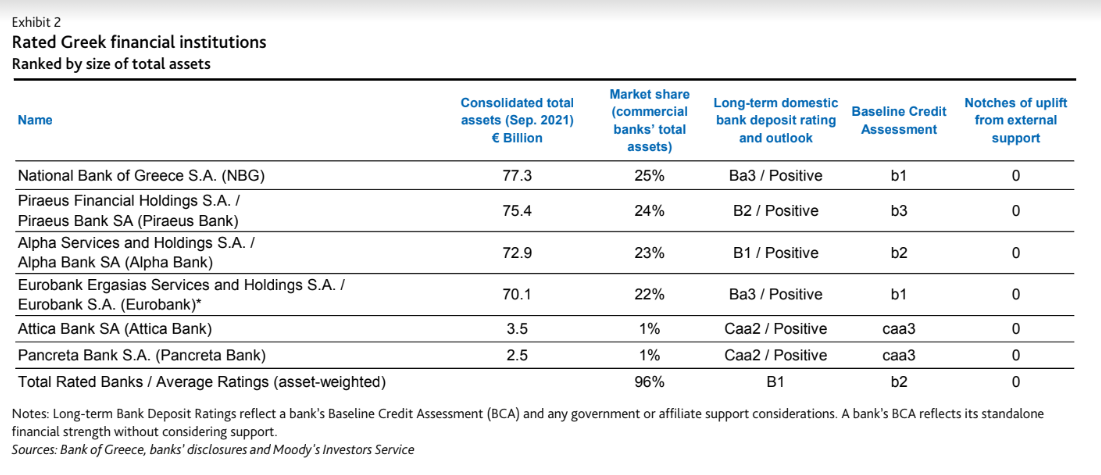

Η αμερικανική Moody’s διατηρεί θετικές προοπτικές καθώς οι τράπεζες συνεχίζουν να βελτιώνουν την πιστωτική τους ποιότητα. «Διατηρήσαμε τη θετική μας προοπτική για το τραπεζικό σύστημα της Ελλάδας (Ba3 σταθερό) παρά τις δύσκολες οικονομικές συνθήκες και τις πληθωριστικές πιέσεις, οι οποίες είναι πιθανό να περιορίσουν την οικονομική ανάπτυξη το 2022, αλλά με πιθανή ανάκαμψη της δραστηριότητας το 2023», εξηγεί ο αμερικανικός οίκος αξιολόγησης.

Οι τράπεζες εξακολουθούν να έχουν τη δυνατότητα να εφαρμόσουν πλήρως τα σχέδια μείωσης των μη εξυπηρετούμενων ανοιγμάτων τους (NPE), τα οποία θα βελτιώσουν περαιτέρω την ποιότητα του ενεργητικού τους.

Ο οίκος εκτιμά ότι η εύρωστη ζήτηση εταιρικών πιστώσεων θα συνεχιστεί, στηρίζοντας την ποιότητα του ενεργητικού και την κύρια κερδοφορία των ελληνικών τραπεζών, ενώ οι προβλέψεις για την κάλυψη ζημιών από δάνεια θα είναι σημαντικά χαμηλότερες.

Τα επίπεδα κεφαλαίου θα σταθεροποιηθούν, επειδή οι τράπεζες πήραν το μεγαλύτερο μέρος των ζημιών από τιτλοποιήσεις για τα μη εξυπηρετούμενα ανοίγματα προκαταβολικά το 2020-2021. Η χρηματοδότηση και η ρευστότητα θα παραμείνουν υγιείς, καθώς οι καταθέσεις των πελατών θα αυξηθούν.

Το λειτουργικό περιβάλλον θα είναι δύσκολο, αν και η οικονομική ανάπτυξη και η ζήτηση πιστώσεων θα παραμείνουν υγιείς. «Προβλέπουμε ότι το πραγματικό ΑΕΠ θα αυξηθεί κατά 3% το 2022 και 4,3% το 2023, μετά από συρρίκνωση κατά 9% το 2020 και ανάκαμψη κατά 8,3% το 2021, από την ανάκαμψη των καταναλωτικών δαπανών και τις ισχυρές επιδόσεις της τουριστικής βιομηχανίας.

Η ελληνική οικονομία εισήλθε στο 2022 με ισχυρή δυναμική και με συνεχή ανάκαμψη, πριν από την εισβολή της Ρωσίας στην Ουκρανία. Η στρατιωτική σύγκρουση προκάλεσε σημαντική αύξηση στις τιμές των βασικών εμπορευμάτων, γεγονός που θα μπορούσε να αποτελέσει περιοριστικό παράγοντα για την ανάπτυξη το 2022.

Ωστόσο, τα ευρωπαϊκά κεφάλαια μέσω του μηχανισμού ανάκαμψης και ανθεκτικότητας (RRF) θα διοχετευθούν στην ελληνική οικονομία. Αυτό είναι πιθανό να συμβάλει στην αύξηση πιστωτικών ροών και να μετριάσει τους κινδύνους κατά τους επόμενους 12-18 μήνες», εξηγεί η Moody’s.

Τα επίπεδα κεφαλαίου θα σταθεροποιηθούν

Τα επίπεδα κεφαλαίου θα σταθεροποιηθούν, επειδή οι πιστωτικές ζημίες είχαν εμπροσθοβαρείς απώλειες.

«Αναμένουμε ότι τα επίπεδα κεφαλαίου του τομέα θα είναι σε γενικές γραμμές σταθερά μετά από κάποια εξάντληση τα τελευταία χρόνια λόγω των τιτλοποιήσεων μη εξυπηρετούμενων ανοιγμάτων, παραμένοντας πάνω από τις κανονιστικές απαιτήσεις. Οι τέσσερις συστημικές τράπεζες ανέφεραν μέσο σταθμισμένο δείκτη κεφαλαίων κατηγορίας 1 (CET1) περίπου 14% και δείκτη κεφαλαιακής επάρκειας 16,6% τον Δεκέμβριο του 2021, υποστηριζόμενοι από ορισμένες αυξήσεις κεφαλαίου, απομόχλευση και πώληση μη βασικών περιουσιακών στοιχείων/επιχειρήσεων τα τελευταία χρόνια», υπολογίζει η αμερικανική εταιρεία.

Παρ' όλα αυτά, το υψηλό επίπεδο των αναβαλλόμενων φορολογικών απαιτήσεων θα συνεχίσει να υπονομεύει την ποιότητα των κεφαλαίων των ελληνικών τραπεζών, διότι αποτελούν περισσότερο από το ήμισυ του CET1 των τραπεζών.

Η κερδοφορία θα αυξηθεί μετά τις σημαντικές ζημιές των τελευταίων ετών. Οι ελληνικές τράπεζες στρέφουν σταδιακά την προσοχή τους στη βελτίωση της διαρθρωτικής κερδοφορίας, η οποία εξαρτάται σε μεγάλο βαθμό από τα καθαρά έσοδα από τόκους (NII).

Παρά την αναμενόμενη πίεση στα περιθώρια κέρδους των τραπεζών και τα καθαρά έσοδα από τόκους (NII) από τις πωλήσεις NPE, αναμένουμε ότι οι νέες χορηγήσεις, τα υψηλότερα έσοδα από προμήθειες, ο περιορισμός του κόστους και οι χαμηλότερες προβλέψεις για επισφάλειες θα στηρίξουν τα κέρδη των τραπεζών κατά τους επόμενους 12-18 μήνες.

Όλες οι τράπεζες στοχεύουν να επιτύχουν απόδοση ιδίων κεφαλαίων (ROE) κοντά στο 10% έως το 2024, με ορισμένες ήδη να επιτυγχάνουν απόδοση ROE 6%-7% το 2021. Η αύξηση του ROE θα επιτρέψει στις τράπεζες να αρχίσουν να πληρώνουν μερίσματα μετά από περισσότερο από μια δεκαετία μη καταβολής.