Γιατί επιστρέφουν οι ξένοι στο Χρηματιστήριο

Θρυαλλίδα για κίνηση του Γενικού Δείκτη σε υψηλότερα επίπεδα η σταδιακή επιστροφή των ξένων επενδυτών. Τι βλέπουν στην ελληνική αγορά, πού εντοπίζεται το μεγάλο εμπόδιο. Η οικονομία, οι αποτιμήσεις και ο ρόλος των τραπεζών.

Tο Χρηματιστήριο της Αθήνας επιστρέφει από τους χαμηλούς όγκους και τις αξίες συναλλαγών και βρίσκεται στις πρώτες θέσεις των αποδόσεων για το πρώτο τρίμηνο, ξεπερνώντας το αρχικό… άτσαλο πρεσάρισμα των πωλητών.

Ο πήχης μπαίνει σταδιακά υψηλότερα γιατί κάποιες επιμέρους μετοχές ήδη δίνουν αξιοσημείωτες αποδόσεις, όμως για τους ξένους επενδυτές η γενική εικόνα μόλις άρχισε να αποκτά και πάλι ενδιαφέροντα χαρακτηριστικά για να δραστηριοποιηθούν εντονότερα στην ελληνική αγορά. Ούτως ή άλλως, στο Χ.Α. ο ρόλος-κλειδί… παραδοσιακά ανήκει στους ξένους, οι οποίοι επιστρέφουν σταδιακά, και το στοιχείο αυτό λειτουργεί σαν θρυαλλίδα για κίνηση προς υψηλότερα επίπεδα.

Στο Χρηματιστήριο της Αθήνας, οι τραπεζικές μετοχές από πρόβλημα διαρκείας για την πορεία των βασικών δεικτών έχουν γίνει και πάλι ατμομηχανή και δείχνουν και πάλι προσδοκία, ειδικά για εισροές από τα emerging funds, αφού η επιδείνωση στα μακροοικονομικά στοιχεία λόγω της εισβολής στην Ουκρανία δεν φαίνεται να προκαλεί ανησυχία, σύμφωνα με τις τρέχουσες εκτιμήσεις. Τόσο οι διεθνείς παρατηρητές όσο και τα πρόσφατα conference calls των εγχώριων εισηγμένων εταιρειών, αλλά και των τραπεζών μειώνουν τον πήχη της φετινής ανάπτυξης σε 3%-4%, αλλά και πάλι η ανάπτυξη είναι σημαντική.

Παράλληλα, οι προσδοκίες των ξένων επενδυτών, αλλά και της κυβέρνησης είναι πως στο β’ εξάμηνο του 2022, η Ελλάδα θα είναι η μεγάλη νικήτρια στην Ευρώπη από το Ταμείο Ανάκαμψης της Ε.Ε. και αυτό είναι πιθανό να τροφοδοτήσει ακόμα περισσότερο την ανάκαμψη της ελληνικής χρηματιστηριακής αγοράς από το β’ τρίμηνο φέτος (ακριβώς την περίοδο που ξεκινά η τουριστική σεζόν). Μάλιστα, καθώς αρχίζει και αομοιώνεται ο αντίκτυπος της εισβολής, η Ελλάδα μπορεί να αποτελέσει κάτι περισσότερο από ένα «σύντομο trade», αφού οι διαχειριστές των αναδυόμενων αγορών και των ρωσικών κεφαλαίων σύντομα θα κινηθούν σε άλλες αγορές.

Οι αποτιμήσεις και η οικονομία

Η ορατότητα στις εγχώριες μετοχές δεν είναι ακόμη υψηλή, αφού στο επόμενο rebalancing, ο αριθμός των αλλαγών των δεικτών σε όρους στάθμισης και αριθμού συμμετοχής τίτλων από τον οίκο MSCI θα μπορούσε να ανέβει και οι ημερήσιες αξίες των συναλλαγών να αυξηθούν σε επίπεδα κοντά στα 100 εκατ. ευρώ. Καθώς τα δεδομένα τώρα είναι τελείως διαφορετικά, η επιστροφή στην κανονικότητα στον τουρισμό και τις μεταφορές, έχει ιδιαίτερη σημασία στην απόφαση των ξένων επενδυτών να επιστρέψουν.

Παράλληλα, σημαντικό ρόλο θα έχει και η διάθεση ποσοστού στην Εθνική Τράπεζα από το ΤΧΣ, αφού στη διάρκεια του μήνα εκτιμάται πλέον ότι θα ψηφιστεί ο νόμος που θα ανοίξει ουσιαστικά τη διαδικασία διάθεσης ποσοστού μετοχών της τράπεζας -ο τρόπος με τον οποίο θα διατεθούν και πού, θα διαδραματίσει σημαντικό ρόλο στις τάξεις των ξένων επενδυτών.

Οι οικονομικές προοπτικές για το 2022 είναι αβέβαιες, αλλά η οικονομία φαίνεται να έχει δυναμική παρά τα συνεχή εμπόδια που προκύπτουν. Αυτό το επιβεβαιώνουν οι δείκτες υψηλής συχνότητας, οι δείκτες κλίματος έδειχναν ότι η ανάκαμψη θα είναι διαρκής και ισχυρή πριν από την εισβολή της Ρωσίας στην Ουκρανία, ενώ και η ανεργίας, που θα μπορούσε να πέσει σε μονοψήφια επίπεδα στο peak της τουριστικής σεζόν. Σε αυτό το πλαίσιο η πρόβλεψη για την αύξηση του πραγματικού ΑΕΠ στην Ελλάδα για το 2022 στο 3%, κατά μέσο όρο, μπορεί τελικά να αποδειχθεί μικρή.

Το μεγάλο εμπόδιο

Ο πληθωρισμός, ωστόσο, θα αποτελέσει το μεγάλο εμπόδιο για τη χώρα μετά από πολλά χρόνια απουσίας και έχει ήδη αρχίσει και δημιουργεί προβλήματα: έχει επιταχυνθεί ήδη πριν από την εισβολή στο 7,2% σε ετήσια βάση τον Φεβρουάριο, καθώς τόσο οι τιμές των τροφίμων όσο και οι τιμές των μη τροφίμων αυξήθηκαν με ταχύτερο ρυθμό. Το έλλειμμα στην οικονομία μπορεί να κινηθεί κοντά στο 5%-6% αλλά θα εξαρτηθεί από το κόστος της παρέμβασης της κυβέρνησης στους λογαριασμούς ρεύματος, από τη σύγκρουση στην Ουκρανία, τον τελικό ρυθμό της ανάπτυξης και την τελική κρατική στήριξη για τις ευάλωτες ομάδες. Αν τελικά επιτευχθεί ισχυρότερη ανάπτυξη από 3% - αυτό είναι το κλειδί για τη βελτίωση της δημοσιονομικής δυναμικής της Ελλάδας και τη μείωση του βάρους του χρέους. Το χρέος με επιτόκια, κοντά στο 2,7% η δεκαετία, αρχίζει και πάλι να ρολάρεται με παρόμοιο μέσο κόστος με αυτό που είχε η χώρα το 2019 και δεν αυξάνει την αβεβαιότητα, ενώ η άνοδος του πληθωρισμού βοηθά σε αυτό το ζήτημα. Ωστόσο, η ασθενέστερη ανάπτυξη και οι εκτεταμένες ενεργειακές επιδοτήσεις θα μπορούσαν να θέσουν σε κίνδυνο την προγραμματισμένη δημοσιονομική εξυγίανση και να δημιουργήσουν κινδύνους στις προβλέψεις συνολικά της χώρας.

Οι δείκτες

Οι δείκτες κινδύνου για τις μετοχές στην Ελλάδα έχουν υποχωρήσει σημαντικά, ενώ η τεχνική εικόνα της αγοράς γίνεται και πάλι λίγο πιο θετική μετά το μούδιασμα που προκάλεσε ο πόλεμος στην Ουκρανία. Οι αναθεωρήσεις κερδών έχουν και πάλι σταθεροποιηθεί, ενώ και το ασφάλιστρο κινδύνου των μετοχών φαίνεται αρκετά αυξημένο σε σχέση με το ιστορικό του επίπεδο. Η αγορά μετοχών δεν είναι ακριβή, καθώς οι επενδυτές έχουν ρευστοποιήσει αρκετές θέσεις τους τους τελευταίους 18 μήνες.

Όσον αφορά τις αποτιμήσεις των μετοχών, η Ελλάδα διαπραγματεύεται κοντά σε ιστορικά χαμηλά επίπεδα, ειδικά σε όρους μακροπρόθεσμης αποτίμησης όπως ο δείκτης τιμής προς λογιστική αξία (P/BV). Παράλληλα, η κερδοφορία των ελληνικών εισηγμένων θα ανακάμψει κατά 15%-20% φέτος και ίσως κάτι περισσότερο το 2023.

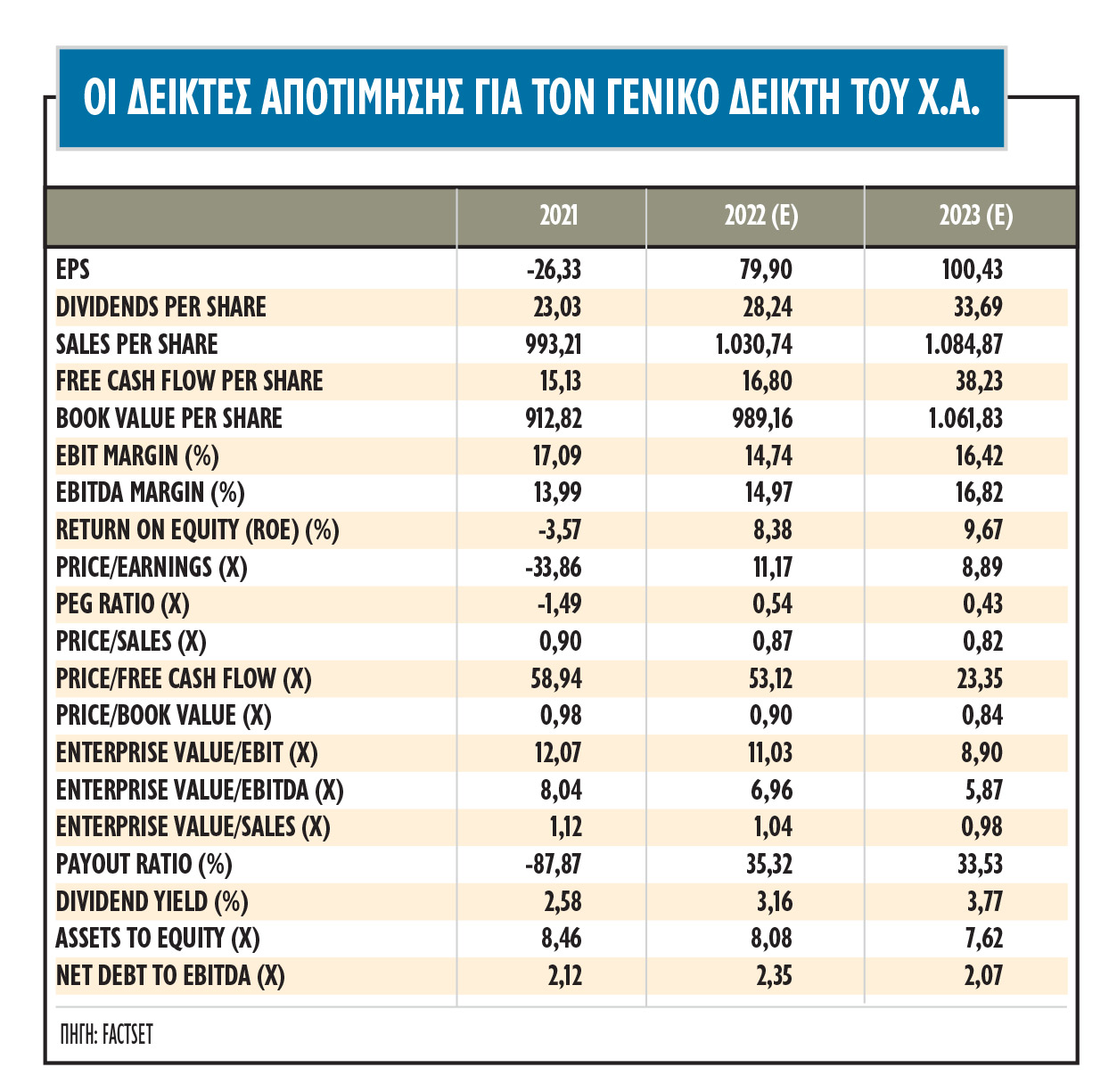

Οι ελληνικές μετοχές αθροιστικά, όπως απεικονίζονται στην αποτίμηση του Γενικού Δείκτη βάσει των στοιχείων της Factset, εμφανίζουν πλέον discount σε σχέση με τις αναδυόμενες αγορές, αλλά και με τις ευρωπαϊκές μετοχές. Σε σύγκριση με τις ευρωπαϊκές αγορές, η εικόνα είναι ακόμα καλύτερη, με την εγχώρια αγορά να εμφανίζει υψηλότερο discount σε όρους λογιστικής αξίας (P/BV) και αξίας επιχείρησης προς λειτουργικά κέρδη (EV/EBITDA). Πιο συγκεκριμένα, βάσει των στοιχείων της Factset, ο Γενικός Δείκτης διαπραγματεύεται με 11,2 φορές τα κέρδη του 2022 (λαμβανομένης υπόψη της μείωση της κερδοφορίας) έναντι 14,5 φορές για τον ευρωπαϊκό μέσο όρο.

Από την άλλη πλευρά, ο δείκτης EV/EBITDA είναι στις 7 φορές έναντι 9 φορών για τον δείκτη Euro Stoxx. Παράλληλα, ο εγχώριος δείκτης βάσει των προβλέψεων στη βάση δεδομένων της FactSet, θα εμφανίσει αρκετά υψηλότερους ρυθμούς αύξησης των κερδών ανά μετοχή (EPS) σε σχέση με τους ευρωπαϊκούς μέσους όρους για το 2022-2023. Ο ευρωπαϊκός μέσος όρος αύξησης των EPS για το 2020 κυμαίνεται στο 10%, ενώ για τον ελληνικό δείκτη το αντίστοιχο ποσοστό είναι της τάξεως του 15%. Η εγχώρια αγορά εξακολουθεί να εμφανίζει discount σε όρους εσωτερικής αξίας. Σε επίπεδο συνολικής αγοράς, το discount στους δείκτες τιμή προς λογιστική αξία (P/BV) σε σχέση με τους ευρωπαϊκούς δείκτες είναι άνω του 50%.