Société Générale: Η Fitch Ratings θα περιμένει

Δεν προβλέπει η γαλλική τράπεζα κάποια αλλαγή στην αξιολόγηση ή στις προοπτικές της χώρας από τη Fitch, σχετικά με το review της οικονομίας. Αναμένει περισσότερη σαφήνεια για τις αγορές ελληνικών κρατικών τίτλων από την EKT.

Η Société Générale εκτιμά ότι η Fitch θα περιμένει να δει πρώτα πόσο αποτελεσματικά θα χρησιμοποιήσει η Ελλάδα τα κονδύλια του Ευρωπαϊκού Ταμείου Ανάκαμψης και να υπάρξει περισσότερη σαφήνεια γύρω από τις αγορές ελληνικών κρατικών ομολόγων από την Ευρωπαϊκή Κεντρική Τράπεζα και μετά θα προχωρήσει σε κάποια αλλαγή στο rating ή στις προοπτικές της οικονομίας.

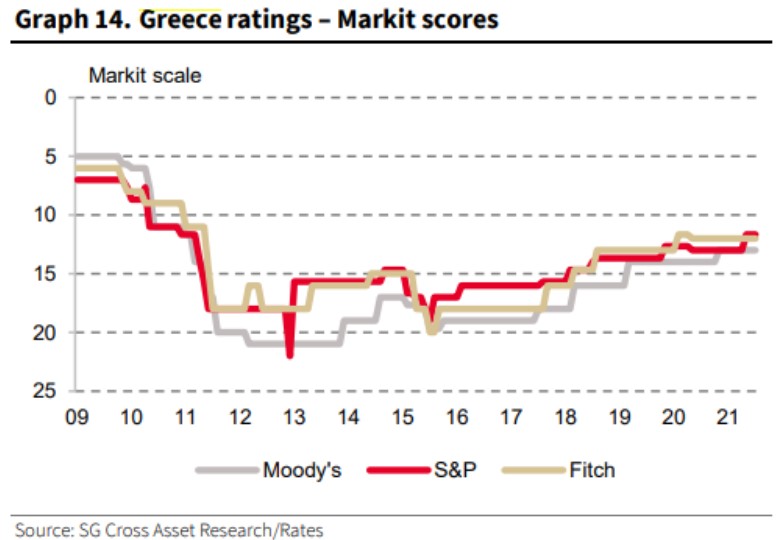

Η Société Générale επισημαίνει ότι η S&P είχε αναβαθμίσει την ελληνική αξιολόγηση τον Απρίλιο, εν μέσω Covid-19, σε BB/Positive από το BB-/Stable εξαιτίας της βελτίωσης στις οικονομικές και τις δημοσιονομικές επιδόσεις, καθώς οι δυσμενείς επιπτώσεις από την πανδημία του κορωνοϊού υποχωρούν, αλλά και την αναμενόμενη περαιτέρω πρόοδο στις πολιτικές της κυβέρνησης και στην αξιοποίηση των κοινοτικών κονδυλίων.

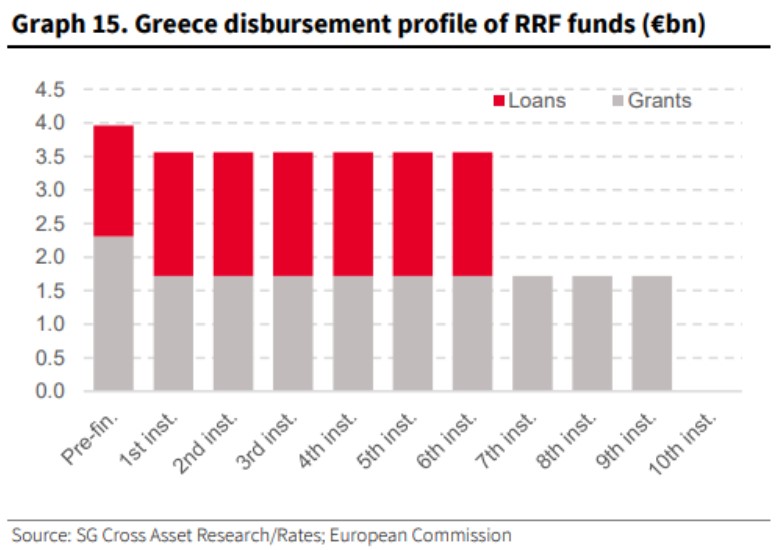

Η Société Générale βλέπει ότι το «κλειδί» για την αξιολόγηση θα είναι η χρήση των κεφαλαίων του Ταμείου Ανάκαμψης καθώς σε μεσοπρόθεσμο ορίζοντα οι βασικές προκλήσεις αναμένεται να είναι 1) τα υψηλά επίπεδα του χρέους, 2) οι υψηλοί δείκτες κόκκινων δανείων και 3) οι μακροπρόθεσμες συνέπειες της πανδημίας. Από την άλλη, οι ευρωπαϊκοί πόροι θα βοηθήσουν την Ελλάδα να εφαρμόσει τις μεταρρυθμίσεις και θα φέρουν επενδύσεις που θα στηρίξουν την ανάπτυξη, καθώς η Ελλάδα θα λάβει τουλάχιστον 4 δισ. ευρώ το 2021 και συνολικά 17,8 δισ. ευρώ σε επιδοτήσεις και 12,7 δισ. ευρώ σε δάνεια το διάστημα 2021-2026.

Το έτερο στοιχείο που θα διαμορφώσει την αξιολόγηση της χώρας είναι η απόφαση της ΕΚΤ ως προς την επιλεξιμότητα των ελληνικών ομολόγων στα προγράμματα ποσοτικής χαλάρωσης μετά την πανδημία. Το κόστος χρηματοδότησης της Ελλάδας είναι χαμηλό εξαιτίας της στήριξης που παρέχει η ΕΚΤ μέσω του προγράμματος ΡΕΡΡ. Η ΕΚΤ έχει αγοράσει ήδη ελληνικά ομόλογα ύψους 25,6 δισ. ευρώ έως τα τέλη του Μαΐου, δηλαδή περίπου το ένα τρίτο των ελληνικών τίτλων που βρίσκονται σε κυκλοφορία και αναμένεται να κρατήσει το κόστος χρηματοδότησης σε ιστορικά χαμηλά τουλάχιστον έως τη λήξη του PEPP τον Μάρτιο του 2022, επισημαίνει η SoGen. Με τα ελληνικά ομόλογα να μην είναι επιλέξιμα στα κλασικά προγράμματα αγορών της ΕΚΤ, η απόφαση να συνεχίσει ή όχι τις αγορές θα επηρεάσει τόσο το κόστος χρηματοδότησης όσο και την αξιολόγηση, τονίζει η γαλλική τράπεζα.