Κερδίζει πόντους το Χρηματιστήριο στον χάρτη των αναδυόμενων

Βελτιωμένη εμφανίζεται η εγχώρια αγορά σε σχέση με ανταγωνιστικές, παρά τις τελευταίες αναταράξεις. Ποια είναι τα στοιχεία που προσελκύουν το ενδιαφέρον. Ο ρόλος της αγοράς ομολόγων και της Ευρωπαϊκής Κεντρικής Τράπεζας.

Yψηλότερα σε όρους ελκυστικότητας και αποδόσεων κινείται πλέον η εγχώρια αγορά μετοχών ανάμεσα σε αναδυόμενες αγορές, ευθυγραμμίζοντας τις επιδόσεις της με αυτή των ομολόγων.

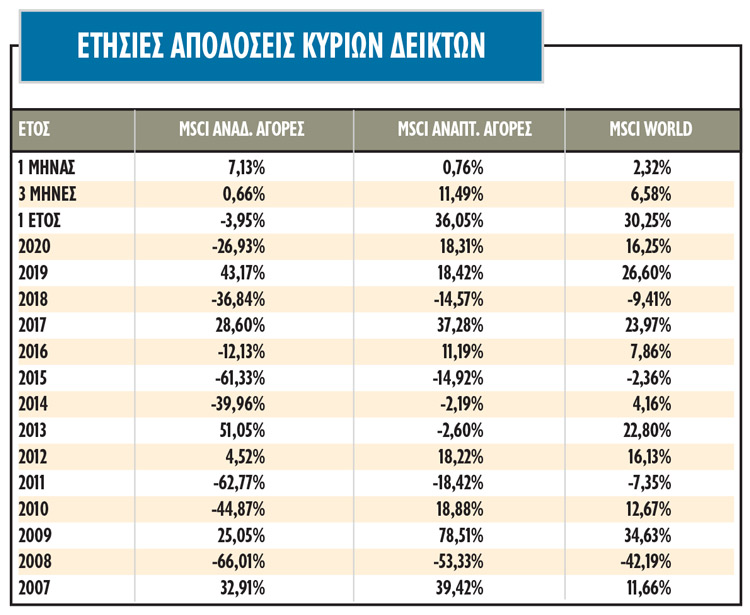

Ειδικά τον τελευταίο μήνα, η θέση του Χρηματιστηρίου της Αθήνας, παρά τις αναταράξεις των τελευταίων ημερών, εμφανίζεται σημαντικά βελτιωμένη σχέση με τη θέση που είχε δώδεκα μήνες πριν και έχει μπει οδηγός στις λίστες των αποδόσεων των μετοχικών δεικτών της υφηλίου.

Γιατί, όμως, έχει συμβεί αυτό και ποια είναι τα στοιχεία εκείνα που ανεβάζουν επίπεδο το Χ.Α.;

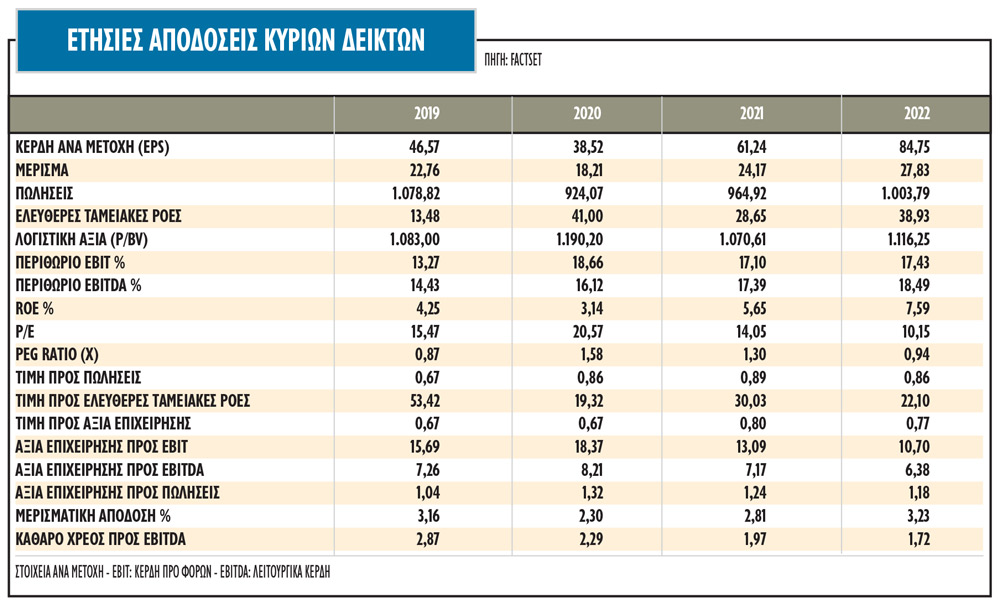

Το μεγάλο πλεονέκτημα για την Ελλάδα, που την τοποθετεί υψηλότερα στις τάξεις και τις προτιμήσεις των θεσμικών επενδυτών, είναι οι ελκυστικότερες σε όρους τρεχουσών δεδομένων αποτιμήσεις και οι υψηλές μερισματικές αποδόσεις σε σχέση με την περιοχή, αλλά και με τα ομόλογα. Αυτό το στοιχείο αρχίζει και διαφαίνεται από τις κινήσεις τους (αλλά και τις συζητήσεις τους) αφού η αγορά μας και αρκετές μετοχές της παραμένουν χαμηλά σε σχέση με τις ιστορικές αποτιμήσεις τους, πολύ χαμηλά σε όρους αύξησης των κερδών και σε σχέση τιμής και momentum κερδών (δείκτης PEG). Το στοιχείο που πραγματικά διαδραματίζει ξεχωριστό ρόλο και διακρίνει την αγορά θετικά είναι η σύγκρισή της σε όρους μερισματικών αποδόσεων, όπως εξηγεί η ΒofA Securities.

Το στοιχείο με ιδιαίτερη σημασία από τα στοιχεία του τελευταίου διαστήματος είναι ότι οι διαχειριστές κεφαλαίων για τις αναδυόμενες αγορές (Global Emerging Markets Funds - GEM Funds) είναι ήδη περισσότερο εκτεθειμένοι σε εγχώριες μετοχές και στην αγορά, αναλαμβάνοντας το στοίχημα των εμβολιασμών και της επιστροφής στην κανονικότητα, όπως αυτό εξάγεται από τα ποσοστά τους και τις τοποθετήσεις τους. Η Ελλάδα έχει ποσοστό συμμετοχής στον δείκτη MSCI Emerging Markets (MSCI EM) 0,13% και το τρέχον ποσοστό συμμετοχής των GEM Funds, βάσει των στοιχείων της EPFR και της Factset, είναι ήδη στο 0,16%, αυξημένο σε σχέση με τον προηγούμενο μήνα και πολύ υψηλότερα από τον μέσο όρο τα τελευταία έτη.

Στους τελευταίους έξι μήνες, η εγχώρια αγορά φαίνεται να είναι στις πρώτες overweight θέσεις προσέλκυσης ξένων κεφαλαίων σε σχέση με 16 διαφορετικές αναδυόμενες αγορές. Όπως υπολογίζει η EPFR και η Factset τις σταθμίσεις των χωρών, βάσει των στοιχείων που συλλέγει από 165 ενεργούς διαχειριστές κεφαλαίων σε αναδυόμενες αγορές, η Ελλάδα βρίσκεται με στάθμιση 0,16% έναντι 0,13% που είναι η στάθμισή της στον δείκτη MSCI Emerging Markets ή +0,3% μονάδες.

Τα στοιχεία επιβεβαιώνονται και από τις εισροές που καταγράφονται, βάσει των στοιχείων της EPFR, τόσο σε εβδομαδιαίο όσο και σε μηνιαίο επίπεδο στο εισηγμένο αμοιβαίο κεφαλαίο στην αγορά της Νέας Υόρκης GREK της Global X. Σε μηνιαίο επίπεδο, η Ελλάδα σημειώνει εισροές της τάξεως των 39 εκατ. δολαρίων τον Ιανουάριο, 146 εκατ. δολ. τον Δεκέμβριο και 33 εκατ. δολ. τον Νοέμβριο και έχει μειώσει αρκετά τις εκροές που σημειώθηκαν την περίοδο Μαρτίου 2020-Οκτωβρίου 2020. Στις τελευταίες 12 εβδομάδες καταγράφονται εισροές οι οποίες αθροίζονται σε 166 εκατ. δολάρια.

H θετική αλλαγή έχει ήδη απεικονιστεί και στους δείκτες FTSE/Russell, με αύξηση του ποσοστού συμμετοχής των ελληνικών μετοχών στους δείκτες των αναδυόμενων αγορών. Στις επόμενες ημέρες, η στάθμιση της χώρας μας στις αναδυόμενες αγορές θα αυξηθεί από το 0,20% στο 0,22% στο FTSE/Russell Emerging Markets, εξαιτίας των σημαντικών αλλαγών στην Κίνα, τη Νότια Αφρική και τη Σαουδική Αραβία. Ακόμα πιο σημαντική, όμως, θα είναι η αύξηση στον δείκτη των EMEA από το 1,48% στο 1,65% (αύξηση 0,17%) της στάθμισης της χώρας μας στον δείκτη των αναδυόμενων αγορών της περιοχής μας.

Ο ρόλος της αγοράς ομολόγων

Τα ισχυρά χέρια της «σοφιστικέ» αγοράς των ομολόγων αποτελούν εχέγγυο για την αγορά των μετοχών. Η τελευταία ιδιαίτερα σημαντική έκδοση του 30ετούς ομολόγου με κάλυψη πάνω από 10 φορές την επιθυμητή έκδοση, δείχνει τη διάθεση των ξένων επενδυτών για την Ελλάδα και την επιστροφή της χώρας σε επενδυτική κανονικότητα παρά το δυσμενές μακροοικονομικό περιβάλλον που έχει διαμορφώσει η πανδημία από πέρυσι. Αν ληφθεί υπόψη ότι μόνο η δύναμη πυρός της ΕΚΤ μπορεί να καλύψει το σύνολο της προσφοράς από τις εκδόσεις του ελληνικού Δημοσίου για φέτος, δείχνει πόσο ισχυρό είναι το risk appetite από τις ευρωπαϊκές και διεθνείς τράπεζες, τους επενδυτικούς βραχίονες κρατών και συνολικά αυτό που χαρακτηρίζεται «real money», που τοποθετείται επίσης στην πλευρά των αγοραστών.

Τα ελληνικά κρατικά ομόλογα πλέον γίνονται αποδεκτά ως εγγύηση στις χρηματοδοτικές πράξεις της ΕΚΤ, γεγονός που τα καθιστά ελκυστικά και για τις ευρωπαϊκές τράπεζες. Οι ελληνικές τράπεζες, με όριο χρήσης TLTRO στα 59 δισ. ευρώ, έχουν περιθώριο για αύξηση δανεισμού 18 δισ. ευρώ σε σχέση με τα 41 δισ. ευρώ που είχαν λάβει από το πρόγραμμα TLTRO έως την 1η Ιανουαρίου.

Τα spreads των ελληνικών ομολόγων έναντι των γερμανικών bunds φαίνεται ότι θα παραμείνουν σε χαμηλά επίπεδα ή μπορεί και να υποχωρήσουν ακόμα χαμηλότερα, όπως εκτιμούν σημαντικοί παίκτες της αγοράς των ομολόγων, καθώς εκτιμάται ότι η Ευρωπαϊκή Κεντρική Τράπεζα θα αγοράσει ελληνικούς κρατικούς τίτλους ύψους 14-17 δισ. ευρώ φέτος, γεγονός που μπορεί να καλύψει την όποια νέα προσφορά προκύψει.

Έως τα τέλη του έτους, το ποσοστό των εγχώριων τίτλων σε ελεύθερη διαπραγμάτευση, που θα έχει περιέλθει στην ΕΚΤ μέσω του προγράμματος ποσοτικής χαλάρωσης για την πανδημία (PEPP), αναμένεται να αυξηθεί στο 40% από το 25% που ήταν στα τέλη του 2020. Παράλληλα, η ζήτηση από τις ξένες και τις εγχώριες ελληνικές τράπεζες αναμένεται να δώσει πρόσθετη στήριξη στις τιμές των τίτλων, καθώς γίνονται αποδεκτά ως εγγύηση στις πράξεις χρηματοδότησης της ΕΚΤ.

Αν η ΕΚΤ συνεχίσει να διενεργεί καθαρές αγορές στοιχείων ενεργητικού στο πλαίσιο του έκτακτου προγράμματος αγοράς στοιχείων ενεργητικού λόγω πανδημίας (Pandemic Emergency Purchase Programme - PEPP), το συνολικό ποσό του οποίου ανέρχεται σε 1.850 δισ. ευρώ τουλάχιστον μέχρι το τέλος Μαρτίου 2022 και σε κάθε περίπτωση μέχρις ότου κρίνει ότι η κρίση του κορωνοϊού έχει λήξει, τότε θα μπορεί να αγοράσει εγχώριους τίτλους ύψους 25 δισ. ευρώ.

Τέλος, σε οποιοδήποτε σενάριο, το ισοζύγιο προσφοράς και ζήτησης θα είναι ελλειμματικό αφού ο Οργανισμός Διαχείρισης Χρέους (ΟΔΔΗΧ) και ο σχεδιασμός της κυβέρνησης τοποθετεί το σύνολο των εκδόσεων στα 10-12 δισ. ευρώ φέτος, γεγονός που παρέχει ευελιξία σχετικά με τα ποσά του επίσημου τομέα που μπορεί να αποπληρώσει και το κατά πόσο θέλει να χρησιμοποιήσει την υπάρχουσα ρευστότητα. Το «μαξιλάρι» των 31 δισ. ευρώ επαρκεί για να καλυφθούν οι λήξεις ομολόγων για περισσότερα από δύο χρόνια και υπάρχει σχεδιασμός η χώρα να χρησιμοποιήσει 6-9 δισ. ευρώ από τα χρήματα αυτά στη διάρκεια της φετινής χρήσης.