JP Morgan: Θέτει υπό αναθεώρηση τη μετοχή της Πειραιώς

Δεδομένης της αραίωσης και της δομής της προσφοράς για την ΑΜΚ, η JP Morgan προτείνει οι νέοι επενδυτές να περιμένουν τη διαδικασία του book building για οποιαδήποτε συμμετοχή.

Μετά την ανακοίνωση του προτεινόμενου σχεδίου κεφαλαιακής αναδιάρθρωσης της Τράπεζας Πειραιώς, η JP Morgan ανακοινώνει ότι θέτει υπό αναθεώρηση τη σύσταση και την τιμή-στόχο, έως ότου υπάρχουν περισσότερες λεπτομέρειες σχετικά με την επίπτωση του σχεδίου.

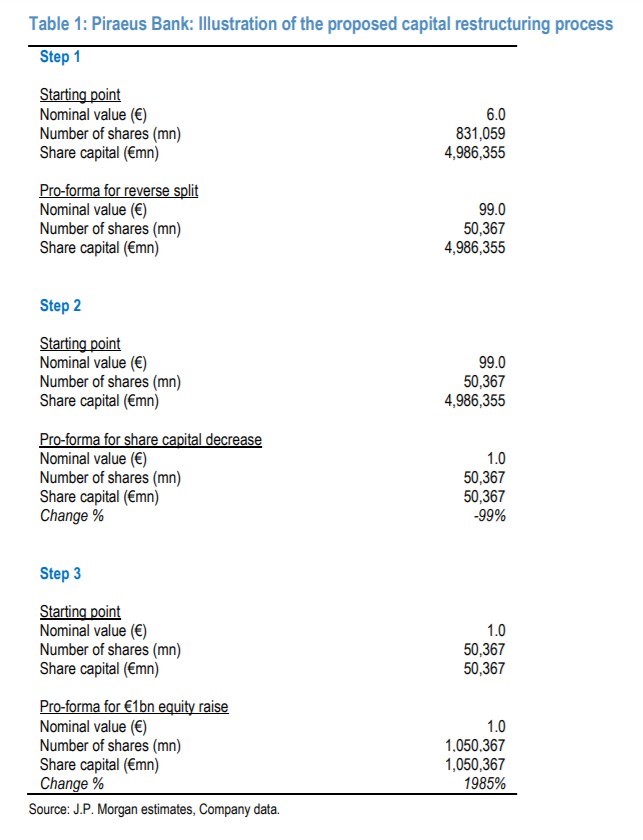

Η JP Morgan αναφέρει ότι το πρώτο βήμα περιλαμβάνει reverse split με αναλογία 16,5, ώστε να αυξηθεί η ονομαστική αξία κάθε μετοχής από τα 6 ευρώ στα 99 ευρώ, ενώ ταυτόχρονα μειώνει τον αριθμό των μετοχών από 831,1 εκατομμύρια στα 50,4 εκατομμύρια μετοχές, χωρίς καμία αλλαγή στο υπάρχον συνολικό μετοχικό κεφάλαιο των 4,99 δισ. ευρώ.

Στη συνέχεια, η ονομαστική αξία κάθε μετοχής θα μειωθεί από 99 ευρώ σε 1 ευρώ και με 50,4 εκατ. κοινές μετοχές σε κυκλοφορία, αυτό θα οδηγήσει σε μείωση του συνόλου του μετοχικού κεφαλαίου από 4,99 δισ. ευρώ στα 50,4 εκατ. ευρώ. Το αποθεματικό ύψους 4,94 δισ. ευρώ θα διατηρηθεί, αντισταθμίζοντας έτσι τις απώλειες προηγούμενων ετών στα ίδια κεφάλαια.

Στη συνέχεια, η εταιρεία θα προχωρήσει σε αύξηση μετοχικού κεφαλαίου ύψους περίπου 1 δισ. ευρώ μέσω προσφοράς, η οποία, με ονομαστική αξία 1 ευρώ/μετοχή, θα είχε ως αποτέλεσμα 1,05 δισ. κοινές μετοχές, από 50,4 εκατομμύρια.

Υποθέτοντας τη μη συμμετοχή υφιστάμενων μετόχων στη μελλοντική προσφορά, τότε το μερίδιό τους θα μειωνόταν σε <5% μετά την αύξηση των μετοχών. Δεδομένης της αραίωσης και της δομής της προσφοράς, η JP Morgan προτείνει οι νέοι επενδυτές να περιμένουν τη διαδικασία του book building για οποιαδήποτε συμμετοχή.

Ένα σημαντικό χαρακτηριστικό της προτεινόμενης προσφοράς, συνεχίζει η JP Morgan, είναι ότι δεν προσφέρει δικαιώματα προτίμησης στους υφιστάμενους μετόχους, αν και η διοίκηση πρότεινε νωρίτερα ότι μπορεί να δοθεί προτιμησιακή κατανομή σε ορισμένους. Με βάση αυτό, η JP Morgan πιστεύει ότι αυτή η δομή επιτρέπει στο Ταμείο Χρηματοπιστωτικής Σταθερότητας να «μειώσει τη συμμετοχή του», χωρίς να τίθεται σε κίνδυνο η επιτυχία της προσφοράς.

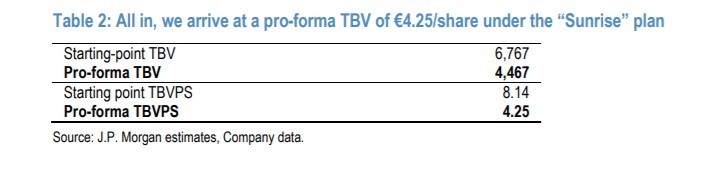

Υποθέτοντας την αύξηση κεφαλαίου στο 1 δισ. ευρώ και άλλες δράσεις, αλλά και τη λογιστική εκκαθάριση 19 δισ. ευρώ NPEs ως μέρος του προγράμματος «Sunrise», η JP Morgan αποτιμά pro forma τα ενσώματα ίδια κεφάλαια (TBV) στα 4,25 ευρώ/μετοχή. Ενώ η τιμή της προσφοράς δεν έχει ακόμη καθοριστεί, χρησιμοποιώντας την ονομαστική αξία 1 ευρώ ως οροφή, η αμερικανική επενδυτική τράπεζα φτάνει σε αποτίμηση του 0,24x σε όρους P/TBV για την προσφορά των νέων μετοχών.