Προσφορές άνω των 26 δισ. ευρώ, επιτόκιο 1,9% στο 30ετές ομόλογο

(upd) Με μεγάλη συμμετοχή και χαμηλότερο επιτόκιο από την αρχική καθοδήγηση έκλεισε η έκδοση στην οποία προχώρησε ο ΟΔΔΗΧ. Συγκεντρώθηκαν προσφορές 26,1 δισ. ευρώ με το επιτόκιο στο Mid Swap συν 150 μονάδες βάσης.

Μετά την πρώτη συντηρητική άλλα άκρως επιτυχημένη έξοδο της χώρας στις αγορές με το δεκαετές ομόλογο τον Ιανουάριο, ο σχεδιασμός της χώρας προχωράει σε μια νέα, πιο φιλόδοξη και μακροπρόθεσμη έκδοση, αυτή του 30ετούς ομολόγου από το 2008 και ο τίτλος θα έχει ωρίμανση το 2052.

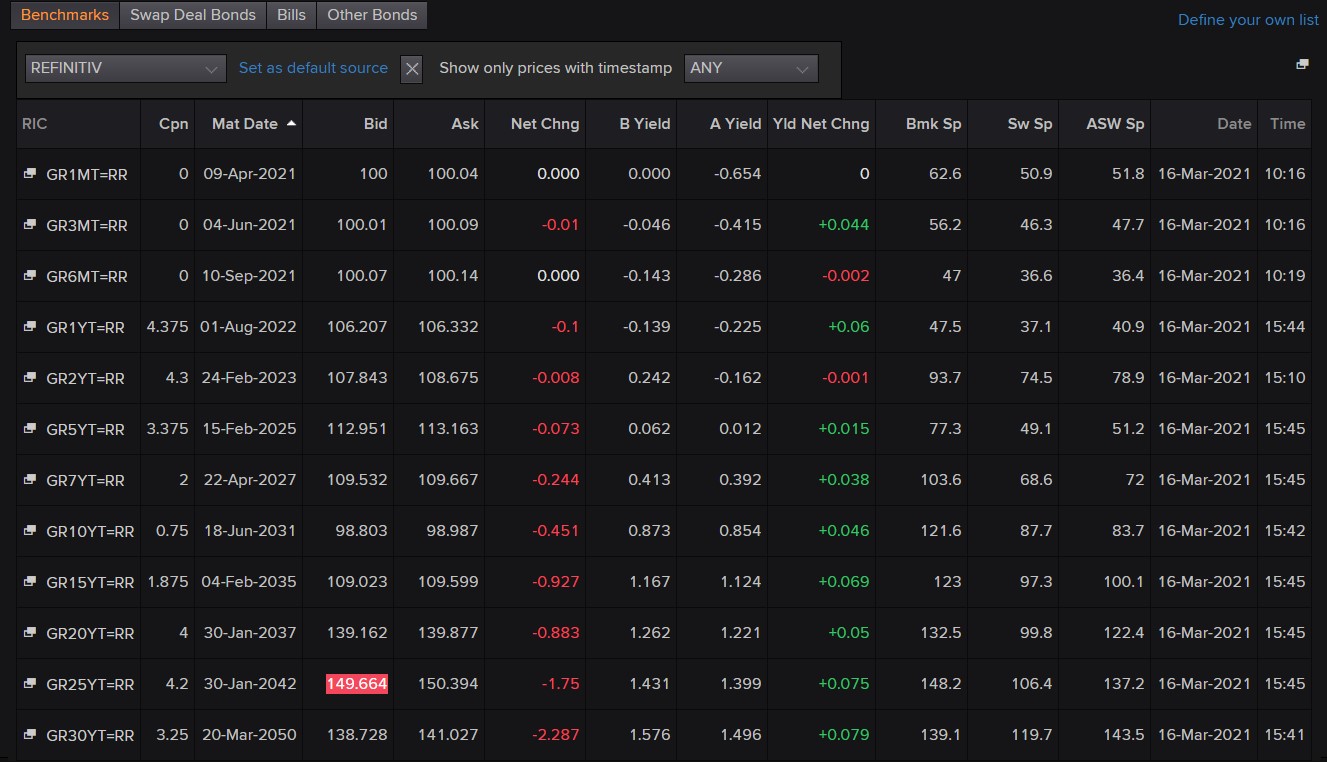

Το βιβλίο προσφορών άνοιξε, με το αρχικό guidance σε ό,τι αφορά το επιτόκιο να διαμορφώνεται στο MS συν 160 μονάδες βάσης, δηλαδή πέριξ του 2%. Η προσφορά ήταν όμως μεγάλη, άνω των 26 δισ. ευρώ, οδηγώντας σε μείωση του επιτοκίου σε Mid Swap συν 150 μονάδες βάσης ή 1,9%.

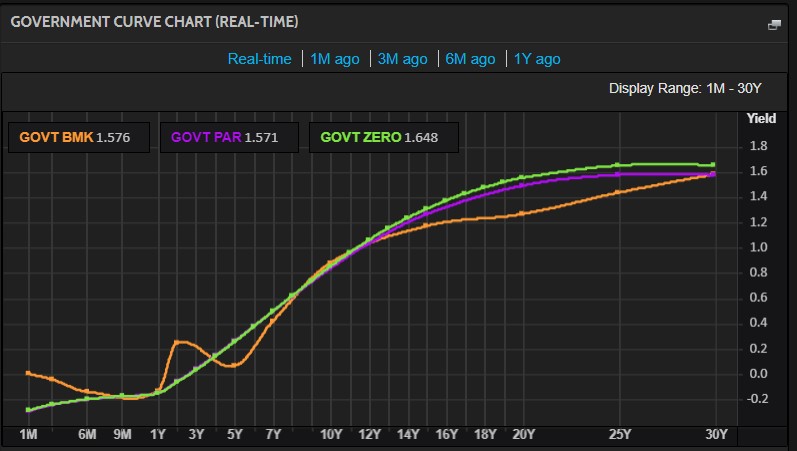

Οπως έγγραψε το πρωϊ το Euro2day.gr ο ΟΔΔΗΧ κεφαλαιοποίησε το θετικό κλίμα που διαμόρφωσε η ΕΚΤ με την ανακοίνωση ότι επιταχύνει τις αγορές ομολόγων, δίνοντας στις BNP Paribas, Goldman Sachs, HSBC, J.P. Morgan και Εθνική Tράπεζα τo mandate να τρέξουν τη διαδικασία. Η τρέχουσα 30ετία με λήξη τον Μάρτιο του 2050, η οποία προέκυψε από την ανταλλαγή των ομολόγων της Εθνικής Tράπεζας με το Ελληνικό Δημόσιο τον Ιανουάριο του 2020, είχε κουπόνι 3,25% και εμφανίζει απόδοση της τάξεως του 1,57%.

Η έκδοση benchmark όχι μόνο προσθέτει μια ακόμη χρονική διάρκεια στην εγχώρια καμπύλη των αποδόσεων αλλά θα είναι και η πρώτη προσπάθεια της Ελληνικής Δημοκρατίας από το 2008 να δανειστεί σε τόσο μακροπρόθεσμη λήξη, πλην των ομολόγων που εκδόθηκαν στο πλαίσιο του PSI. Η επιτυχία της έκδοσης θα σημαίνει πολλά για τη χώρα και για το σήμα που θα στείλει σε όλο το φάσμα των επενδυτικών οργανισμών. Οι εκτιμήσεις αναφέρουν ότι οι επόμενες ελληνικές εκδόσεις θα πραγματοποιηθούν Ιούλιο και Οκτώβριο.

Η έκδοση 30ετούς ομολόγου από μια χώρα που χρειάστηκε τρία πακέτα διάσωσης από την Ευρωπαϊκή Ένωση και το Διεθνές Νομισματικό Ταμείο πριν από μερικά χρόνια είναι αξιοσημείωτη και λέει πολλά, τόσο για την κατάσταση της ευρωπαϊκής οικονομίας και της αγοράς ομολόγων όσο και τις προοπτικές της Ελλάδας.

Υπενθυμίζεται ότι τον Ιανουάριο, το 10ετές ομόλογο που εκδόθηκε είχε μεγάλη επιτυχία, με το συνολικό ποσό που αντλήθηκε να διαμορφώνεται στα 3,5 δισ. ευρώ, το οποίο επετεύχθη μέσω των 29 δισ. ευρώ συνολικών προσφορών από 300 διαφορετικούς επενδυτικούς οργανισμούς και απόδοση 0,82%. Ο σχεδιασμός της χώρας προβλέπει καθαρές εκδόσεις νέων ομολόγων 8 δισ. ευρώ έως 12 δισ. ευρώ για το 2021 και το ποσό θα παραμείνει σταθερό σε μέγεθος, όπως και το 2020.

Οι εξελίξεις τρέχουν μετά τη συνεδρίαση της ΕΚΤ, οπότε και ανακοινώθηκε ότι η κεντρική τράπεζα θα αυξήσει τον ρυθμό αγοράς ομολόγων, εξέλιξη που οδήγησε σε αποκλιμάκωση των αποδόσεων για τα κρατικά ομόλογα της ευρωζώνης. Η έκδοση αναμένεται να έχει έντονο διεθνές ενδιαφέρον, λαμβάνοντας υπόψη το θετικό momentum στην αγορά αλλά και τις θετικές εκθέσεις επενδυτικών οίκων όπως οι JP Morgan, Citigroup, Morgan Stanley και Société Générale, οι οποίοι δίνουν «ψήφο εμπιστοσύνης» στα ελληνικά ομόλογα.

Σταϊκούρας: Μια ακόμη ψήφος εμπιστοσύνης από τις αγορές

«Η Ελλάδα, σήμερα, προχώρησε, με επιτυχία, στην έκδοση 30ετούς ομολόγου, για πρώτη φορά από το 2008.

Έκδοση που σηματοδοτεί την πλήρη επιστροφή της χώρας μας στις διεθνείς αγορές», δήλωσε ο υπουργός Οικονομικών Χρήστος Σταϊκούρας.

Οπως αναφέρει ο ΥΠΟΙΚ, με αυτήν, η επανασύσταση της ελληνικής καμπύλης αποδόσεων εξομαλύνεται και προστίθεται βάθος, παρέχοντας ασφάλεια στους επενδυτές, αφού χρονικά ξεπερνά – κατά πολύ – την περίοδο που εκπνέουν τα συμφωνημένα με τους θεσμούς μέτρα διευθέτησης για το χρέος.

Επίσης, η έκδοση συμβάλλει – σημαντικά – στην περαιτέρω βελτίωση της βιωσιμότητας του δημοσίου χρέους.

Καταδεικνύει και επιβεβαιώνει, ακόμη πιο εμφατικά σε σύγκριση με προηγούμενες εξόδους στις αγορές, την εμπιστοσύνη της διεθνούς επενδυτικής κοινότητας στη διαχείριση, τις δυνατότητες και τις προοπτικές της ελληνικής οικονομίας.

Παράλληλα, αποτελεί ένα επιπλέον θετικό βήμα, το οποίο αναμένεται να συνδράμει, καταλυτικά, στις μελλοντικές αναβαθμίσεις του αξιόχρεου της χώρας.

Σήμερα, συνολικά, αντλήθηκαν από τις αγορές, 2,5 δισ. ευρώ.

Η έκδοση διακρίνεται για τη σημαντική ζήτηση, το χαμηλό κόστος δανεισμού και την εξαιρετική ποιότητά της. Και όλα τα παραπάνω, μέσα σε συνθήκες υψηλής – σε διεθνές επίπεδο – αβεβαιότητας, εξαιτίας της πανδημίας.

Η Κυβέρνηση, με το οικονομικό επιτελείο της, εργάζεται, και θα συνεχίσει να εργάζεται, με στρατηγικό σχέδιο, για να επαναφέρει τη χώρα στην οικονομική κανονικότητα, εν μέσω παγκόσμιων κλυδωνισμών.

Ο ΟΔΔΗΧ, στο πλαίσιο αυτής της στρατηγικής, ενεργεί με ευθύνη. Γι’ αυτό, τον συγχαίρω θερμά.

Στο Υπουργείο Οικονομικών, όλοι μαζί λειτουργούμε με υπευθυνότητα, διορατικότητα και αποτελεσματικότητα, ώστε να περιορίσουμε, όσο γίνεται περισσότερο, τις επιπτώσεις της υγειονομικής κρίσης, να διασφαλίσουμε τις προϋποθέσεις για την ταχύτερη δυνατή ανάκαμψη της οικονομίας, και να οικοδομήσουμε στέρεες βάσεις για την επίτευξη ισχυρής, βιώσιμης, έξυπνης και κοινωνικά δίκαιης ανάπτυξης. Αυτή είναι η μεγάλη πρόκληση που έχουμε μπροστά μας.

Έχουμε συναίσθηση ότι οι δυσκολίες είναι πολλές και μεγάλες, για όλους μας. Όλοι μαζί όμως, με πίστη στις δυνάμεις μας, αλληλεγγύη και σκληρή δουλειά, θα κρατήσουμε την οικονομία λειτουργική, την κοινωνία όρθια και την πατρίδα ισχυρή», κατέληξε ο υπουργός.