Χρηματιστήριο: Τα top picks των Ελλήνων αναλυτών

Οι μετοχές στις οποίες ποντάρουν επτά εγχώριες χρηματιστηριακές εταιρίες και γιατί εκτιμούν ότι θα ξεχωρίσουν φέτος. Οι κορυφαίες επιλογές και οι τιμές - στόχοι. Τι αναμένουν για την πορεία της αγοράς και τις τράπεζες.

Το 2021 ξεκίνησε με μεγάλες προσδοκίες για τη χρηματιστηριακή αγορά, αλλά μόλις τις πρώτες ημέρες του Μαρτίου άρχισε η αγορά να βλέπει… φως, ενώ σε επιμέρους μετοχές και κλάδους οι τεράστιες δυσκολίες παραμένουν.

Οι εκθέσεις των Ελλήνων αναλυτών τονίζουν ότι το βασικό στοίχημα για την ελληνική χρηματιστηριακή αγορά και την οικονομία δεν είναι άλλο από την επιτυχία των εμβολιασμών και το άνοιγμα της οικονομίας -και το στοίχημα αυτό ακόμη δεν έχει κερδηθεί. Η καθυστέρηση έχει μέχρι τώρα βαρύ τίμημα στην οικονομία και πολλοί φοβούνται επιδείνωση αν η «κανονικότητα» δεν επανέλθει μέχρι το καλοκαίρι και χαθεί και η φετινή τουριστική σεζόν.

Η επιστροφή της ομαλότητας στην εγχώρια αγορά μετοχών και ομολόγων, αλλά και η επάνοδός τους στον παγκόσμιο επενδυτικό χάρτη και στα ραντάρ των ξένων θεσμικών χαρτοφυλακίων πάει χέρι-χέρι με τον περιορισμό της πανδημίας. Αυτή η συνθήκη θα επιτρέψει στα ξένα funds να εξετάσουν με διαφορετικό μάτι τις ελληνικές μετοχές. Αν η χώρα επιστρέψει σε ισχυρούς ρυθμούς ανάπτυξης, με αφετηρία το φετινό έτος, αυτό θα αποτελέσει οδηγό για την ανάκαμψη και της εταιρικής κερδοφορίας, καθιστώντας τις μετοχικές αποτιμήσεις ακόμη πιο ελκυστικές.

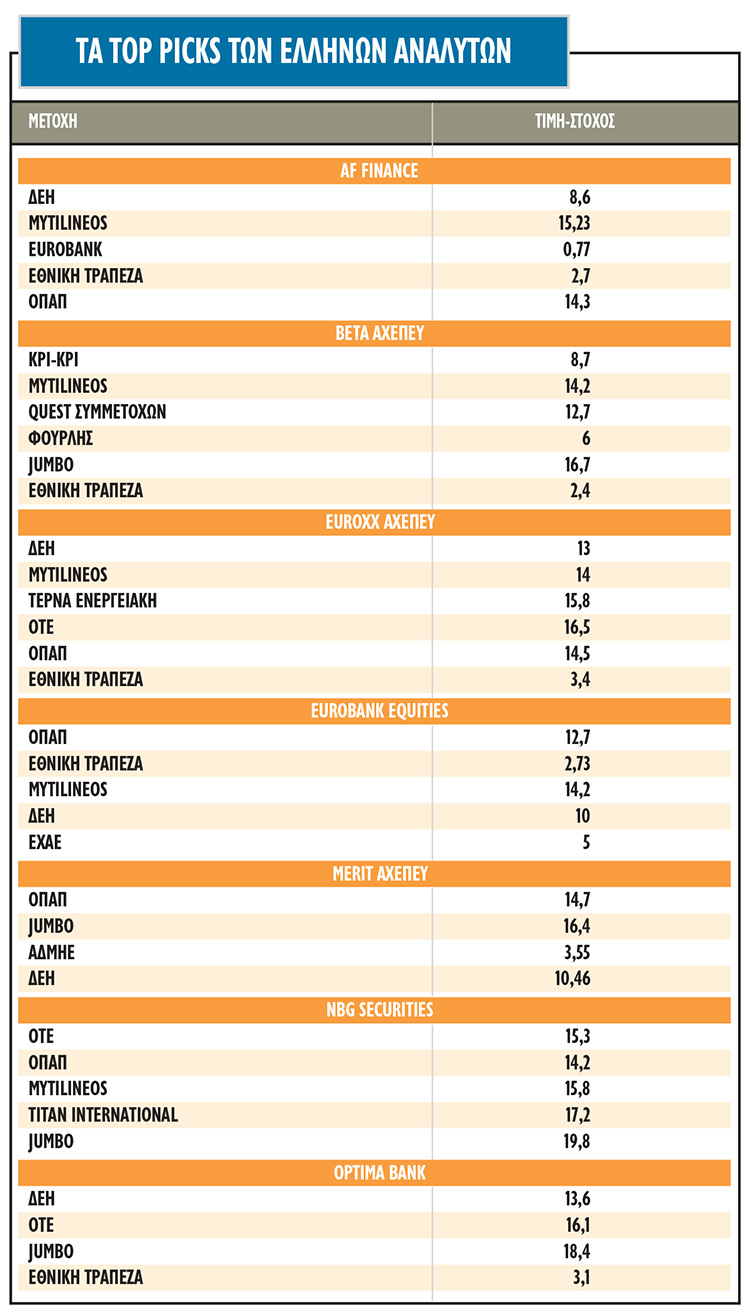

Τα κορυφαία εγχώρια τμήματα ανάλυσης έχουν ήδη δημοσιοποιήσει τις εκτιμήσεις για τις εγχώριες μετοχές και έχουν καταθέσει τις εκτιμήσεις τους για τους πρωταγωνιστές της χρονιάς. Βάσει των στοιχείων των Alpha Finance, Beta AXΕΠΕΥ, Merit ΑΧΕΠΕΥ, Optima Bank, ΝΒG Securities, Euroxx ΑΧΕΠΕΥ και Eurobank Equities και όπως προκύπτει από την ανάλυση, οι Έλληνες αναλυτές έχουν καταλήξει σε λίγες μετοχές, οι οποίες υπό συγκεκριμένους όρους και προϋποθέσεις μπορούν να κάνουν φέτος τη διαφορά. Οι top επιλογές για το υπόλοιπο του 2021 είναι οι τίτλοι των ΔΕΗ, Εθνική Τράπεζα, Mytilineos και ΟΠΑΠ.

Alpha Finance

Η Alpha Finance εκτιμά ότι το 2021 θα είναι μια χρονιά που θα απαιτήσει οι βασικές θέσεις σε μετοχές να συνδυάζονται με ευέλικτη τακτική και ενεργή διαχείριση, καθώς η ροή ειδήσεων σχετικά με το άνοιγμα της οικονομίας και τους άλλους παράγοντες θα είναι κρίσιμες για τον καθορισμό της θέσης των επενδυτών. Το βέλτιστο χαρτοφυλάκιο της Alpha Finance ξεπέρασε σημαντικά τον Γενικό Δείκτη το 2020, με απόδοση 9%, υπεραποδίδοντας έναντι του βασικού δείκτη κατά 21%.

Στις τράπεζες, το βασικό θέμα είναι η αναβάθμιση των μετοχών μέσω της μείωσης του κινδύνου των ισολογισμών τους και της κανονικοποίησης -τα top picks είναι η Εθνική Τράπεζα και η Eurobank.

Στον τομέα της ενέργειας και των πράσινων επενδύσεων, η μετάβαση σε πιο καθαρή ενέργεια και η έκθεση σε έργα ΑΠΕ δίνουν premium στις μετοχές των Mytilineos, ΔEΗ, ενώ οι εναλλακτικές επιλογές είναι οι ΤΕΡΝΑ Ενεργειακή και ΑΔΜΗΕ Συμμετοχών.

Οι αυξημένες αξίες συναλλαγών και τα μέτρα που προωθούν τις μετοχικές επενδύσεις είναι προς όφελος της ΕΧΑΕ. Στον τομέα του retail, το εκ νέου άνοιγμα του εμπορίου και η βελτιωμένη κατανάλωση ευνοούν τον ΟΠΑΠ και εναλλακτικά τη Fourlis.

Τέλος, η αναδιάρθρωση του τομέα ύδρευσης και η αυξημένη ορατότητα σε όρους θεσμικού πλαισίου ευνοεί τις ΕΥΔΑΠ και ΕΥΑΘ.

Beta Χρηματιστηριακή

Η λογική της στρατηγική των βασικών επιλογών της Beta ΑΧΕΠΕΥ εστιάζει σε μετοχές παντός καιρού για όσο διάστημα διαρκεί η πανδημία, αλλά και στις επιδόσεις που μπορούν να καταγράψουν οι εταιρίες μετά το άνοιγμα της αγοράς.

Στις αμυντικές επιλογές η χρηματιστηριακή τοποθετεί την Κρι Κρι (8,70 ευρώ) τη Mytilineos (14,2 ευρώ) και την Quest (12,7 ευρώ), ενώ στις μετοχές της ανάκαμψης τοποθετεί τη Fourlis (6,0 ευρώ), την Jumbo (16,70 ευρώ) και την Εθνική Τράπεζα (2,40 ευρώ).

Η χρηματιστηριακή εκτιμά ότι στο β’ εξάμηνο της χρονιάς οι πιθανότητες να έχει υπάρξει ομαλοποίηση των συνθηκών ζήτησης στο λιανεμπόριο είναι σημαντικές, καθώς οι εμβολιασμοί θα έχουν δημιουργήσει ένα ικανοποιητικό τοίχος ανοσίας, που θα επιτρέπει την απρόσκοπτη λειτουργία των καταστημάτων. Δεδομένης της υψηλής εποχικής βαρύτητας του β’ εξαμήνου στις πωλήσεις οι εταιρείες του κλάδου θα καλύψουν το χαμένο έδαφος από το πρώτο τρίμηνο. Η χρηματιστηριακή τέλος δεν βλέπει κεφαλαιακές ανάγκες στα τεστ αντοχής των ελληνικών τραπεζών.

Eurobank Equities

Η χρηματιστηριακή προτείνει σταδιακή αύξηση της έκθεσης των επενδυτών σε ρίσκο στο χαρτοφυλάκιο ελληνικών μετοχών τους, εν αναμονή της ανάκαμψης λόγω των εμβολίων. Στη λογική αυτή, προτείνει ένα χαρτοφυλάκιο που θα αποτελείται από ωφελημένους της επανεκκίνησης της αγοράς όπως ο ΟΠΑΠ, στοιχήματα αναδιάρθρωσης όπως η ΔEΗ, μετοχές με ελκυστικούς δείκτες αποτίμησης όπως η ΕΧΑΕ, και μετοχές που συνδυάζουν κυκλικά και αμυντικά χαρακτηριστικά όπως η Mytilineos.

Από τις τράπεζες, η χρηματιστηριακή προτιμά την Εθνική Τράπεζα, λόγω του ισχυρού ισολογισμού που παρέχει μια ξεκάθαρη οδό ανάκαμψης των κερδών, σε συνδυασμό με ελκυστική αποτίμηση. Καθώς ενισχύεται η εμπιστοσύνη στην ανάκαμψη, η χρηματιστηριακή προτείνει μια μετακίνηση προς πιο επιθετικές επιλογές, που θα περιλαμβάνουν κυκλικές μετοχές όπως η Fourlis.

Όπως αναφέρει η χρηματιστηριακή, η αγορά παρά την άνοδο το τέταρτο τρίμηνο του 2020, παραμένει 14% χαμηλότερα από τα υψηλά του προηγούμενου έτους. Η βραχυπρόθεσμη εικόνα της αγοράς θολώνει λόγω της αβεβαιότητας για τη διάρκεια των περιορισμών λόγω της πανδημίας, με την κυκλοφορία των εμβολίων να μειώνει τα ρίσκα.

Η στήριξη από τις πολιτικές σε διεθνές επίπεδο, η δημοσιονομική στήριξη από την ελληνική κυβέρνηση κι η επικείμενη ροή ευρωπαϊκών κονδυλίων αποτελούν ένα εποικοδομητικό πλαίσιο για τις εγχώριες μετοχές.

Λαμβάνοντας υπόψη τις ελκυστικές αποτιμήσεις των μετοχών (με το discount των μη τραπεζικών μετοχών έναντι των ευρωπαϊκών να υπερβαίνει το 40% και τις τράπεζες να διαπραγματεύονται με έκπτωση 50% έναντι των περιφερειακών τραπεζών της Ε.Ε.), οι ελληνικές μετοχές παρέχουν μια ελκυστική πρόταση ρίσκου - απόδοσης.

Η επιδιόρθωση των ισολογισμών αναμένεται να παραμείνουν το κυρίαρχο θέμα και φέτος, με τις τιτλοποιήσεις να διατελούν ρόλο - κλειδί. Η χρηματιστηριακή αναμένει περαιτέρω επαναξιολόγηση των μετοχών, οδηγώντας σε σταδιακή μείωση της ψαλίδας έναντι των ευρωτραπεζών, εν μέσω προσπαθειών επιτάχυνσης στη μείωση των ΝΡΕs και ανάκαμψης των κερδών.

Όπως εκτιμά η χρηματιστηριακή, η άσκηση αυτή θα ολοκληρωθεί εν ολίγοις έως το 2022, επιτρέποντας ανάκαμψη της απόδοσης ιδίων κεφαλαίων σε επίπεδα άνω του 5% στη συνέχεια.

Οι μη τραπεζικές μετοχές του Χ.Α. προσφέρουν ένα υγιές αναπτυξιακό προφίλ, με εκτιμώμενη διψήφια αύξηση των κερδών ανά μετοχή την επόμενη τριετία, τη στιγμή που εμφανίζουν discount 10% έναντι των ιστορικών μέσων όρων τους και άνω του 40% σε σχέση με τις ευρωπαϊκές ομοειδείς μετοχές.

Στα τρέχοντα επίπεδα δείχνουν να περιλαμβάνουν ένα premium ρίσκου της τάξεως του 5%-5,5% το οποίο αναμένεται να συμπιεστεί, καθώς ενισχύονται οι αναπτυξιακές προοπτικές. Ενδεικτικά, η χρηματιστηριακή εκτιμά ότι μια μείωση του premium ρίσκου κατά 150 μονάδες βάσης μπορεί να οδηγήσει σε αποδόσεις 30% για τις μετοχές.

Euroxx AXEΠΕΥ

Μετά τα πρωτοφανή γεγονότα του 2020, οι επενδυτές αναζητούν μια σταδιακή επιστροφή στην κανονικότητα. Στο πλαίσιο αυτό, μετά από ένα δύσκολο ξεκίνημα, οι ελληνικές μετοχές είναι σε καλή θέση για ανάκαμψη αργότερα εντός του έτους.

Οι βασικοί καταλύτες που θα καθορίσουν την πορεία της οικονομίας και των ελληνικών μετοχών είναι:

- Η ομαλή ανάκαμψη της οικονομίας μετά την πανδημία -κάτι που θα εξαρτηθεί από την έγκαιρη διανομή των εμβολίων. Παρά την υψηλή αβεβαιότητα, η χρηματιστηριακή εκτιμά ότι η επιστροφή στην ανάπτυξη άνω του 3% το 2021 είναι εφικτή, με αύξηση της ιδιωτικής κατανάλωσης και των επενδυτικών δαπανών και επιτάχυνση των ιδιωτικοποιήσεων.

- Τα κονδύλια του Ταμείου Ανάκαμψης. Σύμφωνα με τη Euroxx, η βέλτιστη αξιοποίηση των κονδυλίων είναι το κλειδί για τη διασφάλιση ότι η επίπτωση της πανδημίας θα είναι προσωρινή και ότι οι ανισορροπίες της ελληνικής οικονομίας που αποτελούν κληρονομιά της κρίσης του 2009 θα αντιμετωπιστούν επιτυχώς.

- Η επιτυχία των ελληνικών τραπεζών στη μάχη με τα κόκκινα δάνεια. Θα πρέπει να συνυπολογιστεί και η νέα γενιά ΝPLs λόγω της πανδημίας. Ο «Ηρακλής» είναι πολύτιμος σύμμαχος των τραπεζών ενώ πρόσθετες πρωτοβουλίες (όπως η bad bank) θα βοηθήσουν τις τράπεζες να επιταχύνουν την επίλυση του ζητήματος.

Η χρηματιστηριακή εκτιμά ότι βραχυπρόθεσμα, με την απουσία σημαντικού καταλύτη, ο Γενικός Δείκτης θα κυμανθεί περί τις 800 μονάδες, με κυρίαρχη τη στρατηγική stock picking. Η Euroxx δίνει συστάσεις overweight για τα έξι top picks, με την τιμή-στόχο της Εθνικής στα 3,40 ευρώ (περιθώριο ανόδου 65%), της Mytilineos στα 14 ευρώ (περιθώριο ανόδου 16%), του ΟΠΑΠ στα 14,5 ευρώ (περιθώριο ανόδου 43%), του ΟΤΕ στα 16,5 ευρώ (περιθώριο ανόδου 40%), της ΤΕΡΝΑ Ενεργειακή στα 15,8 ευρώ (περιθώριο ανόδου 12%) και της ΔEΗ στα 13 ευρώ (περιθώριο ανόδου 63%).

NBG Securities

Η Εθνική Χρηματιστηριακή επιλέγει τις μετοχές των ΟΤΕ, ΟΠΑΠ, Titan International, Mytilineos και Jumbo ως κορυφαίες επιλογές για τη φετινή χρονιά. Οι συστάσεις είναι outperform και οι τιμές-στόχοι για τις μετοχές είναι: ΟΤΕ 15,30 ευρώ ανά μετοχή, ΟΠΑΠ 14,2 ευρώ ανά μετοχή, Mytilineos 15,80 ευρώ ανά μετοχή, Jumbo 19,80 ευρώ ανά μετοχή.

Στο βασικό σενάριο της χρηματιστηριακής, ο όγκος συναλλαγών στην αγορά θα παραμείνει μέτριος καθ’ όλη τη διάρκεια του έτους, με τις ημερήσιες συναλλαγές να κυμαίνονται μεταξύ 65 εκατ. ευρώ και 70 εκατ. ευρώ.

Θετικά νέα για την πανδημία του κορωνοϊού, περιορισμοί στα lockdowns ή και αποφυγή αυστηρών μέτρων lockdown θα ενισχύσουν τις προσδοκίες και θα υποστηρίξουν τη δραστηριότητα των συναλλαγών.

Οι πτωτικοί κίνδυνοι στην ελληνική χρηματιστηριακή αγορά προκύπτουν από την αργή μακροοικονομική ανάκαμψη στην Ελλάδα, αποθαρρύνοντας την όρεξη των επενδυτών για υψηλότερη εμπορική δραστηριότητα, τις γεωπολιτικές εντάσεις και τις αναταραχές στις ξένες αγορές.

H Εθνική Χρηματιστηριακή προτείνει την αγορά σε ονόματα ποιότητας με υψηλή έκθεση στην εγχώρια αγορά και μερίδιο αγοράς για να αξιοποιήσουν οι επενδυτές την ανάκαμψη, αφού η ελληνική οικονομία θα επιστρέψει στην ανάπτυξη από το δεύτερο εξάμηνο φέτος.

Για τον κλάδο των τραπεζών, το στοίχημα είναι στην επιλογή υψηλότερου κινδύνου/απόδοσης που παρέχουν οι τράπεζες, λόγω της μεγάλης εξάρτησης από τα εγχώρια macro και τους αυξημένους κινδύνους υλοποίησης και προτείνει για αγορά τον τίτλο της Eurobank.

Optima Bank

Η Optima Bank περιλαμβάνει στα top picks της τη ΔEΗ, τον ΟΤΕ και την Jumbo. Από τις τράπεζες προτιμά τις Eurobank και Εθνική, που φαίνεται πως προηγούνται σε ό,τι αφορά τη διαχείριση των κόκκινων δανείων. Η πανδημία ανέκοψε τη μετα-πρόγραμμα ανάκαμψη της Ελλάδας, σημειώνει, αλλά η χώρα τα κατάφερε πολύ καλύτερα από άλλες σε ό,τι αφορά την υγειονομική διαχείριση της κρίσης.

Εκτιμά ότι η χώρα μπαίνει σε ενάρετο κύκλο με δομικές μεταρρυθμίσεις, άνευ προηγουμένου δημοσιονομική στήριξη με χρηματοδότηση από κονδύλια της Ε.Ε. και υψηλή ρευστότητα και ιστορικά χαμηλό κόστος δανεισμού. Υποστηρίζει ότι η ανάπτυξη θα είναι υψηλότερη από τον μέσο όρο της Ε.Ε. το 2022 και μετά, καθώς η φετινή θα είναι μεταβατική χρονιά. Σε ό,τι αφορά το χρηματιστήριο, υποστηρίζει ότι προσφέρει ένα ελκυστικό πακέτο ρίσκου / ανταμοιβής, καθώς οι τίτλοι τελούν υπό διαπραγμάτευση με discount 30% έναντι της Ευρώπης. Ειδικά για τις τράπεζες εκτιμά ότι τελούν υπό διαπραγμάτευση με discount 50% έναντι του ανταγωνισμού. Ο κλάδος ωστόσο θα επανατιμολογηθεί όταν βελτιωθεί η ορατότητα σε σχέση με τη διαχείριση των κόκκινων δανείων.