Μετοχές: Φαβορί η Ευρώπη για το 2021

Το στοίχημα να υπεραποδώσει η Γηραιά Ηπειρος έναντι των ΗΠΑ φαίνονται διατεθειμένοι να παίξουν οι αναλυτές. Γιατί μετά από 10 χρόνια η Ευρώπη μπορεί να κάνει τη διαφορά. Η πανδημία, οι αποτιμήσεις, ο ρόλος ΕΚΤ και το Ταμείο Ανάκαμψης.

Tο 2021 θα πρέπει να είναι μια καλή χρονιά για τις ευρωπαϊκές μετοχές, αφού τα εχέγγυα για μια ανοδική πορεία αρχίζουν να εμφανίζονται σταδιακά στο προσκήνιο.

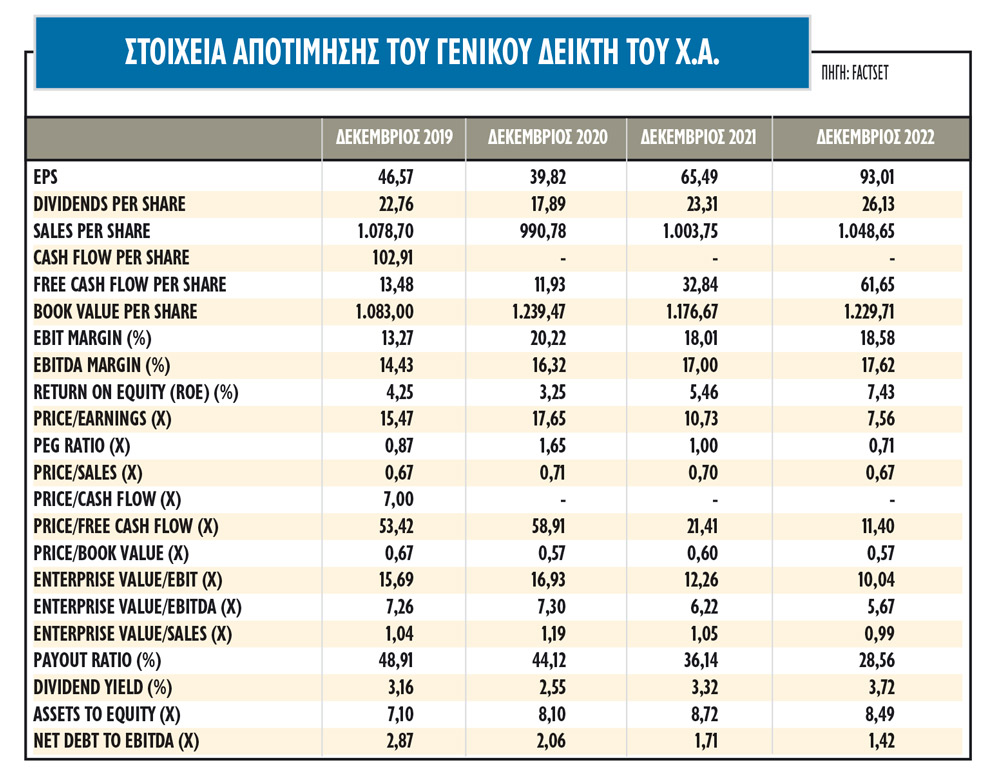

Οι καταλύτες που μπορούν να επηρεάσουν την πορεία των ευρωπαϊκών μετοχών και να βοηθήσουν, φυσικά, και την ανοδική πορεία για τους εγχώριους τίτλους, είναι η επιστροφή σε ισχυρούς ρυθμούς κερδοφορίας, οι αποτιμήσεις και η πορεία του ευρώ σε σχέση με το δολάριο.

Το στοίχημα ότι η Ευρώπη θα υπεραποδώσει έναντι των μετοχών στις ΗΠΑ δεν έχει πληρώσει εδώ και μια δεκαετία τους επενδυτές και τους διαχειριστές που το θεωρούν πιθανό, ωστόσο το επόμενο έτος φαντάζει πιο πιθανό από ποτέ.

Με την ΕΚΤ να συνεχίζει να παρεμβαίνει και να προσφέρει άπλετη νομισματική προστασία στις οικονομίες και με τις κυβερνήσεις να μπορούν να ξεφύγουν από τα δημοσιονομικά κριτήρια, οι συνθήκες που δημιουργούνται είναι ιδιαίτερα υποστηρικτικές για τις ευρωπαϊκές εισηγμένες, με αποτέλεσμα η ευρωπαϊκή αγορά μετοχών να δείχνει φαβορί για να συνεχίσει την ανοδική της πορεία -το ράλι ανακούφισης από την Covid-19- και το 2021.

Αναφορικά με τους ρυθμούς ανάπτυξης των ευρωπαϊκών οικονομιών και των ρυθμών αύξησης των κερδών ανά μετοχή (EPS), οι ευρωπαϊκές αγορές έδειξαν αυξημένα αντανακλαστικά στη νίκη του Biden και επίσης καλωσόρισαν τις θετικές ειδήσεις για τα εμβόλια. Η αγορά πιθανότατα θα δώσει την προσοχή της στην πορεία της οικονομικής ανάκαμψης από εδώ και πέρα και αυτό που θα καθορίσει το πρώτο κρίσιμο τρίμηνο είναι ο κίνδυνος ενός ενδεχόμενου τρίτου κύματος της πανδημίας, προτού μπορέσουν οι εταιρείες να αναπτύξουν πλήρως το εμβόλιο και ξεκινήσουν οι εμβολιασμοί των κρίσιμων ομάδων του πληθυσμού.

Οι πόροι του Ταμείου Ανάκαμψης της Ε.Ε., του οποίου η ψήφιση έχει καθυστερήσει, θα αποτελέσει game changer για τις οικονομίες που έχουν πληγεί. Ιδιαίτερα για την Ελλάδα, η δημοσιονομική στήριξη που θα παρασχεθεί, είναι μια τεράστια ευκαιρία να γεφυρώσει το επενδυτικό χάσμα με την υπόλοιπη Ευρώπη και να δοθεί ώθηση στη μακροπρόθεσμη αύξηση του ΑΕΠ. Ταυτόχρονα, η νομισματική πολιτική την ΕΚΤ (και εδώ είναι) ιδιαίτερα σημαντικό το πρόγραμμα PEPP για τη χώρα, τα ομόλογα και τον εγχώριο κίνδυνο, προσφέρει ασφάλεια και θα συνεχίσει να είναι ομπρέλα ασφαλείας για τις ευρωπαϊκές μετοχές.

Ελλειμμα τοποθετήσεων

Ένα στοιχείο που βαραίνει υπέρμετρα υπέρ των ευρωπαϊκών μετοχών είναι η λιποβαρής στάθμιση των ευρωπαϊκών μετοχών στα χαρτοφυλάκια των διαχειριστών. Οι τοποθετήσεις των επενδυτών δεν είναι καθόλου υψηλές στους ευρωπαϊκούς τίτλους και, σύμφωνα με τα στοιχεία της EPFR, οι ευρωπαϊκές μετοχές συνολικά συνεχίζουν με αρνητικό πρόσημο εισροών - εκροών και φέτος. Με τις θέσεις των διεθνών χαρτοφυλακίων στις ευρωπαϊκές μετοχές να είναι χαμηλές, όπως είναι και για την Ελλάδα, όπως φάνηκε τόσο στα στοιχεία της JP Morgan για τη χώρα όσο και στα μηνιαία στοιχεία της Athex Group, ένα μικρό rotation θέσεων θα προκαλέσει σημαντική κίνηση.

Η νομισματική και δημοσιονομική παρεμβατική προσέγγιση και το 2021 θα συνεχιστεί αμείωτη και αυτό θα δώσει μεγαλύτερη ώθηση στην αλλαγή θέσεων (rotation) των επενδυτών προς τις μετοχές με κυκλικά χαρακτηριστικά, προς τους κυκλικούς οικονομικούς κλάδους και μετοχές, οι οποίοι αμέσως μετά την εκλογή Biden και την πρώτη ανακοίνωση της Pfizer, είδαν τις πρώτες εισροές βάσει των στοιχείων της EPFR. Η ειδησεογραφία που ακολούθησε για τα εμβόλια από τη Moderna και την Astrazeneca έδωσε στην αμερικανική και την ευρωπαϊκή αγορά το έναυσμα για… ενθουσιασμό και αρκετές αγορές και μετοχές που είχαν τις χειρότερες αποδόσεις έτρεξαν.

Αυτό το στοιχείο είναι ιδιαίτερα εμφανές και στην εγχώρια αγορά μετοχών, όπου οι μετοχές που συνδέονται με τον τουρισμό και τον τραπεζικό τομέα, δηλαδή οι κατηγορίες των μετοχών που είχαν πληγεί περισσότερο λόγω της πανδημίας, έχουν οδηγήσει την αγορά υψηλότερα από τις 700 μονάδες.

Οι μετοχές της αντίδρασης

Οι μετοχές των εταιρειών που σχετίζονται με τις δημοσιονομικές παρεμβάσεις σε τομείς αιχμής, π.χ. ανανεώσιμη ενέργεια και αποθήκευση, ψηφιακός μετασχηματισμός, και από αυτές της παλιάς οικονομίας που ασχολούνται με τις υποδομές, αναμένεται να ξεπεράσουν σε αποδόσεις τους κυκλικούς κλάδους της οικονομίας που ασχολούνται με τα καταναλωτικά προϊόντα και υπηρεσίες.

Στην Ευρώπη, όπως και στην Ελλάδα, αρκετές μετοχές αποτίμησαν σε διάστημα μηνός πολύ ισχυρές προσδοκίες ανάπτυξης και είναι πλέον αρκετά πιθανό η αγορά να επαναξιολογήσει την πορεία τους, οπότε και πάλι θα ξεχωρίσει η ήρα από το στάρι και οι πιο αδύναμες εταιρείες θα υποαποδώσουν, όπως σε κάθε ανοδικό κύκλο τα τελευταία έτη.

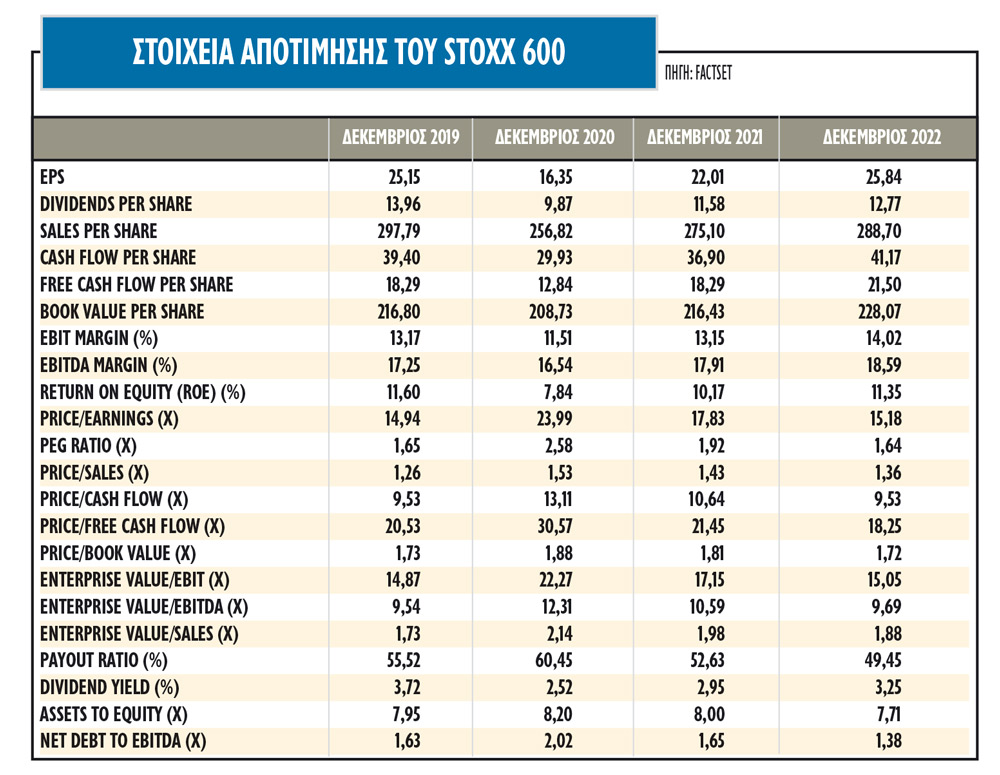

Καθώς η Ευρώπη μάλλον έχει αποτύχει στη διαχείριση του δεύτερου κύματος της πανδημίας και ο ιός επηρεάζει έντονα και το τέταρτο τρίμηνο των οικονομιών, στο οποίο για πολλούς κλάδους της οικονομίας αναλογεί το 25% της ετήσιας επίδοσης, από τον Σεπτέμβριο οι ευρωπαϊκές μετοχές υποαποδίδουν, αφού και οι οικονομίες τους πλήττονται μαζικά από τα νέα lockdowns. Οι ευρωπαϊκοί κλάδοι του δείκτη Stoxx 600 εμφανίζουν όλο χαμηλότερες αποδόσεις φέτος από τους αντίστοιχους στις διεθνείς αγορές και οι αποτιμήσεις τους παραμένουν επίσης σε χαμηλότερα επίπεδα. Το εμβόλιο συνεπώς θα είχε σημαντική επίδραση στις ευρωπαϊκές μετοχές, υπό την προϋπόθεση ότι ο πληθυσμός θα δεχθεί να εμβολιαστεί και θα επιτευχθεί η επιθυμητή ανοσία αγέλης στο τέλος του δεύτερου τριμήνου του επόμενου έτους. Αυτό θα είναι ιδιαίτερα κρίσιμο για οικονομίες και αγορές όπως η ελληνική, αφού αν συμβεί, θα υπάρξει μια σχετικά πιο κανονική τουριστική σεζόν για την Ευρώπη, η οποία είναι και ο βασικός τουριστικός προορισμός.