JP Morgan: Περιορισμένο το dilution στους μετόχους της Πειραιώς

Αναμενόμενη η εξέλιξη με τη μη πληρωμή του κουπονιού, λέει ο οίκος. Πού θα κριθεί μακροπρόθεσμα το «στοίχημα» των επενδυτών στην ελληνική τράπεζα. Διατηρείται η σύσταση neutral, με τιμή-στόχο τα 2 ευρώ ανά μετοχή.

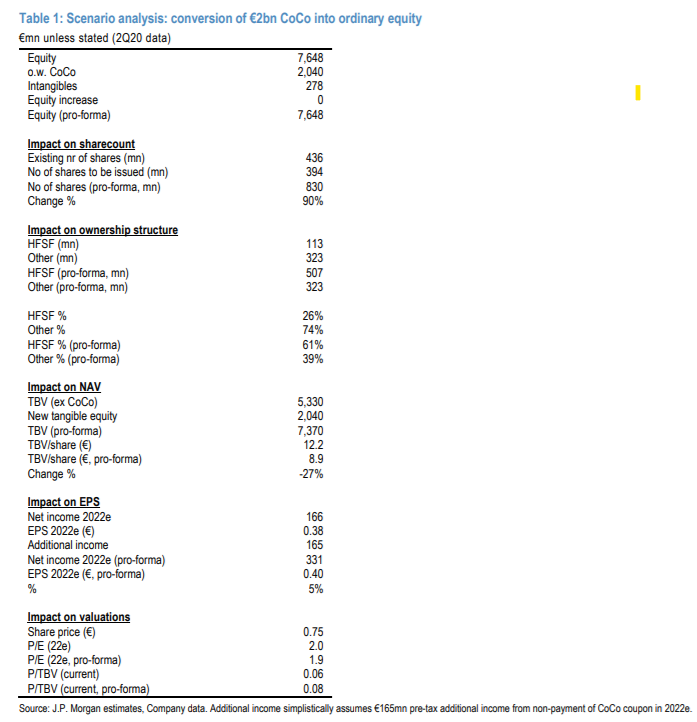

Η μετατροπή του CoCo της Τράπεζας Πειραιώς θα αυξήσει τα ενσώματα ίδια κεφάλαια της τράπεζας κατά περίπου 2 δισ. ευρώ σε 7,65 δισ. ευρώ, χωρίς ωστόσο να αλλάξει το επίπεδο των εποπτικών κεφαλαίων, εξηγεί η JP Morgan.

Η απόφαση του SSM να μην εγκρίνει την πληρωμή του κουπονιού του CoCo της Tράπεζας Πειραιώς με μετρητά ήταν λίγο έως πολύ αναμενόμενη, σύμφωνα με την JP Morgan, καθώς ήταν σύμφωνη με τη σύσταση της ΕΒΑ για αναστολή της διανομής. Δεδομένου του ότι η Πειραιώς έχει ήδη παραλείψει την πρώτη πληρωμή κουπονιού το 2018, πιθανότατα θα οδηγήσει στη μετατροπή του CoCo 2 δισ. ευρώ σε κοινό μετοχικό κεφάλαιο.

Οι μετοχές έχουν υποστεί πτώση μεγαλύτερη του 30% τον τελευταίο μήνα, έναντι -16% για τις άλλες ελληνικές τράπεζες, ενσωματώνοντας τον κίνδυνο απομείωσης στην αποτίμηση του 0,06x σε όρους P/TBV με βάση τις εκτιμήσεις του 2022. Ωστόσο, λαμβάνοντας υπόψη το μέγεθος των 2 δισ. ευρώ του CoCo, το dilution είναι σχετικά περιορισμένο, δεδομένης της τιμής εξάσκησης στα 6 ευρώ (8 φορές υψηλότερα από την τελευταία τιμή κλεισίματος του 0,75 ευρώ).

Η κατάσταση θα μπορούσε ενδεχομένως να βελτιώσει την επενδυτική υπόθεση της Πειραιώς μακροπρόθεσμα, ειδικά εάν ακολουθήσουν άλλα μέτρα, όπως αύξηση κεφαλαίου και εκ νέου ιδιωτικοποίηση το επόμενο έτος.

Για τη μετοχή διατηρείται η σύσταση neutral, με τιμή-στόχο τα 2 ευρώ ανά μετοχή.

Η JP Morgan αναγνωρίζει τις παρακάτω βραχυπρόθεσμες επιπτώσεις:

• Σύμφωνα με τους όρους του CoCo, η μετατροπή θα πραγματοποιηθεί στην τιμή των 6 ευρώ.

• Η συμμετοχή του ΤΧΣ θα αυξηθεί στο 61% από 26% προγενέστερα.

• Η μετατροπή θα αυξήσει τα ενσώματα ίδια κεφάλαια κατά 2 δισ. ευρώ περίπου σε περίπου 7,65 δισ. ευρώ.

• Δεν θα έχει αντίκτυπο στους δείκτες κεφαλαίων της Τράπεζας, δεδομένου ότι τα κεφάλαια από τα CoCos έχουν ήδη ταξινομηθεί ως CET1.

• Οι μετοχές της Πειραιώς θα διαπραγματεύονται στις 0,08 φορές σε όρους P/TBV με βάση τις εκτιμήσεις του 2022 (pro-forma) για μετατροπή (έναντι 0,06 φορές αυτή τη στιγμή) και 4,5% ROTE το 2022 (έναντι 3,1% τρέχον).

Οι μεσοπρόθεσμες επιπτώσεις σύμφωνα με την JP Morgan θα είναι:

• Η μετατροπή θα καταστήσει πιθανώς τη μετοχή προσιτή σε ένα ευρύτερο φάσμα μακροπρόθεσμων επενδυτών που έχουν μέχρι στιγμής μείνει αμέτοχοι, λόγω της ύπαρξης του CoCo στο κεφάλαιο.

• Η πρόσθετη προσθήκη CET1 περίπου 40 μονάδων βάσης, αφού η τράπεζα θα εξοικονομήσει ετησίως 165 εκατ. ή 495 εκατ. ευρώ σε τρία χρόνια έως το 2022.