Ποια μηνύματα στέλνουν οι αποτιμήσεις των εισηγμένων

Στο μικροσκόπιο οι φετινές ζημιές και η εκτιμώμενη ανάκαμψη της οικονομίας και των εταιρικών κερδών το 2021. Πώς ερμηνεύουν τα νέα δεδομένα οι αναλυτές. Τι δείχνουν τα στοιχεία. Η ειδική περίπτωση των τραπεζών.

H ελληνική χρηματιστηριακή αγορά φαίνεται πως σταδιακά αφομοιώνει τα νέα δεδομένα και σχηματοποιεί μια νέα τάση. Η αιτία γι’ αυτό δεν είναι η αλλαγή δεδομένων –κάθε άλλο, τα προβλήματα παραμένουν πολλά και ισχυρά- αλλά η αυξημένη ορατότητα: τα κύρια ερωτήματα πλέον δεν αφορούν το πώς θα λυθούν τα μεγάλα θέματα, αλλά το πότε και σε ποιο βάθος χρόνου.

Την ίδια ώρα, οι εισηγμένες του Χ.Α. κατά κύριο λόγο έχουν δείξει υψηλό βαθμό αντοχής στο πλήγμα της πανδημίας και στον γεωπολιτικό κίνδυνο, ενώ και η οικονομία δείχνει να αντεπεξέρχεται καλύτερα από το αναμενόμενο. Παρότι, λοιπόν, η κατάσταση κάθε άλλο παρά… ρόδινη είναι, οι παράγοντες της αγοράς και οι αναλυτές επιχειρούν να ερμηνεύσουν τα νέα δεδομένα για να σχηματοποιήσουν έναν πρώτο χάρτη για το επόμενο έτος.

Η ελληνική αγορά μετοχών είναι πρωταθλήτρια σε πτώση τόσο στην αναπτυγμένη Ευρώπη όσο και στις αναδυόμενες αγορές, αλλά πλέον οι εκτιμήσεις για την κερδοφορία των εγχώριων μετοχών έχουν προσαρμοστεί σε μεγάλο βαθμό ώστε να αντικατοπτρίζουν τη νέα πραγματικότητα. Από τις αρχές του 2020, ο βασικός χρηματιστηριακός δείκτης σημείωσε πτώση στο μέγιστο επίπεδό του κατά -47%, ενώ έκτοτε οι απώλειες έχουν λειανθεί αισθητά και διαμορφώνονται πλέον στο -28%.

Σύμφωνα με τις εκτιμήσεις των εγχώριων τμημάτων ανάλυσης, προβλέπεται ότι η αύξηση των κερδών του 2021 σε μεγάλο βαθμό θα επαναφέρει τα κέρδη ανά μετοχή - κάτι που θα απαιτούσε τη διαμόρφωση εκτιμήσεων του 2021 σε οριακά υψηλότερα επίπεδα από το 2019, γεγονός που θα μπορούσε να σημαίνει μια ανάπτυξη τύπου V.

Οι ελπίδες για το 2021 τοποθετούνται στο μακροοικονομικό περιβάλλον, αφού η ύφεση στο δεύτερο τρίμηνο (στο 15,2%) είναι το χειρότερο ποσοστό που έχει ποτέ καταγραφεί στη χώρα, αλλά πλέον τα χειρότερα ίσως είναι πίσω μας: οι εκτιμήσεις τοποθετούν στο -12% την ύφεση του τρίτου τριμήνου και στο -9,2% το τέταρτο τρίμηνο, κάτι που αθροιστικά για το έτος διαμορφώνει τη επίδοση στο -8%, όσο είναι και το πρώτο εξάμηνο.

Τα στοιχεία του rebound

Το θετικό στοιχείο που προκύπτει τόσο από τις παρουσιάσεις των εταιρειών όσο και από τις εκτιμήσεις των αναλυτών είναι ότι η πλειονότητα προβλέπει πως η συνολική ύφεση στη διετία 2020-2021 θα είναι στο 2%-3% και ότι η ανάκαμψη του 2021 θα είναι ισχυρή. Με την ελληνική οικονομία να έχει σημειώσει ήδη τη χειρότερη επίδοσή της, τα επόμενα τρίμηνα θα είναι καλύτερα από το δεύτερο.

Ένα στοιχείο που αρχίζει να αποκωδικοποιείται και να εισέρχεται στις εκτιμήσεις για την εγχώρια οικονομία για τους ρυθμούς ανάπτυξης τα επόμενα χρόνια και τις εισηγμένες επιχειρήσεις, είναι η ισχυρή ανάσα από το Ταμείο Ανάκαμψης, αφού η Ελλάδα αναμένεται να λάβει 32 δισ. ευρώ από τη δράση «Next Generation», πάνω από 17% του ΑΕΠ.

Οι αρχικές εκτιμήσεις της Τράπεζας της Ελλάδος κάνουν λόγο για μέση άνοδο του ΑΕΠ κατά 2% την περίοδο 2021-2026. H Eurobank Equities, χρησιμοποιώντας το πλαίσιο μιας πρόσφατης μελέτης της Τράπεζας της Ελλάδος για να εκτιμήσει το πιθανό αποτέλεσμα από το Ταμείο Ανάκαμψης, καταλήγει ότι θα μπορούσε να προωθήσει το ΑΕΠ κατά περίπου 1,2% -3,6% (καθαρό) το 2021-2023 και συνολικά 11% περίπου τα επόμενα 6 χρόνια.

Κατά την άποψη των αναλυτών της AF, η χαμηλή απόδοση της ελληνικής αγοράς φέτος βασίζεται σε μεγάλο βαθμό στα εξής:

- Οι ανησυχίες είναι μεγαλύτερες απ’ ό,τι αρχικά αναμενόταν αναφορικά με τη μείωση του ΑΕΠ για το 2020.

- Η υψηλότερη αντίληψη κινδύνου για την ελληνική αγορά, καθώς και η χαμηλότερη ρευστότητα, οδήγησαν σε υποτονική συναλλακτική δραστηριότητα τους τελευταίους μήνες στο Χρηματιστήριο Αθηνών.

- Οι αυξημένες εντάσεις γύρω από τη γεωπολιτική (αν και τα τελευταία σήματα υποδηλώνουν δυνητικά κάποια, η οποία θα συμβάλει στη μείωση του ασφάλιστρου κινδύνου που πιθανώς προεξοφλείται στις τρέχουσες τιμές).

- Η χαμηλή αντιπροσώπευση του κλάδου της τεχνολογίας (που οδήγησε τις επιδόσεις παγκοσμίως) στην τοπική αγορά και η αξιοσημείωτη βαρύτητα από την απόδοση του τραπεζικού τομέα, του οποίου το βάρος στο Δείκτη Χ.Α. φτάνει το 17% σε σύγκριση με περίπου 6% για Euro Stoxx 600.

Από την πλευρά της αποτίμησης, η τοπική αγορά διαπραγματεύεται με αξιοσημείωτη έκπτωση 36% σε όρους EV/EBITDA συγκριτικά με τον MSCI Emerging Markets Index, ενώ σε υψηλότερο επίπεδο σε όρους PE, σύμφωνα με την AF.

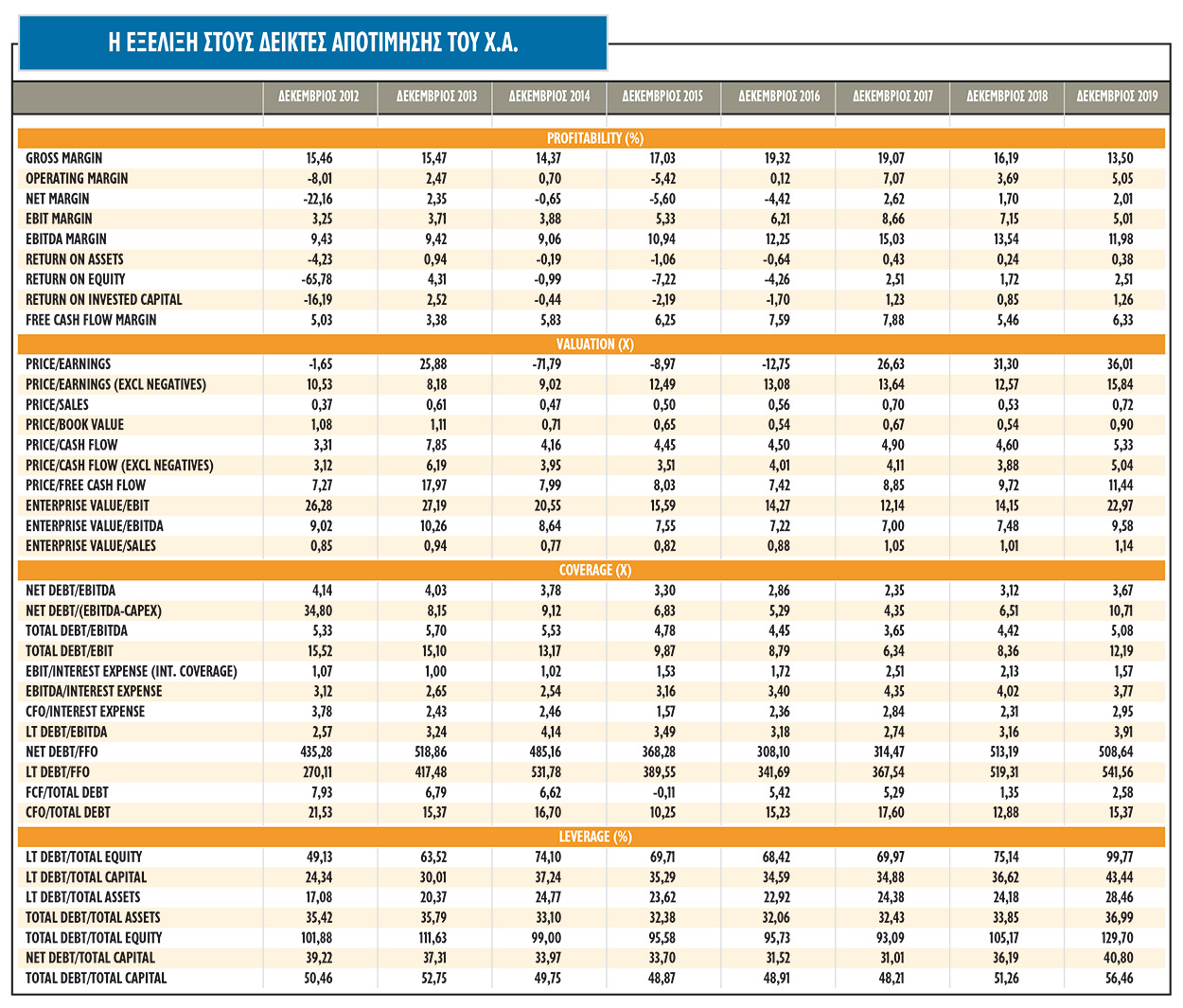

Οι αποτιμήσεις

Πλην των τραπεζικών μετοχών, οι αποτιμήσεις των εγχώριων μετοχών είναι ελκυστικές, αλλά είναι αρκετά νωρίς για να αναζητήσουν οι επενδυτές περισσότερο ρίσκο στα χαρτοφυλάκιά τους.

Η Eurobank Equities υπολογίζει ότι οι ελληνικοί τίτλοι πλην τραπεζών διαπραγματεύονται σε χαμηλές απόλυτες αποτιμήσεις (έκπτωση 15% σε σχέση με τους μακροπρόθεσμους μέσους όρους τους), αλλά και σε σημαντική έκπτωση σε σχετικούς όρους έναντι των ευρωπαϊκών εταιρειών (περίπου 40% έναντι 18% κατά μέσο όρο) και με ένα σχετικά ελκυστικό ασφάλιστρο κινδύνου (Equity Risk Premium) της τάξεως του 6% . Σε κάθε περίπτωση, όμως, η αγορά μας θα παραμείνει στις «ευπαθείς» αν τα επεισόδια κινδύνου αυξηθούν.

Οι τράπεζες

Αν και οι συστάσεις είναι στην πλειονότητά τους θετικές, η συντηρητική προσέγγιση για τις ελληνικές τράπεζες δεν φαίνεται να αλλάζει. Ειδικά για τους τραπεζικούς τίτλους, μετά το -5% τον Ιανουάριο, το -32% τον Φεβρουάριο, το -38% τον Μάρτιο, το -5% τον Απρίλιο, το -3% τον Μάιο, ο Αύγουστος έδωσε το δεύτερο σημαντικό θετικό πρόσημο μετά τον Ιούνιο.

Σε ετήσια βάση οι απώλειες των τραπεζών είναι στο 60%, αλλά πλέον υπάρχει ορατότητα για το δεύτερο εξάμηνο του έτους και οι τράπεζες δείχνουν πιο ανθεκτικές απ’ ό,τι είχε εκτιμηθεί αρχικά.

Οι αποτιμήσεις στις μετοχές των τραπεζών εμφανίζονται φθηνές, με τον δείκτη τιμής προς ενσώματη λογιστική αξία (P/TBV) να είναι ο χαμηλότερος σε σύγκριση με την Ευρώπη σε περίπου 0,2 φορές. Αν και οι τράπεζες αποτελούν υψηλού ρίσκου επιλογές, οι επενδυτές θα ποντάρουν μόλις αυξηθεί η ορατότητα και το παράδειγμα της Eurobank είναι ικανό να δείξει στους διαχειριστές πιο καθαρά ποιος είναι δρόμος για τις άλλες τρεις.

Αυτή τη φορά, οι τιτλοποιήσεις προχωρούν (αν και το πρόβλημα της ποιότητας των κεφαλαίων παραμένει), οι ευνοϊκές συνθήκες χρηματοδότησης από την ΕΚΤ διατηρούνται, η αύξηση των χορηγήσεων φέτος και οι προσπάθειες μείωσης του κόστους συνεχίζονται.

Οι νέοι στόχοι για τα μη εξυπηρετούμενα ανοίγματα (NPEs) μέχρι το τέλος Σεπτεμβρίου, οπότε και θα υποβληθούν στον SSM τα επικαιροποιημένα επιχειρησιακά σχέδια μείωσης των NPEs από τις εγχώριες τράπεζες, θα αυξήσουν περαιτέρω την ορατότητα, ενώ για παράδειγμα ο στόχος είναι για τους δείκτες NPE και NPL στην Ελλάδα να υποχωρήσουν κάτω από το 15% και 10% αντίστοιχα στο τέλος του 2022.

Από την άλλη πλευρά, όμως, υπάρχει ισχυρός αντίλογος: ακόμα κι αν ολοκληρωθούν επιτυχώς οι τρέχουσες τιτλοποιήσεις της Alpha Βank (Project Galaxy) της Τράπεζας Πειραιώς (Vega και Phoenix) και της Εθνικής Τράπεζας (Frontier), ο δείκτης των NPE θα είναι και πάλι υψηλός (περίπου 25% σύμφωνα με την ΤτΕ), χωρίς να υπολογίζονται τα νέα κόκκινα δάνεια από την πανδημία, ενώ θα έχουν μειώσει κατά μέσο όρο 300 μονάδες βάσης από τα κεφάλαιά τους για τη ζημιά των τιτλοποιήσεων, όπως φάνηκε και στην περίπτωση του Cairo της Eurobank.

Ταυτόχρονα, η επιβάρυνση των μεταβατικών διατάξεων από την εφαρμογή του IFRS 9 θα έχει ως αποτέλεσμα οι νέες τιτλοποιήσεις, αν η κυβέρνηση αποφασίσει να επεκτείνει το πρόγραμμα εγγυοδοσίας «Ηρακλής», να είναι ιδιαίτερα σφιχτές σε όρους κεφαλαίων.