Η ταχύτερη βύθιση από το κραχ της Lehman Brothers

Εκτός ελέγχου δείχνει η κατάσταση στις αγορές. Προβλέπουμε ότι δεν ξέρουμε τι να προβλέψουμε, λένε διεθνείς αναλυτές. Συγκρίσεις με την περίοδο του κραχ της Lehman. Γιατί το τέλος Μαρτίου είναι κρίσιμο: καθρέφτης για τις επιχειρήσεις.

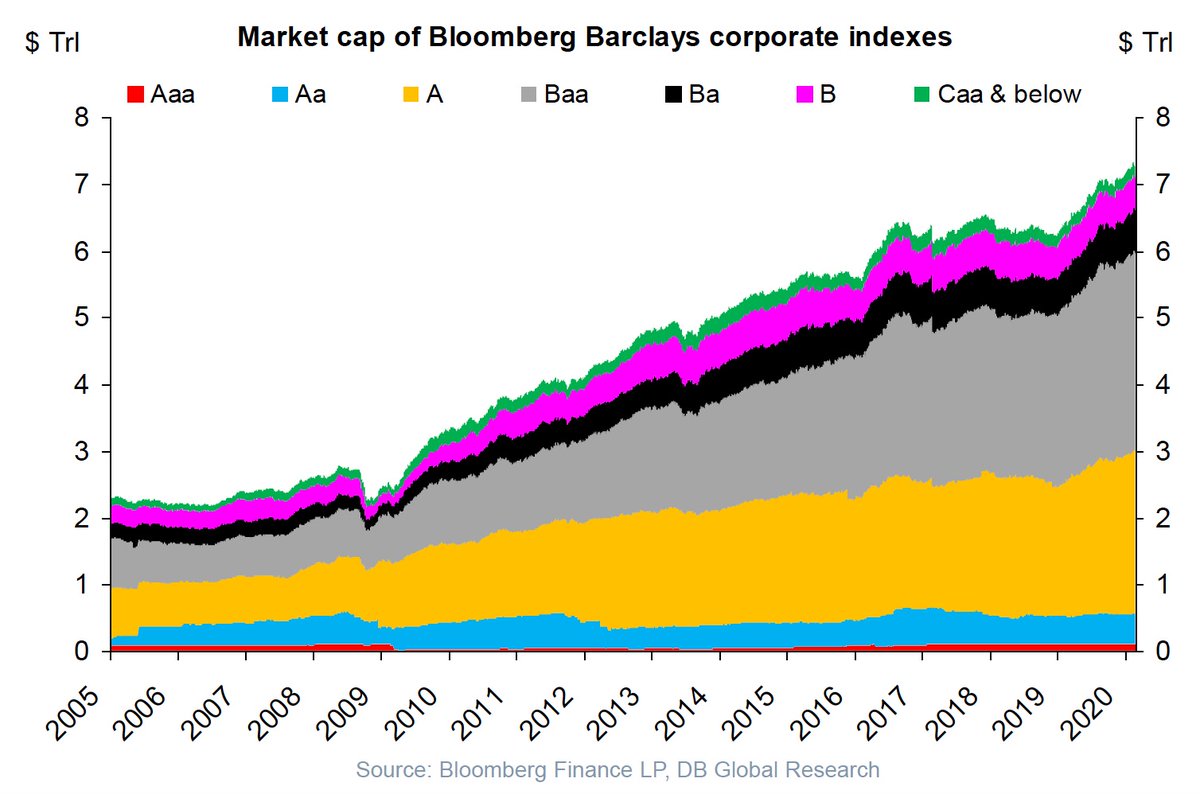

Εντείνονται οι ανησυχίες ότι η επόμενη εστία πόνου στις αγορές θα είναι στο μέτωπο των πιστώσεων. Όπως, ήταν δηλαδή, στην καρδιά της βύθισης του 2008, που οδήγησε στη χειρότερη χρηματοπιστωτική κρίση από την περίοδο της Μεγάλης Ύφεσης του 1930 , με το πάγωμα της αγοράς ομολόγων και το σκάσιμο των εταιρειών με υψηλή μόχλευση.

Όλα συμβαίνουν τόσο γρήγορα, σχολιάζουν αναλυτές στο Bloomberg, που λίγοι μπορούν να διακινδυνεύσουν να υποθέσουν πώς θα εξελιχθεί η κατάσταση και πότε θα τελειώσει.

Η ταχύτητα της της πτώσης των αγορών συγκρίνονται μόνο με τις διαδρομές που καταγράφηκαν στη μεγάλη κρίση που ακολούθησε την κατάρρευσης της Lehman Brothers το 2008.

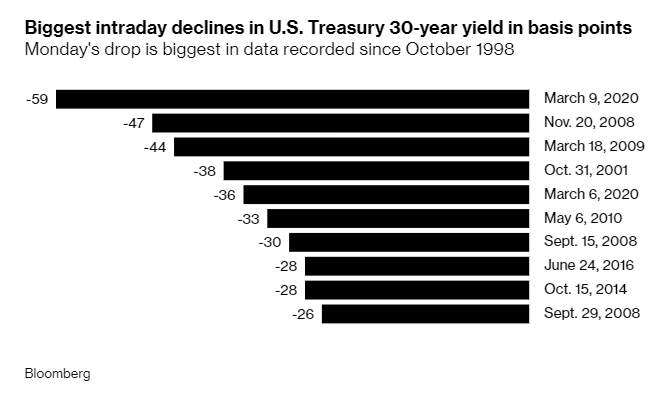

"Αυτή τη φορά η πτώση γίνεται με ταχύτητα του φωτός κι αυτό συμβαίνει κυρίως λόγω των μεγάλων αποκλίσεων στα spread στις αγορές ομολόγων, δεν αφορά τόσο τη ρευστότητα των τραπεζών", δήλωσε ο Ιρα Τζέρσεϊ, επικεφαλής του τμήματος στρατηγικής των αμερικανικών επιτοκίων στο Bloomberg Intelligence. "Είμαστε σε φάση τιμολόγησης μιας παγκόσμιας ύφεση κάποιου μεγέθους".

Τα ασφάλιστρα κινδύνου στα αμερικανικά ομόλογα «σκουπίδια» είναι σε υψηλό τεσσάρων ετών. Οι αποδόσεις των επισφαλών ομολόγων σε σύγκριση με τις αποδόσεις των κρατικών αμερικανικών ομολόγων βρίσκονται στο υψηλότερο επίπεδο από τον Ιούλιο του 2016.

Ρευστό και αναχρηματοδοτήσεις

Η καμπύλη αποδόσεων στις ΗΠΑ έπεσε κάτω από το 1% για πρώτη φορά στην ιστορία, ενώ και τα χρηματιστήρια όπως ο S&P 500 στις ΗΠΑ καθώς και αρκετοί ευρωπαϊκοί δείκτες, εισέρχονται σε περίοδο «αρκούδων», δηλαδή, πτωτικής αγοράς.

Η δραματική πτώση του S&P 500 τον έχει οδηγήσει 20% χαμηλότερα από το πρόσφατο υψηλό και σε καθεστώς bear market, απειλώντας να βάλει τέλος στην bull market που ξεκίνησε πριν από 11 χρόνια.

Η συρρίκνωση των εταιρικών ταμειακών ροών και το ραγδαία υψηλότερο κόστος αναχρηματοδότησης βαραίνουν την πραγματική οικονομία, σύμφωνα με την Pimco. Η εταιρεία δημοσίευσε ένα σημείωμα που προειδοποιεί ότι η ύφεση στις ΗΠΑ και στην Ευρώπη είναι μια «σημαντική πιθανότητα» κατά το πρώτο εξάμηνο.

"Η ταχύτητα της κατρακύλας είναι εντυπωσιακή λόγω της επίδρασης σοκ και επειδή καθιστά οποιαδήποτε πρόβλεψη πολύ δύσκολη", δήλωσε στο Bloomberg ο επικεφαλής οικονομολόγος της Deutsche Bank στη Νέα Υόρκη, Τόρστεν Σλοκ. «Ψάχνουμε για το αν άνθρωποι θα απολυθούν και αν οι εταιρείες μπορούν να αναχρηματοδοτήσουν τα δάνειά τους».

Ορόσημο το τέλος Μαρτίου

Κρίσιμο χρονικό σημείο θα είναι το τέλος του οικονομικού τριμήνου αυτό το μήνα.

"Είναι η στιγμή που οι εταιρείες πρέπει να αναχρηματοδοτήσουν δάνεια, χρειάζεται να δείξουν ότι διαθέτουν ρευστότητα στους ισολογισμούς τους, για να αποδείξουν ότι έχουν πραγματικά βάσεις", δήλωσε Μαρκ Οστβαλντ, επικεφαλής οικονομολόγος στην ADM Investor Services International στο Λονδίνο.

"Τότε είναι που όλα γίνονται όλο και πιο σοβαρά".

Κεντρικές τράπεζες

Παράλληλα, η πίεση στους υπεύθυνους χάραξης πολιτικής αυξάνεται καθώς οι οικονομίες αντιμετωπίζουν το φάσμα της ύφεσης.

Στην Deutsche Bank AG, ο επικεφαλής παγκόσμιας στρατηγικής, Γιώργος Σαραβέλος, έχει έναν κατάλογο επιθυμιών που περιλαμβάνει δημοσιονομικά κίνητρα που συγκρίνονται με "την τάξη μεγέθους της κρίσης αλά Lehman Brothers, πάνω από το 1% του παγκόσμιου ΑΕΠ", όπως έγραψε σε σημερινό σημείωμα.

Οι κεντρικές τράπεζες θα πρέπει "να προσφερθούν να αγοράσουν, τουλάχιστον προσωρινά, ριψοκίνδυνα περιουσιακά στοιχεία, συμπεριλαμβανομένων μετοχών και εταιρικών ομολόγων και γρήγορα μέσα σε αυτήν την εβδομάδα", πρόσθεσε, προκειμένου να μετριαστούν οι κίνδυνοι ρευστότητας στις αγορές.