BofA Merrill Lynch: Ποιοι ξένοι έφυγαν και ποιοι ήρθαν στο ΧΑ

Τι αποκαλύπτει έκθεση του οίκου για τις εισροές και εκροές ξένων κεφαλαίων στο ελληνικό χρηματιστήριο. Οι συστάσεις για έξι μετοχές. Βλέπει ύφεση 1% για φέτος και ανάπτυξη 0,6% το 2017. Τα στοιχήματα για την εγχώρια οικονομία.

H Bank of America Merrill Lynch διατηρεί μια ελαφρώς πιο αισιόδοξη προσέγγιση σε σχέση με τους παθητικούς διαχειριστές κεφαλαίων (Global Emerging Markets Funds – GEM) για την εγχώρια αγορά, αν και αναγνωρίζει ότι οι συνθήκες παραμένουν «περίπλοκες» και ο «θόρυβος» μπορεί να αυξηθεί στους τελευταίους μήνες του έτους.

Σε ανάλυσή του, από τις επιμέρους μετοχές που αναφέρει, οι τράπεζες Alpha Bank, Eurobank και Εθνική Τράπεζα έχουν σύσταση underperform, η Coca Cola HBC επίσης underperform, ο τίτλος του ΟΠΑΠ δεν έχει σύσταση και τέλος ο τίτλος του ΟΤΕ έχει σύσταση buy.

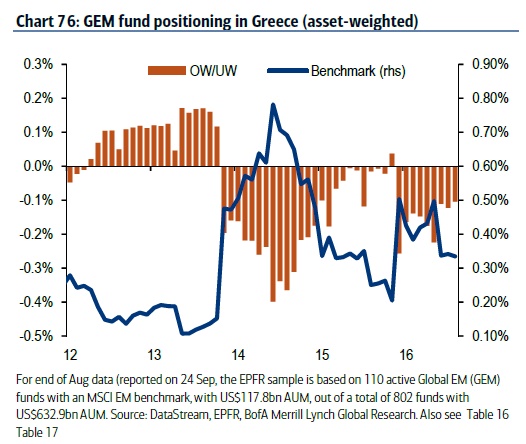

Το πιο ενδιαφέρον όμως στοιχείο είναι οι εισροές και εκροές κεφαλαίων και η συμμετοχή των ξένων παθητικών διαχειριστών στην ελληνική αγορά, οι οποίες έχουν πλήρως αντισταθμίσει τις εκροές των ενεργών διαχειριστών.

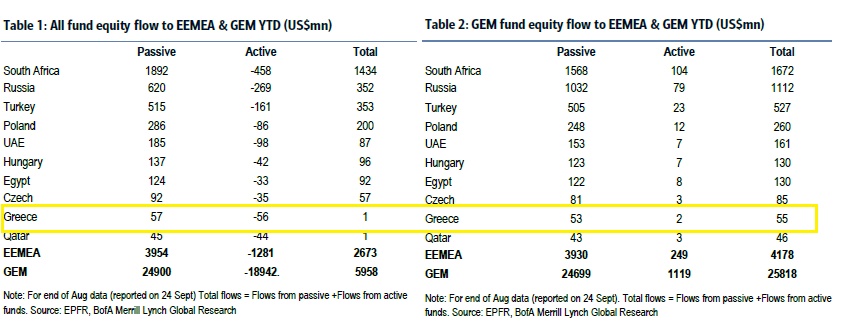

Σύμφωνα λοιπόν με στοιχεία της εταιρίας EPFR που αναλύει η BofA – Merrill Lynch, από τις αρχές του χρόνου στην εγχώρια χρηματιστηριακή αγορά έχει σημειωθεί μια σημαντική αλλαγή θέσεων υπέρ των αναδυόμενων παθητικών διαχειριστών έναντι των ενεργών διαχειριστών κεφαλαίων. Οι ενεργοί διαχειριστές αποχωρούν από την αγορά σε όλη τη διάρκεια του έτους και τη θέση τους παίρνουν οι παθητικοί διαχειριστές των αναδυόμενων αγορών.

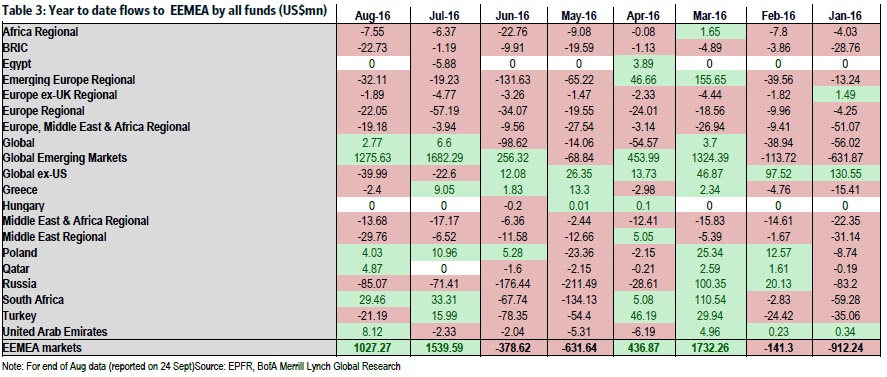

Οι συνολικές εισροές κεφαλαίων το 2016 ανέρχονται σε 57 εκατ. δολάρια και οι εκροές στα 56 εκατ. δολάρια, με τα 53 εκατ. δολάρια των εισροών να αφορούν τοποθετήσεις αναδυόμενων παθητικών διαχειριστών. Ο Αύγουστος αποτελεί μήνα εκροών της τάξεως των 2,4 εκατ. δολαρίων, μετά από τρεις μήνες συνεχών εισροών. Ο Ιανουάριος είναι ο μήνας των υψηλότερων εισροών με 15,4 εκατ. δολάρια.

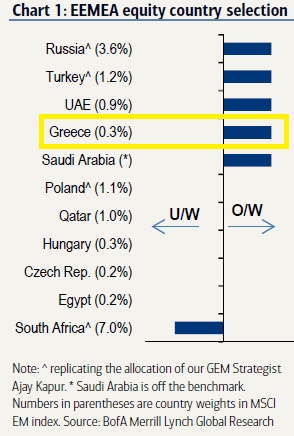

Συνολικά, η εγχώρια αγορά μετοχών παραμένει underweight στα χαρτοφυλάκια των αναδυόμενων παθητικών διαχειριστών παρά τις υψηλές τοποθετήσεις τους σε όλη τη διάρκεια του έτους. Οι διαχειριστές διατηρούν αυξημένες θέσεις σε Τουρκία, Ρωσία, Νότια Αφρική, Ουγγαρία και Αίγυπτο, ενώ πλην της Ελλάδος, μειωμένες θέσεις εμφανίζουν οι Πολωνία και η χώρες της Μέσης Ανατολής και της Βόρειας Αφρικής και τέλος ουδέτερη θέση για την Τσεχία.

Αθροιστικά στην ανάλυση των αναδυόμενων αγορών, η BofA παρότι βαθμολογεί την αγορά πολύ υψηλά τόσο σε όρους τρέχουσας αποτίμησης όσο και σε σχέση με το παρελθόν, τα αρνητικά στοιχεία για την αύξηση των κερδών, των μερισμάτων και τη στάση των διαχειριστών, την τοποθετούν στην τελευταία θέση μεταξύ των ευρωπαϊκών αγορών (ΕΕΜΕΑ markets).

Η μάκρο και η πολιτική εικόνα της χώρας

Η αύξηση του ΑΕΠ στην Ελλάδα συνεχίζει να βελτιώνεται, είναι ωστόσο αδύναμη και είναι πιθανό να παραμείνει έτσι. Μερικά από τα διαρθρωτικά προβλήματα, σημειώνεται, είναι άλυτα, περιορίζοντας την ανάπτυξη, όμως, καθώς η οικονομία χωνεύει τις παρελθοντικές κρίσεις, πραγματοποιείται μια ομαλοποίηση της ανάπτυξη σε μικρά θετικά επίπεδα.

Δεν περιμένουμε να αλλάξει αυτό, υποστηρίζει η Merrill Lynch, αλλά η προσοχή θα πρέπει επιστρέψει και πάλι στα ζητήματα που αφορούν το πρόγραμμα.

H Ελλάδα αντιμετωπίζει σημαντικές εξελίξεις: την ελάφρυνση του χρέους, το QE, τη δεύτερη αναθεώρηση και πολύπλοκες πολιτικές προοπτικές για τη σημερινή κυβέρνηση. Βραχυπρόθεσμα, εκτιμά, το κοινοβούλιο θα εγκρίνει το πακέτο μέτρων που θα επιτρέψουν την εκταμίευση της δεύτερης δόσης της πρώτης αξιολόγησης.

Η αξιολόγηση, όμως, θα πρέπει να είναι ευκολότερη από την προηγούμενη, αλλά σε καμία περίπτωση δεν θα είναι απλή υπόθεση αφού θα περιλαμβάνει τη μεταρρύθμιση της αγοράς εργασίας, κάτι που είναι δύσκολο να περάσει από τη Βουλή σε κάθε χώρα, ενώ στο μεταξύ, η πλειοψηφία της κυβέρνησης είναι οριακή και η απειλή νέων εκλογών παραμένει.

Το επίμαχο θέμα της ελάφρυνσης του χρέους

Το πιο αμφιλεγόμενο ζήτημα εντός των προσεχών μηνών θα είναι και πάλι η ελάφρυνση του χρέους. Η Ελλάδα συνεχίζει να ζητάει περισσότερα. Το ΔΝΤ δημοσίευσε ένα έγγραφο που επιχειρηματολογεί ότι η ελάφρυνση που απαιτείται για την αποκατάσταση της διαχειρισιμότητας του χρέους, πηγαίνει πολύ πιο πέρα από αυτό που είναι υπό εξέταση αυτή τη στιγμή και θα πρέπει να οικοδομηθεί σε ρεαλιστικές παραδοχές σχετικά με την ικανότητα της χώρας να δημιουργεί βιώσιμα πλεονάσματα και την μακροπρόθεσμη ανάπτυξη.

Με άλλα λόγια, το ΔΝΤ θα χρειαστεί περισσότερα από τους Ευρωπαίους εταίρους στην ελάφρυνση του χρέους για να συνεχίσει να αποφασίσει να συμμετέχει στο πρόγραμμα – γεγονός που αποτελεί βασικό από τη γερμανική πλευρά. Η περαιτέρω ελάφρυνση του χρέους μπροστά από γερμανικές εκλογές φαίνεται, όμως, δύσκολη.

Η BofA – Merrill Lynch υπενθυμίζει ότι η ΕΚΤ απαιτεί το ελληνικό χρέος να είναι διαχειρίσιμο για τη συμμετοχή της Ελλάδα στο πρόγραμμα ποσοτικής χαλάρωσης (QE). Υποθέτουμε ότι η ΕΚΤ θα είναι τόσο αυστηρή όσο και το ΔΝΤ στην αξιολόγηση της διαχειρισιμότητας του χρέους της Ελλάδας.

Αν είναι έτσι, η συμμετοχή των ελληνικών περιουσιακών στοιχείων στο πρόγραμμα της ποσοτικής χαλάρωσης της ΕΚΤ φαίνεται απίθανη στο εγγύς μέλλον. Βεβαίως, η έλλειψη ενός «καρότου» θα μπορούσε να καθυστερήσει την εφαρμογή των μέτρων της δεύτερης αξιολόγησης ως στις αρχές του επόμενου έτους.

Προς το παρόν όμως, αυτό δεν είναι ένα πιεστικό ζήτημα, δεδομένων λήξεων του ελληνικού χρέους και της τρέχουσας ταμειακής θέσης της κυβέρνησης, καταλήγει η BofA – ML.

Οι εκτιμήσεις για την οικονομία

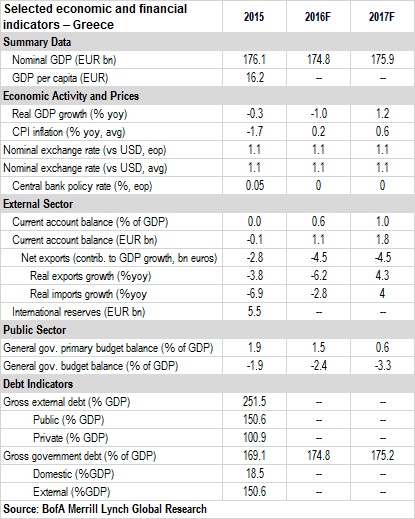

Σύμφωνα με τις εκτιμήσεις BofA – ML η οικονομία φέτος θα σημειώσει κάμψη 1% και το 2017 θα σημειώσει επιστροφή στην ανάπτυξη με ρυθμός της τάξεως του 1,2%.

Το πρωτογενές πλεόνασμα θα διαμορφωθεί σε 1,5% φέτος και στο 0,6% το 2017, ενώ το συνολικό έλλειμμα θα κλείσει στο 2,4% φέτος και στο 3,3% το επόμενο έτος.

Τέλος, ο πληθωρισμός το 2017 θα επιστρέψει σε θετικό έδαφος της τάξεως του 0,6% από 0,2% φέτος.