Bofa-ML: Οι νέες τιμές-στόχοι για τις τράπεζες

Μεγάλα discount έναντι των ευρωπαϊκών τραπεζών για τις ελληνικές, θετικές οι τάσεις στα αποτελέσματα εξαμήνου αλλά τα μεγάλα ρισκα παραμένουν, υπογραμμίζει ο αμερικανικός οίκος. Διατηρεί underperform.

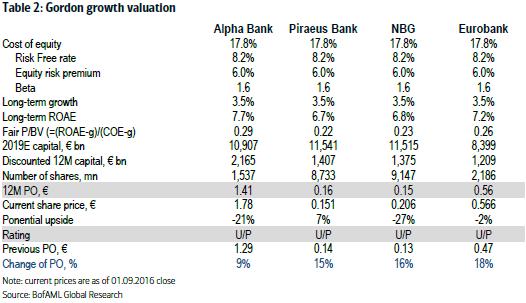

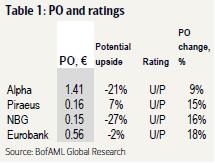

Τη σύσταση underperform για τις ελληνικές τράπεζες επαναδιατυπώνει η Bank of America – Merrill Lynch σε έκθεσή της μετά και τα αποτελέσματα τριμήνου, ενώ αυξάνει τις τιμές-στόχους κατά 9-18%, παραμένοντας ωστόσο χαμηλότερα από τις τρέχουσες.

Ειδικότερα, ο οίκος δίνει τιμή-στόχο στα 1,41 ευρώ για την Alpha Bank, αυξημένη κατά 9% αλλά και 21% χαμηλότερα από την τρέχουσα. Για την Πειραιώς δίνει στοχο τα 0,16 ευρώ (πάνω 15% σε σχέση με την προηγούμενη και 7% πάνω από την τρέχουσα τιμή στο ταμπλό).

Για την Εθνική, ο οίκος δίνει στόχο 0,15 ευρώ, αυξημένο κατά 16% αλλά και 27% χαμηλότερα από τα τρέχοντα επίπεδα στο ταμπλό, ενώ για τη Eurobank ο στόχος διαμορφώνεται στα 90,56 ευρώ , με άνοδο 18% αλλά και οριακά χαμηλότερα από την τρέχουσα τιμή της μετοχής.

Για την Εθνική, ο οίκος δίνει στόχο 0,15 ευρώ, αυξημένο κατά 16% αλλά και 27% χαμηλότερα από τα τρέχοντα επίπεδα στο ταμπλό, ενώ για τη Eurobank ο στόχος διαμορφώνεται στα 90,56 ευρώ , με άνοδο 18% αλλά και οριακά χαμηλότερα από την τρέχουσα τιμή της μετοχής.

Όπως αναφέρει, οι τράπεζες που καλύπτει διαπραγματεύονται με discount 82-81% έναντι των τραπεζών σε Ευρώπη, Μέση Ανατολή και Αφρική και με discount 62-63% σε σχέση με τις ευρωπαϊκές τράπεζες.

Για να καταστούν ελκυστικά τα discount, η αγορά θα πρέπει να σιγουρευτεί ότι δεν θα υπάρξουν νέες αυξήσεις μετοχικού κεφαλαίου για τις ελληνικές τράπεζες μακροπρόθεσμα, υπογραμμίζει.

Τι έδειξαν τα αποτελέσματα

Όπως αναφέρει ο οίκος, τα αποτελέσματα των τραπεζών αποκάλυψαν θετικές τάσεις στα κέρδη προ προβλέψεων και τη ρευστότητα. Αυτές προβλέπονταν ήδη στα μοντέλα μας και επιβεβαιώνουν τις προσδοκίες για σταδιακή ανάκαμψη κερδοφορίας ως το 2019, υπογραμμίζει.

Ειδικότερα, σημειώνει ότι οι τάσεις αυτές αναμένεται να διατηρηθούν και το β΄εξάμηνο, βοηθώντας τις τράπεζες να εμφανίσουν κέρδη το 2016 με την απόδοση ιδίων κεφαλαίων να κυμαίνεται μεταξύ 0,9% και 2,3%.

Ωστόσο, σημειώνει, αυτό δεν αλλάζει τα βασικά μακροπρόθεσμα ρίσκα: το θέμα της ποιότητας ενεργητικού, τη μη βιωσιμότητα της δομής χρηματοδότησης και την μειωμένη ποιότητα των κεφαλαίων.

Σχολιάζοντας τα αποτελέσματα, η Bank of America υπογραμμίζει ότι η Πειραιώς εμφάνισε την ισχυρότερη βελτίωση στους δείκτες ποιότητας ενεργητικού σε βάση τριμήνου, ενώ η Alpha εμφανίστηκε πιο αδύναμη, εν μέρει λόγω έκτακτων στοιχείων. Οι κεφαλαιακοί δείκτες εμφανίζονται ισχυροί για όλες τις τράπεζες ενώ ο δείκτης CET1 εξαιρουμένων των στοιχείων που προκύπτουν από αναβαλλόμενες φορολογικές απαιτήσεις παραμένει πιο αδύναμος για την Eurobank και ισχυρότερος για την Alpha.