Αποτελέσματα 9μήνου: Νίκη στα σημεία για τις «δυνατές» εισηγμένες

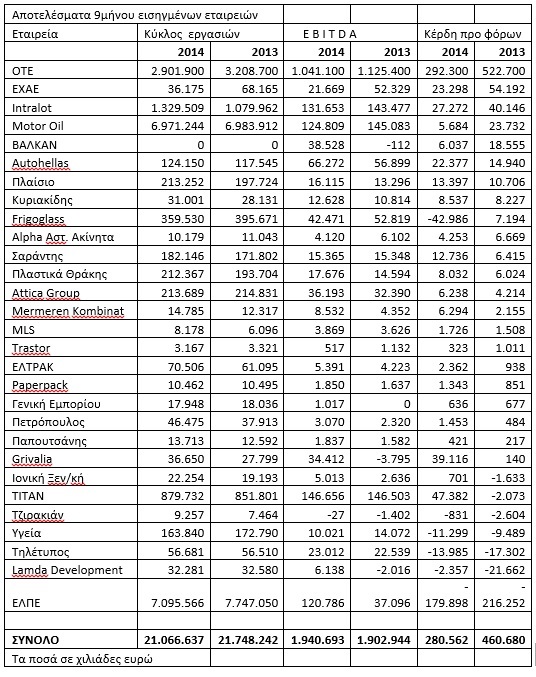

Τι δείχνουν οι πρώτες λογιστικές καταστάσεις. Πού οφείλεται η μικρή βελτίωση των λειτουργικών αποτελεσμάτων. Ποιες εταιρείες ξεχώρισαν και ποιες επηρεάστηκαν από έκτακτα και μη επαναλαμβανόμενα κονδύλια. Αναλυτικός πίνακας.

Η σταθεροποίηση του κύκλου εργασιών και η ελαφρά βελτίωση στη λειτουργική κερδοφορία είναι τα δύο βασικά μηνύματα που προκύπτουν από τις μέχρι στιγμής δημοσιευθείσες λογιστικές καταστάσεις των εισηγμένων εταιρειών του ΧΑ.

Συγκεκριμένα, μέχρι χθες, 28 εισηγμένες εταιρείες (πέρα από τράπεζες και ΑΕΕΧ) είχαν δημοσιεύσει τις λογιστικές τους καταστάσεις για το εννεάμηνο του 2014 και από την ανάγνωση των αποτελεσμάτων, προκύπτουν:

• Υποχώρηση του κύκλου εργασιών κατά 3,1%, κάτι που απεικονίζει την τάση σταθεροποίησης που παρατηρείται στην πραγματική ελληνική οικονομία, αλλά και τις δυσκολίες που υπάρχουν σε πολλές αγορές του εξωτερικού.

• Άνοδο 2% στα λειτουργικά αποτελέσματα (EBITDA, κέρδη προ φόρων, τόκων και αποσβέσεων), καθώς από τα 1,9 διαμορφώθηκαν στα 1,94 δισ. ευρώ. Η βελτίωση της λειτουργικής κερδοφορίας των επιχειρήσεων οφείλεται σε δύο λόγους: α) στη σταθεροποίηση της ελληνικής οικονομίας το 2014, μετά από έξι χρόνια συνεχούς ύφεσης β) στις επιτυχείς κινήσεις πολλών ομίλων να προσαρμοστούν στα νέα δεδομένα, μειώνοντας μεγέθη (downsizing) και περιορίζοντας δραστικά τα κονδύλια του κόστους. Χαρακτηριστικό στοιχείο είναι πως βελτίωση του EBITDA σημείωσαν οι 21 από τις 28 εταιρείες.

• Υποχώρηση κατά 39,2% στα προ φόρων κέρδη, τα οποία περιορίστηκαν στα 280,5 εκατ. ευρώ. Η υποχώρηση αυτή είναι αποτέλεσμα κυρίως έκτακτων παραγόντων, όπως π.χ. στο γεγονός ότι η περυσινή κερδοφορία του ΟΤΕ είχε επηρεαστεί (συγκυριακά) θετικά από την πώληση θυγατρικής του εταιρείας.

• Οι 28 αυτές εταιρείες σημείωσαν αθροιστικά θετικές ελεύθερες ταμειακές ροές ύψους 70 εκατ. ευρώ, οι οποίες χρησιμοποιήθηκαν για χρηματοδότηση μερισμάτων και για μείωση του καθαρού τραπεζικού τους δανεισμού.

• Η μέση ρευστότητα των 28 αυτών εταιρειών είναι σαφώς ικανοποιητική, καθώς με καθαρό δανεισμό 5,974 δισ. και EBITDA 1,94 δισ. ευρώ, προκύπτει ένας δείκτης καθαρού χρέους προς EBITDA στις 3,07 φορές.

Βέβαια, θα πρέπει να τονιστεί πως η μέση αυτή εικόνα αναμένεται να επιδεινωθεί σε σημαντικό βαθμό μετά τη δημοσίευση των αποτελεσμάτων όλων των εισηγμένων εταιρειών, καθώς οι όμιλοι με προβληματικά οικονομικά μεγέθη συνηθίζουν να δημοσιεύουν τις λογιστικές τους καταστάσεις κατά τις τελευταίες ημέρες της εκ του νόμου οριζόμενης προθεσμίας (στην περίπτωσή μας στις 30/11/2014).

• Ακόμη όμως και για το πολύ καλό δείγμα των εταιρειών που έχει δημοσιεύσει μέχρι σήμερα οικονομικά αποτελέσματα εννεαμήνου, οι μέσοι δείκτες περιθωρίου κέρδους και αποδοτικότητας ιδίων κεφαλαίων είναι μετριότατοι. Έτσι, ο δείκτης προ φόρων κέρδη προς κύκλο εργασιών διαμορφώνεται μόλις στο 1,33%. Επίσης, με το σύνολο των ιδίων κεφαλαίων να ανέρχεται στα 9,39 δισ. ευρώ και με την προ φόρων κερδοφορία στα 281 εκατ. ευρώ, όσο και αν το τελευταίο ποσό αυξηθεί κατά το τελευταίο τρίμηνο της χρήσης, θα προκύψει ένα χαμηλό μονοψήφιο ποσοστό αποδοτικότητας ιδίων κεφαλαίων.

Προφανώς, οι προαναφερθέντες δείκτες αναμένεται να επιδεινωθούν μετά τη δημοσίευση του συνόλου των αποτελεσμάτων.

Χαρακτηριστικές επισημάνσεις

Ειδικότερα:

• Η ανοδική πορεία του εισερχόμενου τουρισμού επηρέασε θετικά τα αποτελέσματα των Autohellas και Ιονική Ξενοδοχειακή (Hlilton).Η τουριστική άνοδος επίσης αποτέλεσε έναν από τους λόγους για τους οποίους εμφάνισαν σημαντική βελτίωση τα αποτελέσματα του ακτοπλοϊκού ομίλου Attica Group.

• Τα αποτελέσματα της ΤΙΤΑΝ ενισχύθηκαν λόγω της βελτίωσης της κατάστασης στις ΗΠΑ, αλλά και της ανόδου της ζήτησης τσιμέντου στην Ελλάδα (επανεκκίνηση αυτοχρηματοδοτούμενων οδικών αξόνων). Η επανεκκίνηση της κατασκευής των οδικών αξόνων ενίσχυσε και την πορεία της ΕΛΤΡΑΚ στον τομέα των εκσκαπτικών μηχανημάτων.

• Η μεγάλη βελτίωση των αποτελεσμάτων της Π. Πετρόπουλος αποδίδεται ως ένα βαθμό στη φετινή αύξηση των πωλήσεων οχημάτων, διακόπτοντας μια πολυετή πτωτική πορεία.

• Το Πλαίσιο, παρά το γεγονός ότι η ελληνική οικονομία υποχωρεί από το 2008, φαίνεται να σημειώνει φέτος νέο ιστορικό κερδών κερδοφορίας, καταρρίπτοντας το προηγούμενο, που είχε σημειωθεί πέρυσι.

• Ο Παπουτσάνης, εταιρεία που αντιμετώπιζε σοβαρά προβλήματα βιωσιμότητας ακόμη και πριν το ξέσπασμα της κρίσης, έχει καταφέρει να ανακάμψει, είναι κερδοφόρος και ανεβάζει σταδιακά τις επιδόσεις του.

• Ο ΟΤΕ με αρκετά ισχυρή κερδοφορία είναι ίσως ο τηλεπικοινωνιακός Οργανισμός με την καλύτερη ρευστότητα μεταξύ των εταιρειών του κλάδου στη Δυτική Ευρώπη. Και να σκεφτεί κάποιος πως πριν δύο χρόνια, αρκετοί αμφισβητούσαν την ικανότητά του να αναχρηματοδοτήσει το δανεισμό του.

Εκτακτα αποτελέσματα

Sarantis: Τα περυσινά αποτελέσματα είχαν επηρεαστεί αρνητικά από την πώληση μειοψηφικού πακέτου μετοχών της Folli-Follie Group.

Κυριακίδης: Τα φετινά κέρδη έχουν μειωθεί λόγω των υποαξιών που έχει σημειώσει το σημαντικού ύψους επενδυτικό χαρτοφυλάκιο που διαθέτει η εισηγμένη.

ΤΙΤΑΝ: Σημαντική η φετινή ενίσχυση των φετινών κερδών εξ' αιτίας των συναλλαγματικών κερδών που κατεγράφησαν.

Grivalia-Trastor: Η πρώτη ενέγραψε κέρδη από αναπροσαρμογή της εύλογης αξίας των ακινήτων της και η δεύτερη ζημίες.

Frigoglass: Οι μεγάλες φετινές ζημίες οφείλονται σε έκτακτες δαπάνες αναδιοργάνωσης.

ΒΑΛΚΑΝ Ακινήτων: Χωρίς δραστηριότητα η εταιρεία, ενέγραψε υπεραξία ακινήτου που της διατέθηκε από θυγατρική του Ομίλου Μηχανικής στην οποία συμμετέχει.

Lamda Development: Η ανάκαμψη του λιανικού εμπορίου ωφέλησε μεταξύ άλλων και τα εμπορικά κέντρα, άρα και τις οικονομικές επιδόσεις της Lamda Development. Να σημειωθεί πως τα αποτελέσματα της τελευταίας έχουν επηρεαστεί αρνητικά κατά 7,7 εκατ. ευρώ από τη μείωση της αποτίμησης της εύλογης αξίας των ακινήτων της, πλην όμως οι περυσινές έκτακτες επιβαρύνσεις (μείωση εύλογης αξίας ακινήτων, αναβαλλόμενη φορολογία λόγω ανόδου του συντελεστή από το 20% στο 26%) ήταν σαφώς μεγαλύτερες.