Γιατί «τρύπησαν» οι άμυνες του ΧΑ

Οι «συνταγές» του παρελθόντος δεν φαίνεται να αρκούν πλέον για την δημιουργία ενός αμυντικού χαρτοφυλακίου. Ποια δεδομένα πρέπει να συνεκτιμά ο επενδυτής για την αγορά τίλων. «Χαρτιά» που υπεραπέδωσαν το τελευταίο δωδεκάμηνο.

Βαρύ παραμένει το χρηματιστηριακό κλίμα και όλα δείχνουν πως ο προβληματισμός των επενδυτών θα συνεχιστεί για αρκετό χρόνο ακόμη, εκτός εάν υπάρξει κάποιο θετικό νέο-έκπληξη είτε από την εσωτερική πολιτική σκηνή, είτε από τους ευρωπαίους δανειστές μας.

Το πρώτο τεχνικό όριο αντίστασης των 980 μονάδων -και πόσο μάλλον το δεύτερο των 1.080-1.100 μονάδων- φαντάζουν πολύ μακρινά και η πλειονότητα των επενδυτών δεν πιστεύει ότι αυτά θα απειληθούν να διασπασθούν σε σύντομο χρονικό διάστημα.

Από την άλλη πλευρά, βασιζόμενοι στις ελκυστικές αποτιμήσεις πολλών ελληνικών εταιρειών και στην προσδοκία ότι στο... τέλος της ημέρας θα βρεθεί μια ρεαλιστική λύση στο πολιτικό ζήτημα και ένας «έντιμος συμβιβασμός» με τους πιστωτές, ορισμένοι έχουν αρχίσει να «χτίζουν» μετοχικά χαρτοφυλάκια σε τίτλους με καλά θεμελιώδη δεδομένα, γνωρίζοντας πως βραχυπρόθεσμα μπορεί να δουν τις μετοχές αυτές και σε χαμηλότερα επίπεδα.

Άλλοι επίσης προσανατολίζονται στη δημιουργία ενός αμυντικού χαρτοφυλακίου, προκειμένου να περιορίσουν τις απώλειές τους σε περίπτωση που ο Γενικός Δείκτης συνεχίσει να κινείται πτωτικά και να καρπωθούν θετικές αποδόσεις στο σενάριο της χρηματιστηριακής ανάκαμψης.

Βλέποντας πάντως τις «κλασικές συνταγές» αμυντικού χαρτοφυλακίου, διαπιστώνουμε πως αυτές δεν αποδείχτηκαν αποτελεσματικές στην πράξη, τουλάχιστον κατά το πρώτο δωδεκάμηνο.

Σύμφωνα λοιπόν με τη θεωρεία, αμυντικές μετοχές είναι:

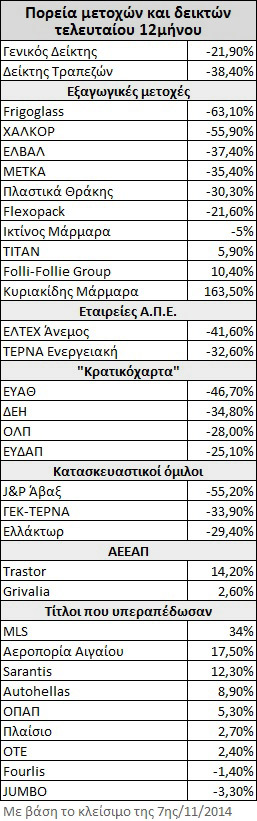

• Αυτές που έχουν κυρίως εξαγωγικό προσανατολισμό, καθώς επηρεάζονται πολύ λιγότερο σε σχέση με τις υπόλοιπες από τα προβλήματα και τις πιθανές περιπέτειες της ελληνικής οικονομίες. Παρατηρώντας ωστόσο τον παρατιθέμενο πίνακα, διαπιστώνουμε πως άλλα μεν «εξαγωγικά χαρτιά» υπεραπέδωσαν έναντι του Γενικού Δείκτη (π.χ. Κυριακίδης Μάρμαρα, ΤΙΤΑΝ, Folli-Follie, Ικτίνος) πολλά άλλα όμως υποαπέδωσαν (πχ Frigoglass, ΜΕΤΚΑ, ΕΛΒΑΛ, Πλαστικά Θράκης).

• Τα λεγόμενα «κρατικόχαρτα» γιατί είναι εταιρείες-μονοπώλια που προσφέρουν αγαθά-υπηρεσίες απαραίτητες για την επιβίωση των νοικοκυριών και των επιχειρήσεων. Βλέποντας όμως τον σχετικό πίνακα, διαπιστώνουμε ότι οι συγκεκριμένες μετοχές υποχρεώθηκαν σε μεγάλη πτώση το τελευταίο δωδεκάμηνο, μη μπορώντας να επιβεβαιώσουν τον αμυντικό τους χαρακτήρα.

• Οι κατασκευαστικοί όμιλοι με μεγάλα ανεκτέλεστα συμβόλαια (διαθέτουν εξασφαλισμένο όγκο εργασιών), οι οποίοι όμως έχουν υποχρεωθεί σε απώλειες μεταξύ του 29% και του 55%.

• Οι παραγωγοί εναλλακτικών μορφών ενέργειας, καθώς όλοι προβλέπουμε πως ανεξάρτητα από την πορεία της ελληνικής οικονομίας, ο άνεμος θα συνεχίσει να φυσάει και ο ήλιος να ανατέλλει. Παρόλα αυτά, οι μετοχικές απώλειες για ΕΛΤΕΧ Άνεμος και ΤΕΡΝΑ Ενεργειακή δεν είναι καθόλου ευκαταφρόνητες (βλέπε σχετικό πίνακα).

• Ο κλάδος των ΑΕΕΑΠ, καθώς οι συγκεκριμένες εταιρείες καρπώνονται φορολογικά οφέλη και συνήθως προσφέρουν ετήσιες μερισματικές αποδόσεις στους κατόχους τους. Κατά το τελευταίο δωδεκάμηνο, τόσο η Grivalia (πρώην Eurobank Properties) όσο και η Trastor έχουν αποφέρει θετικές αποδόσεις, πέραν των μερισμάτων που έχουν διανείμει.

Στις τελευταίες στήλες του πίνακα παρατίθενται μια ενδεικτική σειρά εταιρειών διαφόρων κλάδων που έχουν καταφέρει να υπεραποδώσουν το τελευταίο δωδεκάμηνο σε σύγκριση με το Γενικό Δείκτη.

Ενδεικτικά αναφέρουμε τις περιπτώσεις των Autohellas, Αεροπορία Αιγαίου, Sarantis, Πλαίσιο, Jumbo, ΟΤΕ, ΟΠΑΠ και Fourlis.

Τι προκύπτει, σύμφωνα με αναλυτές, από τα παραπάνω; Ότι σήμερα η προσπάθεια δημιουργία ενός πραγματικά αμυντικού μετοχικού χαρτοφυλακίου δεν μπορεί να γίνει αποκλειστικά και μόνο με «συνταγές» του παρελθόντος ή μέσα από επιλογή εταιρειών που θα πληγούν λιγότερο σε περίπτωση επιδείνωσης του οικονομικού περιβάλλοντος.

Αντίθετα, απαιτεί μια πολύ πιο απαιτητική προσπάθεια συνεκτιμώντας στα προαναφερόμενα και πολλούς άλλους παράγοντες, όπως το επίπεδο των τρεχουσών αποτιμήσεων, τις προβλεπόμενες εξελίξεις σε κάθε κλάδο, την ικανότητα του management και φυσικά το επίπεδο ρευστότητας που διαθέτει η εταιρεία.