Deutsche Bank: Αυξάνει τις τιμές-στόχους σε Πειραιώς και Alpha Bank

Κλείνει τον κύκλο των αναβαθμίσεων ο γερμανικός οίκος, μετά τις Eurobank και Εθνική. Πού ανεβάζει τον πήχη και ποιες είναι οι συστάσεις. Ποιας τράπεζας το discount χαρακτηρίζει «αδικαιολόγητο».

Η Deutsche Bank προχωρά σε αύξηση στις τιμές-στόχους σε Τράπεζα Πειραιώς και Alpha Bank, με τις συστάσεις για τις μετοχές των δύο τραπεζών να παραμένουν αγορά (buy).

Η νέα τιμή-στόχος για την Τράπεζα Πειραιώς είναι στα επίπεδα των 5,40 ευρώ από 5 ευρώ πριν και για την Alpha Βank, ο στόχος αυξάνεται σε 2,35 ευρώ από 2,30 ευρώ πριν.

Η αναβάθμιση έρχεται λίγες ημέρες μετά τις αναβαθμίσεις σε ΕΤΕ και Eurobank, αντίστοιχα. Ο γερμανικός οίκος είχε ανεβάσει τον πήχη για τη μετοχή της EΤΕ στα 10,15 από 9,85 ευρώ και προέβλεπε ευρύ περιθώριο ανόδου στο 47,5% σε σχέση με τα τρέχοντα επίπεδα της μετοχής. Για τη Εurobank, μετά τα αποτελέσματα εννεαμήνου της τράπεζας, o οίκος είχε ανεβάσει τον στόχο τιμής στα 2,95 ευρώ από 2,85 ευρώ, με το περιθώριο ανόδου από τα τρέχοντα επίπεδα να αγγίζει το 50%, με τη Eurobank να τοποθετείται ανάμεσα στις κορυφαίες επιλογές από την Ευρώπη. Οι συστάσεις είναι αγορά (buy) και για τις EΤΕ και Εurobank.

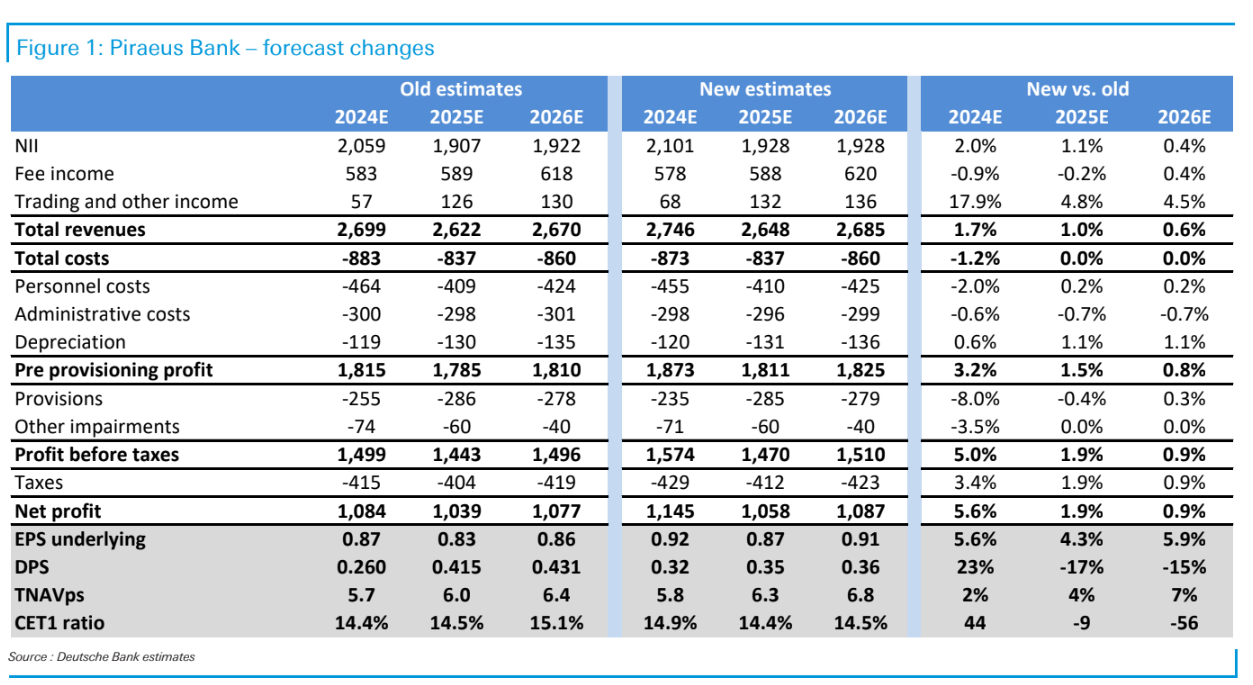

Για την Τράπεζα Πειραιώς, η Deutsche Bank επισημαίνει ότι συνεχίζει τις σημαντικές τριμηνιαίες επιδόσεις της, οδηγώντας σε αναβαθμίσεις στις συνολικές προοπτικές για το έτος, καθώς η τράπεζα έχει ήδη ξεπεράσει τις αναβαθμισμένες προβλέψεις της για τη φετινή χρήση στα καθαρά έσοδα από τόκους, γεγονός που προκάλεσε περαιτέρω αναθεωρήσεις.

Η μετοχή της Tράπεζας Πειραιώς εμφανίζει ισχυρό περιθώριο ανόδου βάσει των προβλέψεων, καθώς εξακολουθούν να είναι συντηρητικές, σύμφωνα με τις πρόσφατες επιδόσεις. Η αποτίμηση της μετοχής της Tράπεζας Πειραιώς εξακολουθεί να είναι φθηνή με δείκτη Ρ/Ε στις 4,5 φορές και δείκτη P/TBV στις 0,65 φορές για το 2025, για προβλεπόμενο δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων RoTE της τάξεως του 13,5.

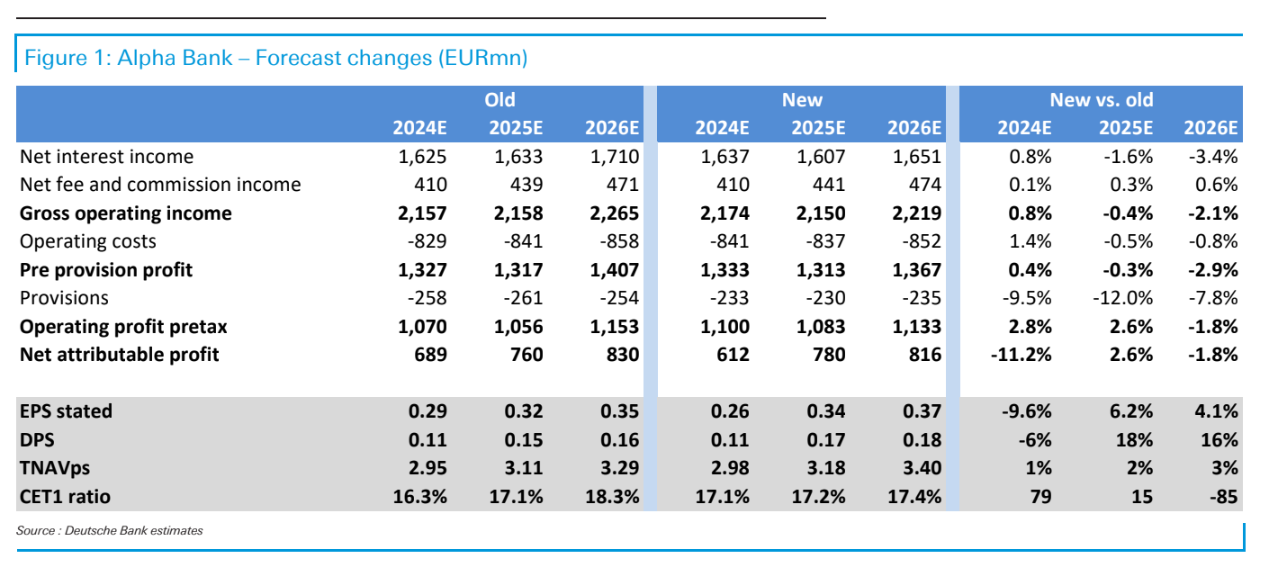

Για την Alpha Βank, ο οίκος επισημαίνει την υστέρηση της αποτίμησής της έναντι των άλλων ελληνικών τραπεζών, τις βελτιωμένες προοπτικές της, συμπεριλαμβανομένης μιας σταθερής προσδοκίας για τα καθαρά έσοδα από τόκους το 2025, η οποία στηρίζεται στην ισχυρή δανειοδοτική δραστηριότητά της και την πολύ περιορισμένη ευαισθησία της τράπεζας στις μειώσεις των επιτοκίων.

Η ποιότητα του ενεργητικού συνεχίζει να βελτιώνεται, επιτρέποντας τη μείωση του κόστους κινδύνου, ενώ η ισχυρή κεφαλαιακή θέση ανοίγει τον δρόμο για αυξημένες επιστροφές κεφαλαίου στους μετόχους. Αυτές οι ισχυρές επιδόσεις και οι θετικές προοπτικές έρχονται σε πλήρη αντίθεση με την απόδοση της μετοχής, η οποία εξακολουθεί να υστερεί σε σχέση με τις άλλες ελληνικές τράπεζες.

Η αποτίμηση της μετοχής της Alpha Βank είναι φθηνή, με τον δείκτη P/E στις 5 φορές περίπου και τον δείκτη P/TBV στις 0,5 φορές το 2025 για διψήφιο δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων RoTE, παρά τα πλεονάζοντα κεφάλαια με βάση τις εκτιμήσεις για το 2025. Η Deutsche Bank χαρακτηρίζει την έκπτωση της μετοχής της Αlpha Bank «αδικαιολόγητη», παρουσιάζοντας μια ελκυστική επενδυτική ευκαιρία.