«Νευρική κρίση» για τις επενδύσεις των νοικοκυριών

Οι αναιμικές αποδόσεις των... «σίγουρων» τοποθετήσεων και ο μεγάλος κίνδυνος που ελλοχεύει στις υπόλοιπες. Πώς διαμορφώνονται τα νέα δεδομένα σε καταθέσεις, μετοχές, ακίνητα αλλά και κρατικά ομόλογα. Αναλυτικοί πίνακες.

«Οι ακίνδυνες επενδύσεις αποφέρουν ασήμαντες αποδόσεις και η αναζήτηση αξιοσημείωτων κερδών οδηγεί τα νοικοκυριά στην ανάληψη υψηλού ρίσκου, που δύσκολα μπορούν να αντέξουν». Αυτά δηλώνει χαρακτηριστικά στο Euro2day.gr στέλεχος της τραπεζικής αγοράς, θέλοντας να αξιολογήσει τον σημερινό χάρτη των πιθανών επενδύσεων ενός νοικοκυριού.

Σύμφωνα με το ίδιο στέλεχος:

Πρώτον, οι ακίνδυνες αποδόσεις ανήκουν στο παρελθόν και αν κάποιος επιζητά «κάτι παραπάνω από το ελάχιστο», τότε θα πρέπει να αποφασίσει να διακινδυνεύσει, ακόμη και σε μεγάλο βαθμό.

Δεύτερον, σημαντικό ρίσκο ενέχουν πλέον όλες οι επενδύσεις, ανεξαρτήτως γεωγραφικής ή άλλης διάστασης, οπότε η διασπορά του κινδύνου έχει γίνει αρκετά δύσκολη υπόθεση.

Και τρίτον, το να διακινδυνεύσει ένα νοικοκυριό σήμερα είναι πολύ πιο δύσκολο σε σχέση με το παρελθόν, καθώς η οικονομική δυσπραγία διατηρείται (π.χ. δεν μπορεί να καλύψει τις ενδεχόμενες ζημίες από τα τρέχοντα εισοδήματά του) και η ρευστότητα παραμένει προβληματική (δυσκολεύεται π.χ. να ρευστοποιήσει ένα ακίνητο αν χρειαστεί ή δεν μπορεί να αντλήσει δάνειο προκειμένου να καλύψει μια ενδεχόμενη επενδυτική απώλεια).

Τα τρέχοντα δεδομένα

Καταθέσεις: Στον χώρο των καταθέσεων -μια τοποθέτηση που θεωρητικά τουλάχιστον συγκαταλέγεται διεθνώς στις επενδύσεις με το χαμηλότερο ρίσκο- οι κυριότερες εξελίξεις είναι οι ακόλουθες:

Πρώτον, τα επιτόκια των δωδεκάμηνων προθεσμιακών καταθέσεων στην Ελλάδα δύσκολα ξεπερνούν το 2% και μάλιστα: α) για ποσά κάτω των 100.000 ευρώ είναι συνήθως χαμηλότερα β) σύμφωνα με παράγοντες της αγοράς, η τάση τους είναι πτωτική.

Και δεύτερον, αυτά τα πολύ χαμηλά, σε σχέση με το παρελθόν, επιτόκια προθεσμιακών καταθέσεων είναι τα υψηλότερα μεταξύ των χωρών της Ευρωζώνης.

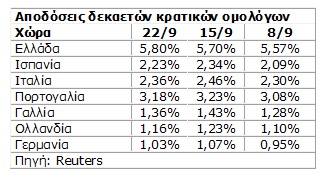

Ομόλογα: Όπως φαίνεται και από τον παρατιθέμενο πίνακα, πολύ μικρές είναι και οι αποδόσεις των ευρωπαϊκών ομολόγων, με τον δεκαετή τίτλο του γερμανικού δημοσίου να προσφέρει μόλις γύρω στο 1% ετησίως και τον ολλανδικό μόλις γύρω στο 1,2%! Δεκαετής «δέσμευση» για 1% ή 1,2%...

Οι ελληνικοί κρατικοί τίτλοι μπορεί να οδηγούν σε σαφώς ανώτερες αποδόσεις (yields) ωστόσο -βλέπε στοιχεία παρατιθέμενου πίνακα- οι τρέχουσες τιμές τους έχουν επηρεαστεί αρνητικά το τελευταίο χρονικό διάστημα λόγω του αυξημένου πολιτικού ρίσκου.

Οι ελληνικοί κρατικοί τίτλοι μπορεί να οδηγούν σε σαφώς ανώτερες αποδόσεις (yields) ωστόσο -βλέπε στοιχεία παρατιθέμενου πίνακα- οι τρέχουσες τιμές τους έχουν επηρεαστεί αρνητικά το τελευταίο χρονικό διάστημα λόγω του αυξημένου πολιτικού ρίσκου.

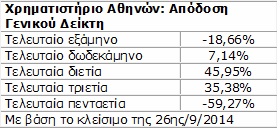

Στην Ελλάδα, όπως προκύπτει και από τα στοιχεία του παρατιθέμενου πίνακα, ο Γενικός Δείκτης στο Χρηματιστήριο της Αθήνας μπορεί μεν να υστερεί σημαντικά από τα προ κρίσης επίπεδα, πλην όμως έχει ανακάμψει σημαντικά κατά την τελευταία τριετία (+35,38%) και πόσο μάλλον κατά την τελευταία διετία (+45,95%).

Μετοχές: Οι τιμές των μετοχών στα αναπτυγμένα χρηματιστήρια έχουν δώσει υψηλά κέρδη κατά τα τελευταία χρόνια και μάλιστα στις ΗΠΑ δεν είναι λίγες οι περιπτώσεις όπου οι τιμές έφτασαν -ή και ξεπέρασαν- τις αντίστοιχες του 2007, πριν δηλαδή ξεσπάσει η διεθνής οικονομική κρίση.

Πάντως, κατά το τελευταίο τρίμηνο παρατηρείται κλίμα δυσφορίας και σύμφωνα με τεχνικούς αναλυτές, απειλείται να αναστραφεί το ανοδικό κανάλι που ξεκίνησε από τα μέσα του 2012.

Πάντως, κατά το τελευταίο τρίμηνο παρατηρείται κλίμα δυσφορίας και σύμφωνα με τεχνικούς αναλυτές, απειλείται να αναστραφεί το ανοδικό κανάλι που ξεκίνησε από τα μέσα του 2012.

Συνάλλαγμα: Μετά από μια μακρά περίοδο ισχυρού ευρώ, στο φετινό εννεάμηνο το αμερικανικό νόμισμα έχει ανακάμψει σημαντικά και -σύμφωνα με την πλειονότητα των αναλυτών- η τάση αυτή αναμένεται να συνεχιστεί και μέσα στο επόμενο δωδεκάμηνο, λόγω και της αλλαγής πολιτικής από την Ευρωπαϊκή Κεντρική Τράπεζα.

Ακίνητα: Σε αντίθεση με την Ελλάδα όπου οι τιμές συνεχίζουν να πέφτουν, σε άλλες χώρες της Ευρώπης οι τιμές των ακινήτων έχουν ξεκινήσει να ανακάμπτουν και μάλιστα στη Μεγάλη Βρετανία γίνεται συζήτηση ακόμη και για το ενδεχόμενο «φούσκας» στην εκεί κτηματαγορά. Πάντως, το σύνολο των παραγόντων της αγοράς δεν βλέπει ανάκαμψη στις τιμές των ελληνικών κατοικιών, τουλάχιστον μέχρι τα μέσα του 2015.

Τα συμπεράσματα

Το πρώτο συμπέρασμα είναι πως οι «σίγουρες» καταθέσεις προσφέρουν είτε οριακές είτε ιδιαίτερα χαμηλές αποδόσεις, ακόμη και αν κάποιος τοποθετήσει τα λεφτά του σε τράπεζες του Ευρωπαϊκού Νότου. Δεν είναι τυχαίο άλλωστε πως οι τράπεζες έχουν αρχίσει να προσφέρουν στους πελάτες τους σύνθετα προϊόντα που συνδυάζουν εγγύηση κεφαλαίου και κάποια ενδεχόμενη ισχυρή κεφαλαιακή απόδοση.

Το πρώτο συμπέρασμα είναι πως οι «σίγουρες» καταθέσεις προσφέρουν είτε οριακές είτε ιδιαίτερα χαμηλές αποδόσεις, ακόμη και αν κάποιος τοποθετήσει τα λεφτά του σε τράπεζες του Ευρωπαϊκού Νότου. Δεν είναι τυχαίο άλλωστε πως οι τράπεζες έχουν αρχίσει να προσφέρουν στους πελάτες τους σύνθετα προϊόντα που συνδυάζουν εγγύηση κεφαλαίου και κάποια ενδεχόμενη ισχυρή κεφαλαιακή απόδοση.

Πηγαίνοντας στα κρατικά ομόλογα, βλέπουμε πως μετά από ένα ράλι τιμών που έχουν σημειώσει κατά την τελευταία διετία, έχουν φτάσει σε τόσο χαμηλά σημεία τα yields (αποδόσεις), έτσι ώστε ο κίνδυνος να είναι μεγάλος για τις μακροχρόνιες εκδόσεις, εκτός εάν υποθέσουμε ότι η ευρωπαϊκή οικονομία θα μπει σε μια παρατεταμένη πορεία ύφεσης και αρνητικού πληθωρισμού.

Ειδικότερα για τα ελληνικά κρατικά ομόλογα, δεν είναι λίγοι όσοι τα θεωρούν ακόμη επενδυτική ευκαιρία (δυνατότητα περαιτέρω υποχώρησης στα yields, άρα άνοδο στις τιμές τους), ωστόσο υπενθυμίζουν και τον αυξημένο οικονομικό και πολιτικό ρίσκο της χώρας. Θα πρέπει να σημειωθεί επίσης πως τις τελευταίες 15 ημέρες (βλέπε στοιχεία παρατιθέμενου πίνακα) τα yields των ελληνικών δεκαετών ομολόγων ανεβαίνουν (πέφτουν οι τιμές τους), γεγονός που έχει αρχίσει να προκαλεί προβληματισμούς σε τμήμα των επενδυτών για την περαιτέρω στάση που θα κρατήσουν.

Μετά το σημαντικό ράλι των τελευταίων ετών, οι τιμές των μετοχών σε ΗΠΑ και Ευρώπη δεν μπορούν να θεωρηθούν «μεγάλη αγοραστική ευκαιρία» και μάλιστα σε ένα περιβάλλον που χαρακτηρίζεται από: α) οικονομική στασιμότητα στην Ευρώπη με εκτιμώμενο ρυθμό ανάπτυξης μόλις 1% το 2014 και μόλις 1,5% το 2015, β) έντονη και εκτεταμένη γεωπολιτική αστάθεια, με ενδεικτικά τα παραδείγματα της Συρίας, του Ιράκ, της Λιβύης και της Ουκρανίας.

Ειδικότερα για τις μετοχές του Χρηματιστηρίου της Αθήνας, κατά το τελευταίο δωδεκάμηνο μπορεί μεν να μην έχουν σημειώσει σημαντικές μεταβολές σε επίπεδο Γενικού Δείκτη, ωστόσο έχουν μεσολαβήσει έντονες διακυμάνσεις τιμών, που δύσκολα μπορεί να αντέξει ένας συντηρητικός επενδυτής. Το κλίμα μάλιστα (στοιχεία παρατιθέμενου πίνακα) έχει βαρύνει κατά το τελευταίο τρίμηνο, με τους ξένους επενδυτές να δείχνουν μεν ενδιαφέρον για την αγορά μας, αλλά να τηρούν στάση «δυσμενούς ουδετερότητας» μέχρις ότου ξεκαθαριστούν παράγοντες όπως: τα stress tests των τραπεζών (τον Οκτώβριο), η επαναδιαπραγμάτευση του δημόσιου χρέους με τους Ευρωπαίους και φυσικά το ζήτημα της πολιτικής αβεβαιότητας.

Όσο για την αγορά ακινήτων στην Ελλάδα, η συνεχιζόμενη πτώση στις τιμές (κάποιοι βλέπουν σταθεροποίηση μέσα στο 2015) εξηγούνται από τη βαριά φορολόγηση και από τον μεγάλο αριθμό κενών κατοικιών που υπάρχει.