Εισηγμένες: Τα 10+4 «φαβορί» του εξαμήνου

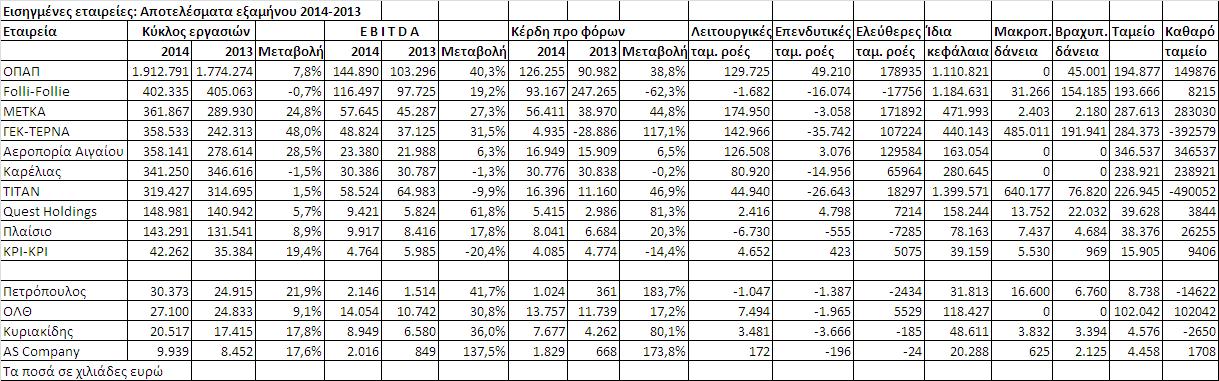

Ποιες εταιρείες έκλεψαν την παράσταση κατά το πρώτο μισό του 2014 και δείχνουν έτοιμες για ένα δυνατό «δεύτερο ημίχρονο». H παρακαταθήκη της S&P, οι επιδόσεις, τα συγκριτικά πλεονεκτήματα και οι προοπτικές. Αναλυτικός πίνακας οικονομικών επιδόσεων.

Πορεία τριών ταχυτήτων είχαμε στο πρώτο εξάμηνο από τις εισηγμένες εταιρείες του ΧΑ, καθώς άλλες απέδειξαν πόσο ανθεκτικές είναι απέναντι στην κρίση, άλλες έδωσαν υποσχέσεις πως κάτω από προϋποθέσεις θα μπορούσαν να ξαναμπούν σε ανοδική τροχιά και τέλος, κάποιες άλλες φάνηκαν έχουν ήδη χάσει από τώρα τη μάχη.

Πάντως, μεταξύ των εταιρειών που έκλεψαν τις εντυπώσεις στα αποτελέσματα του πρώτου εξαμήνου, συγκαταλέγονται οι παρατιθέμενες 10+4 (οι τελευταίες είναι μικρότερου μεγέθους ως προς τον κύκλο εργασιών) εισηγμένες, οι οποίες όχι μόνο ανέβασαν τις επιδόσεις τους, αλλά παράλληλα έδειξαν και άλλα θετικά στοιχεία, όπως ενδεχομένως η πορεία των ταμειακών ροών τους, το καθαρό τους ταμείο (διαθέσιμα μείον σύνολο τραπεζικών υποχρεώσεων) και οι εξελίξεις στον κλάδο που δραστηριοποιούνται.

ΟΠΑΠ: Όσο και αν η διοίκηση του Οργανισμού θέλει να κρατήσει χαμηλούς τόνους, η κερδοφορία του εξαμήνου ήταν πολύ μεγάλη, ανεξάρτητα από την «ένεση» που δέχτηκε λόγω της διεξαγωγής του παγκοσμίου πρωταθλήματος ποδοσφαίρου: Κύκλος εργασιών +7,8%, EBITDA +40% και προ φόρων κέρδη +39%.

Η ουσία είναι πως ο ΟΠΑΠ έχει τη ρευστότητα (βλέπε θετικό καθαρό ταμείο 150 εκατ. ευρώ) να χρηματοδοτήσει την επέκτασή του και σε άλλες μορφές στοιχηματισμού (VLT's και όχι μόνο).

FF Group: Η αύξηση των λειτουργικών κερδών κατά 19,2% (στα 116,5 εκατ. ευρώ, χωρίς τη συμβολή των πωλήσεων αφορολογήτων ειδών) αποτελεί μια αξιοζήλευτη επίδοση, ιδίως αν συνοδευτεί από το θετικό καθαρό ταμείο της (8,2 εκατ. ευρώ) της 30η Ιουνίου. Η μείωση των προ φόρων κερδών (στα 93,1 εκατ. ευρώ) οφείλεται στο γεγονός ότι η περυσινή κερδοφορία είχε ενισχυθεί από θετικά έκτακτα αποτελέσματα.

Η ουσία είναι πως ο Όμιλος πέραν των υψηλών του οικονομικών επιδόσεων, διαθέτει πλέον ισχυρή κεφαλαιακή διάρθρωση (ακόμη και μετά την αποφασισθείσα επιστροφή κεφαλαίου και τη λήψη ΜΟΔ), διεθνείς συνεταίρους και φιλόδοξα projects προκειμένου να σχεδιάσει και να υλοποιήσει τα επόμενα βήματα.

ΜΕΤΚΑ: Αύξηση κύκλου εργασιών 25%, EBITDA (κέρδη προ φόρων, τόκων και αποσβέσεων) 27,3% και προ φόρων κερδών 44% σημείωσε η εισηγμένη εταιρεία στο πρώτο εξάμηνο, η οποία διέθετε και θετικό καθαρό ταμείο 283(!) εκατ. ευρώ. Σύμφωνα με εκτιμήσεις της διοίκησης σε ανάλογη κλίμακα θα κινηθεί και το δεύτερο εξάμηνο της χρήσης.

Πάντως, λόγω της αστάθειας του κλίματος σε αρκετές γεωγραφικές περιοχές (π.χ. Ουκρανία, Μέση Ανατολή), κάποιοι βλέπουν με εξ' ίσου καλό -ή και με ακόμη καλύτερο- μάτι την μητρική Μυτιληναίος (αναμένεται φέτος να σημειώσει ιστορικό ρεκόρ επιδόσεων), που μειώνει συνεχώς δανεισμό της και επιπλέον ωφελείται από τις διεθνείς εξελίξεις στο κλάδο του αλουμινίου.

ΓΕΚ-ΤΕΡΝΑ: Αύξηση κύκλου εργασιών 48%, βελτίωση EBITDA 31,5% και πέρασμα από ζημίες 28,9 σε κέρδη 4,9 εκατ. ευρώ, ήταν οι βασικές οικονομικές επιδόσεις του Ομίλου κατά το πρώτο μισό του 2014. Αν και οι άλλοι μεγάλοι κατασκευαστικοί Όμιλοι (Ελλάκτωρ, J&P Άβαξ) ανέβασαν σημαντικά τις οικονομικές τους επιδόσεις κατά το πρώτο μισό του 2014, η ΓΕΚ-ΤΕΡΝΑ: α) Ήταν η μόνη που «μετέφερε» τη βελτίωση αυτή στην «κάτω γραμμή» του αποτελέσματος, γιατί δεν χρειάστηκε να προχωρήσει σε απομειώσεις περιουσιακών της στοιχείων β) Ήταν αυτή που είχε τις καλύτερες επιδόσεις στο μέτωπο των ταμειακών ροών, μειώνοντας τον καθαρό της δανεισμό κατά 107,2 εκατ. ευρώ.

Αεροπορία Αιγαίου: Αύξηση κύκλου εργασιών κατά 28,5%, βελτίωση EBITDA κατά 6,3%, άνοδος προ φόρων κερδών κατά 6,5% (στα 16,95 εκατ. ευρώ), θετικές ελεύθερες ταμειακές ροές 129,6 εκατ. (ακολούθησε η επιστροφή κεφαλαίου) και θετικό καθαρό ταμείο ήταν τα βασικότερα χαρακτηριστικά των λογιστικών καταστάσεων του πρώτου εξαμήνου.

Η εταιρεία που πέρυσι εξαγόρασε την Olympic Air, έχει εκδηλώσει ενδιαφέρον και για την απόκτηση του ελέγχου των Κυπριακών Αερογραμμών. Έχει φιλόδοξο επεκτατικό πρόγραμμα για τις γραμμές εξωτερικού και ευνοείται από την άνοδο του εισερχόμενου τουρισμού στην Ελλάδα.

Καρέλιας: Μπορεί τα οικονομικά μεγέθη του πρώτου εξαμήνου να μην αυξήθηκαν σε σχέση με τα αντίστοιχα περυσινά (πωλήσεις -1,5% ή 341,2 εκατ., EBITDA -1,3% ή 30,4 εκατ., προ φόρων κέρδη -0,2% ή 30,77 εκατ. ευρώ) πλην όμως αυτά διατηρήθηκαν σε πολύ υψηλά επίπεδα και επίσης δημιουργήθηκαν και θετικές ελεύθερες ταμειακές ροές 66 εκατ. ευρώ, με αποτέλεσμα το καθαρό ταμείο να εκτιναχθεί στα 239 εκατ. ευρώ(!).

ΤΙΤΑΝ: Κατά το πρώτο εξάμηνο σημείωσε άνοδο πωλήσεων 1,1%, πτωτικό EBITDA και σημαντική αύξηση στα προ φόρων κέρδη (+47%), μειώνοντας ακόμη περισσότερο τον καθαρό της δανεισμό (κατά 18,3 εκατ. ευρώ). Η γεωγραφική διαφοροποίηση του Ομίλου τον έχει προστατεύσει από πολλά δεινά. Το θετικό είναι πως η ζήτηση τσιμέντου στις ΗΠΑ αναμένεται ανοδική, ενώ και στην Ελλάδα προβλέπεται μια περιορισμένη άνοδος λόγω της κατασκευής των μεγάλων οδικών αξόνων.

Quest Holdings: Στο +5,7% ο κύκλος εργασιών, στο +61,8% το EBITDA και στο +81% τα προ φόρων κέρδη (στα 5,4 εκατ. ευρώ).

Ο Όμιλος κατά τα τελευταία χρόνια έδωσε έμφαση στην αποφυγή επισφαλειών, στη διασφάλιση της ρευστότητάς του, στον περιορισμό του λειτουργικού του κόστους και στη διεθνοποίηση των εργασιών του. Μέσα από αυτές τις πολιτικές, περιόρισε τον κίνδυνο και οδηγήθηκε σε θετικό καθαρό ταμείο 3,8 εκατ. ευρώ. Στο συγκεκριμένο εξάμηνο σημείωσε και μια σαφώς αξιοσημείωτη κερδοφορία, πριν καν η ελληνική οικονομία αρχίσει να μπαίνει σε περίοδο ανάκαμψης.

Πλαίσιο: Για ένα ακόμη εξάμηνο διευρύνει μερίδιο αγοράς, με άνοδο τζίρου (+8,9%) και κερδών κατά 20,3%. Όλα δείχνουν πως φέτος θα σπάσει και πάλι το ιστορικό ρεκόρ κερδοφορίας του που σημείωσε πέρυσι στο βαθύτερο σημείο της πολυετούς ελληνικής οικονομικής κρίσης. Να τονιστούν δύο ακόμη πράγματα: Πρώτον, ότι η εισηγμένη διαθέτει υψηλότατο θετικό καθαρό ταμείο και δεύτερον, πως σχεδόν όλοι οι ανταγωνιστές της υποχρεώνονται σε ζημιογόνο αποτέλεσμα και συχνά σε μετριότατη ρευστότητα.

ΚΡΙ-ΚΡΙ: Μπορεί βέβαια η λειτουργική και η τελική κερδοφορία να ήταν χαμηλότερη από πέρυσι (-20% και -14%, αντίστοιχα), ωστόσο μεγαλύτερη σημασία έχουν δύο άλλα πράγματα. Πρώτον, πώς η εισηγμένη κατάφερε να ανταπεξέλθει απέναντι στη μεγάλη πυρκαγιά που έλαβε χώρα στο εργοστάσιό της, στα τέλη του 2013, αυξάνοντας παράλληλα σε μεγάλο βαθμό τις πωλήσεις της (+19,4% σε σύγκριση με την αντίστοιχη επίδοση του περυσινού εξαμήνου). Και δεύτερον, το γεγονός ότι εδώ και χρόνια συνεχίζει να υλοποιεί αξιοσημείωτες επενδύσεις, τις οποίες χρηματοδοτεί από ίδια κεφάλαια, καθώς διαθέτει θετικό καθαρό ταμείο (9,4 εκατ. ευρώ).

Πετρόπουλος: Μετά το περυσινό turn around (επιστροφή από ζημίες σε κέρδη), η εισηγμένη αυξάνει την απόδοσή της, επιτυγχάνοντας μια αξιοσημείωτη κερδοφορία (EBITDA +42% στα 21,14 εκατ. και προ φόρων κέρδη +184% στο 1,024 εκατ. ευρώ) , παρά το γεγονός ότι η ζήτηση στην ευρύτερη αγορά των οχημάτων εξακολουθεί να παραμένει σε πολύ χαμηλά επίπεδα, έχοντας υποστεί βαρύτατες απώλειες λόγω της οικονομικής κρίσης. Η εταιρεία διαθέτει ικανοποιητική ρευστότητα και επιδιώκει επεκτάσεις μέσα από εξαγορές και απορροφήσεις άλλων εταιρειών.

ΟΛΘ: Η εισηγμένη εταιρεία σημείωσε στο εξάμηνο άνοδο πωλήσεων 9,1%, EBITDA 30,8% και προ φόρων κερδών 17,2% (στα 13,75 εκατ. ευρώ), ενώ αύξησε το καθαρό ταμείο της στα 102 εκατ. ευρώ (στη συνέχεια διανεμήθηκε υψηλό μέρισμα).

Η εισηγμένη ανεβάζει τις επιδόσεις της, ενώ παράλληλα πάντα ανοιχτό (έστω και αν δεν προγραμματίζεται για το άμεσο μέλλον) είναι το ζήτημα της ιδιωτικοποίησής της, ή της απορρόφησης και άλλων λιμανιών της Βόρειας Ελλάδας, ή η υλοποίηση κάποιου άλλου αναπτυξιακού σχεδίου.

Κυριακίδης Μάρμαρα: Ο κύκλος εργασιών ανέβηκε κατά 17,8%, το EBITDA κατά 36% και τα προ φόρων κέρδη κατά 80% (στα 8,04 εκατ. ευρώ). Επίσης, ο καθαρός δανεισμός του Ομίλου (2,65 εκατ.) κυμαίνεται σε χαμηλά επίπεδα.

Όσο οι οικονομίες της Ασίας και των πρώην χωρών της Σοβιετικής Ένωσης θα συνεχίσουν να αναπτύσσονται, ο ελληνικός Όμιλος θα έχει την ευχέρεια να υλοποιεί σημαντικές εξαγωγές προϊόντων και να επιτυγχάνει ικανοποιητικά αποτελέσματα. Η κερδοφορία του πρώτου εξαμήνου ήταν ιδιαίτερα υψηλή και η ρευστότητά του σαφώς ικανοποιητική, παρουσιάζοντας μια εικόνα που σε τίποτε δεν θύμιζε τα προβλήματα που αντιμετώπιζε η εισηγμένη προ τετραετίας.

AS Company: Σημαντική άνοδος τζίρου (+17,6%) σε μια μάλλον πτωτική αγορά. Η εισηγμένη που κατά τα τελευταία χρόνια εστίασε περισσότερο στην άμυνα και στη διαφύλαξη των ταμειακών ροών της, έκλεισε το πρώτο εξάμηνο μια καθόλα αξιοπρόσεκτη κερδοφορία (1,83 εκατ. ευρώ σε προ φόρων επίπεδο, +174% σε σχέση με πέρυσι) και με θετικό καθαρό ταμείο ύψους 1,7 εκατ. ευρώ.

Στάση αναμονής στο ΧΑ

Η πλειονότητα των παραγόντων της αγοράς προβλέπει ότι υπάρχουν σημαντικά στοιχεία-κλειδιά που μπορούν είτε να οδηγήσουν την αγορά σε ανώτερα επίπεδα τους επόμενους μήνες, είτε να δημιουργήσουν σημαντικά προβλήματα στις ελληνικές μετοχικές αξίες.

Η αλήθεια είναι ότι από τη μία πλευρά η κινδυνολογία των προηγούμενων ημερών έχει κοπάσει, όμως από την άλλη οι επενδυτές δεν έχουν ακόμη πειστεί ότι τα χειρότερα πέρασαν για την εγχώρια χρηματιστηριακή αγορά. Παράμετρος που θα καθορίσει τη σημερινή συνεδρίαση είναι η αποτίμηση της απόφασης της S&P να αναβαθμίσει την Ελλάδα κατά μια βαθμίδα αλλά και η πολιτική συγκυρία, όπως καταγράφεται μετά την ολοκλήρωση των τοποθετήσεων των πολιτικών κομμάτων στην ΔΕΘ.

Εφόσον η αντίδραση συνεχιστεί, οι επόμενοι στόχοι για την αγορά είναι τα επίπεδα των 1.200 και έπειτα των 1.250 μονάδων, ενώ για τον δείκτη της υψηλής κεφαλαιοποίησης το επόμενο ζητούμενο είναι οι 400 μονάδες. Στον αντίποδα, τα προηγούμενα χαμηλά των 1.063 και των 1.056 μονάδων οριοθετούν το κάτω όριο.

Πέρα όμως από τον βραχυπρόθεσμο τεχνικό χαρακτήρα της αγοράς, οι μετοχές και η ελληνική οικονομία γενικότερα θα συνεχίσουν να επηρεάζονται από ένα μίγμα θεμελιωδών παραγόντων.

Οι παράγοντες ανησυχίας, όπως τα stress tests για τις εγχώριες τράπεζες, θα διατηρηθούν όλο το επόμενο χρονικό διάστημα, ενώ και οι επικείμενες διαφορές με την τρόικα φαίνεται ότι θα είναι δυσεπίλυτες στις επόμενες διαπραγματεύσεις του Νοεμβρίου.

Ταυτόχρονα όμως, οι επενδυτές σταθμίζουν και τις εξελίξεις στο γεωπολιτικό πεδίο αλλά και τις πρόσφατες αποφάσεις της Ευρωπαϊκής Κεντρικής Τράπεζας, αν και το μεγάλο πρόβλημα δεν είναι άλλο από το ελληνικό πολιτικό ρίσκο, το οποίο συνδέεται με το ενδεχόμενο εθνικών εκλογών και περιπλέκει όλα τα παραπάνω ζητήματα.

Παρότι η πολιτική αβεβαιότητα πλήττει την ψυχολογία της αγοράς, οι ξένοι παρέμειναν επενδυτές στο Χ.Α., ενώ η διακριτική τους επίβλεψη και η στάση αναμονής διατηρήθηκαν. Παράλληλα, ξένα θεσμικά χαρτοφυλάκια ποντάρουν στο γεγονός ότι μάλλον δεν θα διαψευστούν τόσοι ξένοι επενδυτικοί οίκοι για τις εκτιμήσεις αναφορικά με τα stress tests και τα αποτελέσματα τους, ενισχύοντας τις θέσεις τους στα τραπεζικά blue chips.

Ενισχυτικά στις προσδοκίες λειτουργεί και το μπαράζ παρουσιάσεων εισηγμένων εταιρειών. Πέραν της διενέργειας του ετήσιου road show στο Λονδίνο, το οποίο διοργανώνει η ΕΧΑΕ, θα υπάρξουν παρουσιάσεις ελληνικών εταιρειών και από τη UBS και τη Morgan Stanley.

*Δείτε τα αποτελέσματα εξαμήνου των εν λόγω 14 εισηγμένων στη δεξιά στήλη "Συνοδευτικό Υλικό".