Χρηματιστήριο: Crash test στη ρευστότητα των εισηγμένων

Τα νέα δεδομένα στους δείκτες ρευστότητας των εισηγμένων, μετά το άλμα 40% στα EBITDA του 2022. Τα μηνύματα δύο δεικτών και οι εταιρείες που ξεχωρίζουν. Αναλυτικοί πίνακες.

Ισχυροί δείκτες ρευστότητας χαρακτηρίζουν την πλειονότητα των εισηγμένων εταιρειών που διαπραγματεύονται στο Χρηματιστήριο της Αθήνας, ιδίως μετά την ανακοίνωση των οικονομικών αποτελεσμάτων του 2022.

Συγκεκριμένα, η αθροιστική αύξηση του EBITDA κατά 40% που εμφάνισαν πέρυσι οι μη τραπεζικές εισηγμένες εταιρείες είχε ως αποτέλεσμα τη σαφή βελτίωση του δείκτη ρευστότητας «καθαρού δανεισμού προς EBITDA», πράγμα που συνέβη ακόμη και σε αρκετές περιπτώσεις όπου ο δανεισμός των επιχειρήσεων διογκώθηκε. Επιπλέον, η υψηλή κερδοφορία των εταιρειών επέδρασε θετικά στο ύψος των ιδίων κεφαλαίων, με αποτέλεσμα τον ευνοϊκό επηρεασμό του δείκτη «καθαρό χρέος προς ίδια κεφάλαια».

Η ύπαρξη ισχυρών δεικτών ρευστότητας σε συνδυασμό με την πρόβλεψη για νέα αύξηση του ελληνικού ΑΕΠ μέσα στο 2023 αποτελούν ισχυρά αμυντικά χαρακτηριστικά απέναντι στην άνοδο των επιτοκίων. Από την άλλη πλευρά ωστόσο, δεν λείπουν και οι εισηγμένες εταιρείες που εμφανίζουν σημαντικά ζητήματα ρευστότητας και στις οποίες οι παρεμβάσεις αναδιάρθρωσης των υποχρεώσεών τους επείγουν μέσα στην τρέχουσα συγκυρία.

Με βάση τη θεωρία, όσο χαμηλότερη είναι η τιμή του δείκτη «καθαρός δανεισμός προς EBITDA» τόσο καλύτερη θεωρείται η ρευστότητα μιας εταιρείας, όταν όλοι οι άλλοι παράγοντες διατηρούνται σταθεροί, ενώ είναι προτιμότερο η τιμή του δείκτη να υπολείπεται του 4,5 έως 5. Επίσης, καλύτερη θεωρείται η ρευστότητα μιας εταιρείας όσο ο δείκτης του καθαρού δανεισμού της προς τα ίδια κεφάλαια είναι μικρότερος (με τους υπόλοιπους παράγοντες να παραμένουν σταθεροί).

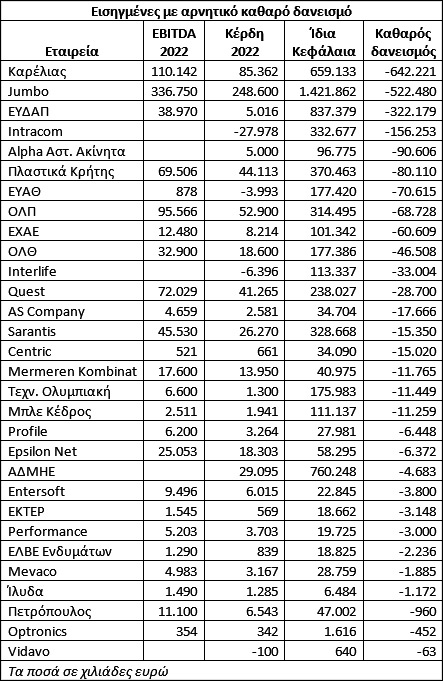

Επανερχόμενοι τώρα στη ρευστότητα των εισηγμένων εταιρειών του ΧΑ, είναι προφανές ότι κανένα πρόβλημα δεν τίθεται για τις 30 εισηγμένες εταιρείες οι οποίες εμφάνισαν στις 31/12/2022 αρνητικό καθαρό δανεισμό (θετικό καθαρό ταμείο, βλέπε στοιχεία δεύτερου παρατιθέμενου πίνακα), οι οποίες είναι οι Καρέλιας, Jumbo, ΕΥΔΑΠ, Intracom, Alpha Αστικά Ακίνητα, Πλαστικά Κρήτης, ΕΥΑΘ, ΟΛΠ, ΕΧΑΕ, ΟΛΘ, Interlife, Quest Holdings, ΑS Company, Sarantis, Centric, Mermeren Kombinat, Τεχνική Ολυμπιακή, Μπλε Κέδρος, Profile, Epsilon Net, ΑΔΜΗΕ, Entersoft, ΕΚΤΕΡ, Performance, ΕΛΒΕ Ενδυμάτων, Mevaco, Ίλυδα, Π. Πετρόπουλος, Optronics και Vidavo.

Από την άλλη πλευρά, ο συγκεκριμένος δείκτης δεν μπορεί να αξιολογήσει τη ρευστότητα των εταιρειών που εμφάνισαν αρνητικό EBITDA το 2022, με μια τέτοια εξέλιξη πάντως να προδιαθέτει στις περισσότερες περιπτώσεις αρνητικά. Στην κατηγορία αυτή π.χ. εντάσσονται εισηγμένες με σοβαρά προβλήματα ρευστότητας (π.χ. Frigoglass, Yalco, Βαρβαρέσος, Λεβεντέρης), αλλά και άλλες που για διάφορους λόγους είχαν πέρυσι μια χρονιά αρνητικών αποτελεσμάτων (π.χ. Intrakat, Fieratex, Κυριακούλης).

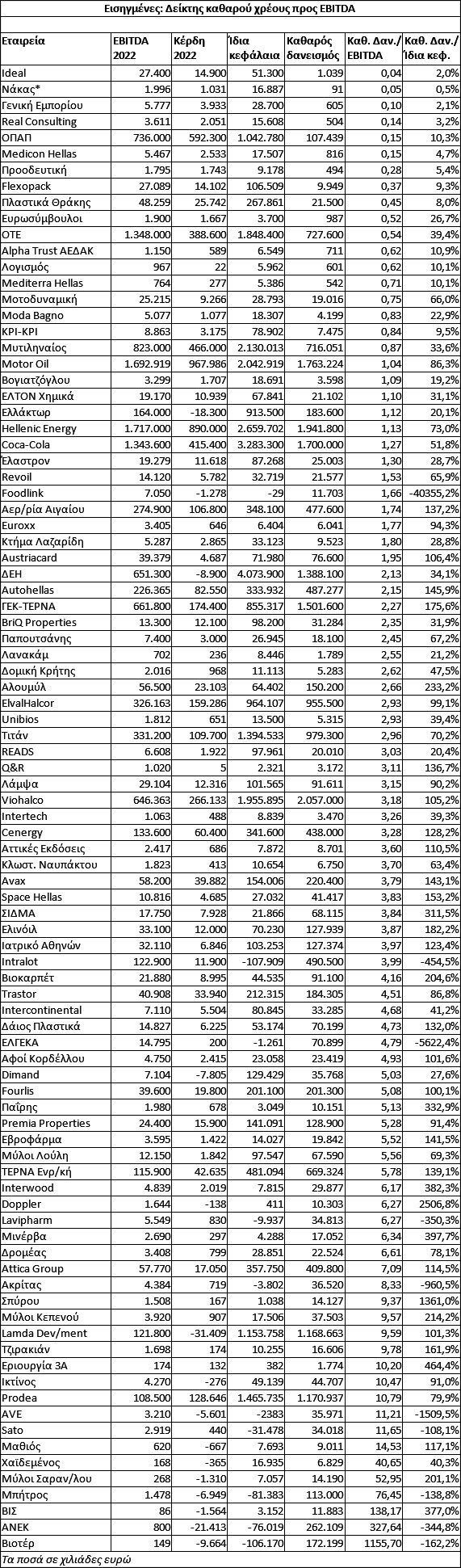

Περνώντας τώρα στην πλειονότητα των εταιρειών που διαθέτουν θετικό καθαρό δανεισμό και σημείωσαν πέρυσι θετικό EBITDA (στοιχεία δεύτερου παρατιθέμενου πίνακα):

- 18 εισηγμένες διαθέτουν δείκτη καθαρού δανεισμού προς EBITDA χαμηλότερο της μονάδας (Μυτιληναίος, ΚΡΙ-ΚΡΙ, Ideal, Μουσικός Οίκος Νάκα, Γενική Εμπορίου & Βιομηχανίας, Real Consulting, ΟΠΑΠ, Medicon Hellas, Προοδευτική λόγω έκτακτων κερδών, Flexopack, Πλαστικά Θράκης, Ευρωσύμβουλοι, ΟΤΕ, Λογισμός, Alpha Trust ΑΕΔΑΚ, Mediterra Hellas, Μοτοδυναμική, Moda Bagno). Δηλαδή οι εταιρείες αυτές μπορούν να αποπληρώσουν το σύνολο των καθαρών χρεών τους χρησιμοποιώντας το EBITDA που θα σημειώσουν σε χρονικό διάστημα μικρότερο του ενός έτους.

- 13 εταιρείες βρέθηκαν με δείκτη μεταξύ του 1 και του 2 (Motor Oil, Βογιατζόγλου, ΕΛΤΟΝ Χημικά, Ελλάκτωρ, Hellenic Energy, Coca-Cola HBC, Έλαστρον, Revoil, Αεροπορία Αιγαίου, Foodlink αλλά με αρνητικά ίδια κεφάλαια, Euroxx, Κτήμα Λαζαρίδη και Austriacard).

- Άλλες 11 εισηγμένες εμφάνισαν τιμή δείκτη μεταξύ του 2 και του 3 (ΔΕΗ, Autohellas, ΓΕΚ ΤΕΡΝΑ, BriQ Properties, Παπουτσάνης, Λανακάμ, Δομική Κτήτης, ElvalHalcor, Unibios και Τιτάν).

Είναι προφανές ότι όπως κάθε δείκτης, έτσι και αυτός του καθαρού δανεισμού προς το EBITDA εμφανίζει τις δικές του αδυναμίες και γι’ αυτό θα πρέπει να συνεξετάζεται και με άλλους (π.χ. του καθαρού δανεισμού προς τα ίδια κεφάλαια ή του δείκτη κυκλοφοριακής ρευστότητας), ενώ παράλληλα θα πρέπει να σημειώσουμε -μεταξύ άλλων- ότι:

- Στις εταιρείες ακινήτων χρησιμοποιείται κυρίως ο δείκτης καθαρού δανεισμού προς ίδια κεφάλαια, όπου μια τιμή χαμηλότερη από το 100% θεωρείται ικανοποιητική.

- Ο δείκτης καθαρός δανεισμός προς EBITDA μπορεί να οδηγήσει σε λανθασμένα μηνύματα σε περιπτώσεις σημαντικών έκτακτων κονδυλίων ή έντονα κυκλικών εταιρειών (μεγάλες μεταβολές επιδόσεων από έτος σε έτος).

- Η Lavipharm έχει ήδη βελτιώσει δραστικά τους δείκτες της μετά την αύξηση μετοχικού κεφαλαίου που ολοκλήρωσε το 2023.