Το πολιτικό ρίσκο και τα πέντε «αντίδοτα» της ελληνικής αγοράς

Γιατί το Χρηματιστήριο της Αθήνας δεν δείχνει να πιέζεται από τις επερχόμενες εκλογές. Τα μηνύματα από τα αποτελέσματα πρώτου τριμήνου, η εικόνα της οικονομίας και τα σενάρια για τη χρονιά.

Λίγες ημέρες πριν από την εκλογική μάχη της 21ης Μαΐου, οι επενδυτές περιμένουν με ενδιαφέρον το αποτέλεσμα της κάλπης. Άλλοι φοβούνται ότι μπορεί να… μπλέξουμε και, με βάση το ότι ήδη ο Γενικός Δείκτης του Χ.Α. έχει κερδίσει 30% σε σχέση με πέρσι, φοβούνται και μειώνουν θέσεις. Και άλλοι θεωρούν πως, αν τα πράγματα εξελιχθούν ομαλά, τότε οι ελληνικές μετοχές έχουν τις προϋποθέσεις για να πιάσουν πολύ ψηλότερα επίπεδα αποτιμήσεων.

Σε κάθε περίπτωση, πάντως, το πολιτικό ρίσκο δεν είναι αυτή τη φορά τόσο έντονο σε σχέση με το παρελθόν, ενώ παράλληλα η πορεία της ελληνικής οικονομίας δεν έχει καμιά σχέση με εκείνη που φοβούνταν οι απαισιόδοξοι έως και το χειμώνα του 2022. Άλλωστε, η φετινή χρονιά ξεκίνησε με ανοδικό ΑΕΠ, με αποκλιμακούμενο πληθωρισμό και με ενθαρρυντικά τριμηνιαία αποτελέσματα για τις τράπεζες και τις λοιπές εισηγμένες εταιρείες.

Οδεύοντας προς τις εκλογές η κατάσταση στη χρηματιστηριακή αγορά δείχνει να είναι σαφώς καλύτερη από αυτή που φοβούνταν πολλοί αναλυτές και επενδυτές. Ο Γενικός Δείκτης βρίσκεται πολύ κοντά στο μέγιστο του δωδεκαμήνου, με τις διακυμάνσεις του να είναι περιορισμένες και με τους ξένους αναλυτές να επισημαίνουν μεν, αλλά να μη δείχνουν ιδιαίτερα ανήσυχοι για το λεγόμενο πολιτικό ρίσκο. Θα μπορούσε, μάλιστα, να υποστηρίξει κάποιος ότι περισσότερο ανησυχούν οι Έλληνες παρά οι ξένοι συνάδελφοί τους.

Μέσα σ’ αυτό το περιβάλλον και με τις τιμές των ελληνικών μετοχών να έχουν αυξηθεί σημαντικά (+30% για το Γενικό Δείκτη το τελευταίο δωδεκάμηνο) και μάλιστα σε μια δύσκολη διεθνή συγκυρία, δεν είναι λίγοι εκείνοι που μιλούν για ένα υπερθερμασμένο χρηματιστήριο, οι τιμές του οποίου κινδυνεύουν με πτώση είτε λόγω ενός ανεπιθύμητου εκλογικού αποτελέσματος, είτε εξαιτίας κάποιου άλλου συμβάντος (π.χ. ανάκαμψη τιμών του φυσικού αερίου, γεωπολιτική αστάθεια κ.λπ.).

Από την άλλη πλευρά, ωστόσο, υπάρχει μια ευρεία σειρά λόγων, οι οποίοι θα μπορούσαν είτε να δικαιολογήσουν το υπάρχον κλίμα συγκρατημένης αισιοδοξίας είτε έστω να αμβλύνουν τους φόβους ενός ανεπιθύμητου εκλογικού αποτελέσματος, με τους αναλυτές να επισημαίνουν μεταξύ άλλων, ότι:

- Μπορεί ο Γενικός Δείκτης να έχει κερδίσει 30% το τελευταίο 12μηνο, αλλά αυτό σε σημαντικό βαθμό οφείλεται στις τράπεζες (περίπου +50%) και σε λίγες επιμέρους δεικτοβαρείς μετοχές, οι οποίες εξέπληξαν θετικά με τα αποτελέσματά τους (π.χ. Μυτιληναίος, Motor Oil).

- Σε αντίθεση με τις «μαύρες» περσινές προβλέψεις, κανείς φέτος δεν προβλέπει ύφεση για τη διεθνή οικονομία. Επιπλέον, οι τιμές των καυσίμων (φυσικό αέριο, πετρέλαιο) έχουν υποχωρήσει στα προ του πολέμου επίπεδα, με την -ευμετάβλητη και εύκολα αναστρέψιμη- προθεσμιακή αγορά να δείχνει συνέχιση της ίδιας κατάστασης και για τους επόμενους μήνες. Η τραπεζική κρίση στις ΗΠΑ και στην Ελβετία δεν φαίνεται να αγγίζει την Ευρωζώνη και πόσο μάλλον την Ελλάδα.

- Η ελληνική οικονομία συνεχίζει να υπεραποδίδει έναντι των άλλων ευρωπαϊκών σε ό,τι αφορά το ΑΕΠ (η κυβέρνηση ανέβασε τον φετινό στόχο στο +2,3% έναντι του αρχικού +1,8%) και εμφανίζει πληθωρισμό (στο 3% τον Απρίλιο) χαμηλότερο από τον μέσο όρο της Ευρωζώνης.

- Σύμφωνα με τις πρώτες εκτιμήσεις οι μη τραπεζικές εισηγμένες εταιρείες θα διατηρήσουν φέτος σε γενικές γραμμές -αθροιστικά- την περσινή τους κερδοφορία, με άλλες να ξεπερνούν τις επιδόσεις του 2022 και άλλες να κινούνται χαμηλότερα. Παράλληλα, η μέση μερισματική φετινή απόδοση για τις κερδοφόρες εταιρείες υπερβαίνει το 4%, όταν το τρέχον βασικό επιτόκιο της ΕΚΤ βρίσκεται στο 3,25% και δεν αναμένεται να ξεπεράσει το 3,50% πριν -σύμφωνα με τους αισιόδοξους- αρχίσει να αποκλιμακώνεται από το 2024 και μετά.

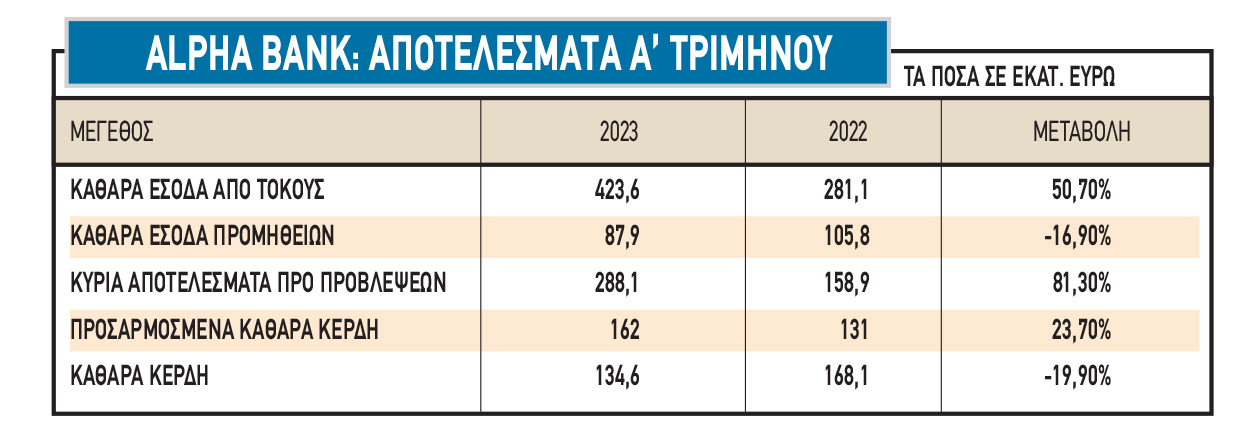

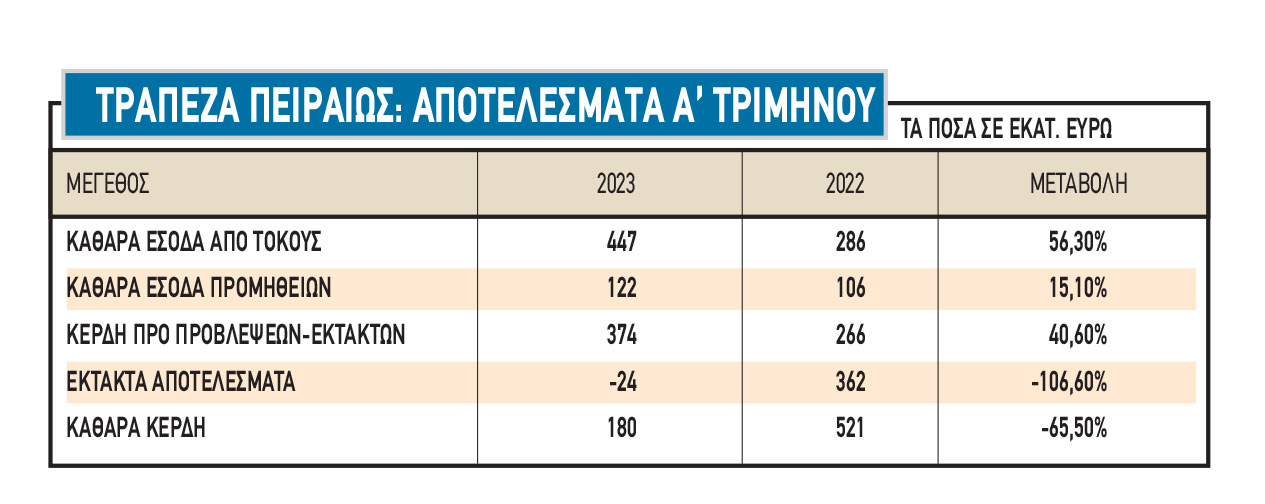

- Οι συστημικές τράπεζες όχι μόνο δεν έχουν πληγεί από την αύξηση των επιτοκίων στο μέτωπο των μη εξυπηρετούμενων δανείων τους, αλλά αντίθετα εκμεταλλεύθηκαν την κατάσταση διευρύνοντας το καθαρό επιτοκιακό τους περιθώριο και σημειώνοντας στο πρώτο φετινό τρίμηνο πολύ υψηλότερη επαναλαμβανόμενη κερδοφορία σε σχέση με πέρσι. Οι Έλληνες τραπεζίτες, μάλιστα, δείχνουν να πιέζουν τις εποπτικές αρχές για διανομή μερισμάτων από το επόμενο έτος.

Σ’ αυτούς τους παράγοντες άλλωστε στηρίζονται εκείνοι που πιστεύουν ότι οι τιμές των μετοχών στο Χρηματιστήριο της Αθήνας έχουν ακόμη σημαντικά περιθώρια ανόδου, στον βαθμό που δεν υπάρξουν ανεπιθύμητες εξελίξεις στο πολιτικό μέτωπο. Και σύμφωνα με τους ίδιους κύκλους, δεν είναι απαραίτητο να περιμένουμε να δούμε την εξέλιξη των πραγμάτων μέχρι τον προσεχή Ιούλιο, αλλά η αγορά μπορεί να αντιδράσει (θετικά ή αρνητικά) και στο ενδιάμεσο χρονικό διάστημα, είτε μετά τα αποτελέσματα της κάλπης στις 21 Μαΐου είτε ακόμη και νωρίτερα, ανάλογα με τα ευρήματα των ενδιάμεσων δημοσκοπήσεων.

Το πολιτικό ρίσκο

Το πολιτικό ρίσκο στη χώρα έγκειται είτε στην αδυναμία σχηματισμού κυβέρνησης μετά τις δεύτερες αναμενόμενες εκλογές της 2ας Ιουλίου είτε στον σχηματισμό ασταθούς κυβερνητικού σχήματος, το οποίο δεν θα είναι σε θέση να προχωρήσει αναγκαίες μεταρρυθμίσεις και να προσελκύσει ιδιωτικές επενδύσεις.

Σύμφωνα με πολιτικούς αναλυτές, το πιθανό πρόβλημα αντιμετωπίζεται είτε αν το πρώτο κόμμα στις εκλογές της 21ης Μαΐου ξεπεράσει το 34%-35% (οπότε αναμένεται να καταστεί αυτοδύναμο στις εκλογές της 2ας Ιουλίου) είτε αν στις εκλογές του Ιουλίου προκύψει κυβέρνηση συνασπισμού δύο κομμάτων με τουλάχιστον 160-165 έδρες.

«Κανείς δεν μπορεί να προβλέψει με ασφάλεια το αποτέλεσμα των εκλογών τόσο του Μαΐου και πόσο μάλλον του Ιουλίου, αν τελικά φτάσουμε σε αυτές. Δεν συμμερίζομαι την τόσο μεγάλη αισιοδοξία των ξένων αναλυτών ότι όλα θα πάνε καλά. Από την άλλη πλευρά, πιστεύω ότι αν το Χ.Α. ξεπεράσει το πολιτικό ρίσκο και δεν αλλάξουν τα πράγματα στο ενεργειακό μέτωπο, τότε μπορούμε να δούμε αυξημένες αποτιμήσεις στις ελληνικές μετοχές», υποστηρίζει γνωστός χρηματιστηριακός παράγοντας, συνεχίζοντας: «Από την άλλη πλευρά αναγνωρίζω ότι το πολιτικό ρίσκο στην παρούσα συγκυρία είναι μεν αξιοσημείωτο, αλλά όχι τόσο μεγάλο όσο σε εκλογικές αναμετρήσεις του παρελθόντος».

Με αυτή την άποψη φαίνεται πως συντάσσονται οι περισσότεροι αναλυτές, καθώς -μεταξύ άλλων- επισημαίνουν:

- Οι επιχειρήσεις που τροφοδοτούνται με έργα από το Δημόσιο, έχουν ήδη υψηλό ανεκτέλεστο υπόλοιπο συμβάσεων και δεν θα πληγούν σε περίπτωση καθυστέρησης λίγων μηνών στη δρομολόγηση μεγάλων έργων. Στον ιδιωτικό τομέα, οι επενδύσεις των μεγάλων ομίλων προχωρούν κανονικά, ενώ κάποιες αναβολές παρατηρούνται σε κινήσεις μικρών και μεσαίων επιχειρήσεων. Ενδεικτική είναι η απάντηση του διευθύνοντος συμβούλου της Space Hellas Γιάννη Μερτζάνη: «Λόγω των εκλογών δεν παρατηρείται κάποια αναβολή επενδύσεων στο κομμάτι της ψηφιοποίησης τουλάχιστον των μεγάλων επιχειρήσεων (ειδικότερα στον χώρο των τηλεπικοινωνιών και της ενέργειας αυτές διαμορφώνονται σε υψηλά επίπεδα), ενώ στο μέτωπο των δημόσιων έργων ενδέχεται να υπάρξει κάποια καθυστέρηση στη δρομολόγηση νέων συμβάσεων, πλην όμως οι ήδη υπάρχουσες συμβάσεις είναι αρκετές, έτσι ώστε να μην επηρεαστεί η εταιρεία».

- Περιθώρια για δημοσιονομική εκτροπή λόγω των υποσχέσεων που συχνά δίνουν τα πολιτικά κόμματα πριν από τις εκλογές δεν υπάρχουν και δεν αναμένεται να έχουμε μια τέτοια εξέλιξη. Άλλωστε, η Ευρωπαϊκή Επιτροπή έχει απαιτήσει από τις χώρες-μέλη σημαντικά πρωτογενή πλεονάσματα αρχής γενομένης από το 2023, ενώ σαφής ήταν και η σχετική προειδοποίηση του διοικητή της Τραπέζης της Ελλάδος Γιάννη Στουρνάρα.

- Η ελληνική οικονομία έχει μπροστά της δύο πολύ σημαντικά στηρίγματα που δεν αναμένεται να επηρεαστούν από την όποια εξέλιξη στο πολιτικό μέτωπο: αφενός περιμένει μια πολύ ισχυρή τουριστική χρονιά, αφετέρου έχουν ξεκινήσει να εισρέουν δυναμικά τα κονδύλια του Ταμείου Ανάκαμψης.

Τα μηνύματα του α’ τριμήνου

Την ίδια ώρα, τα μηνύματα που έρχονται από το μέτωπο των εισηγμένων εταιρειών σε ό,τι αφορά τα αποτελέσματα του πρώτου φετινού τριμήνου, είναι θετικά. Η ανοδική πορεία του ΑΕΠ, η υποχώρηση του ενεργειακού κόστους και η προσδοκία για μια τουριστική χρονιά-ρεκόρ ανεβάζουν τις προσδοκίες, με αποτέλεσμα οι περισσότερες εισηγμένες να προσδοκούν φέτος αύξηση της κερδοφορίας τους, ενώ κάποιες άλλες που πέρσι σημείωσαν πρωτόγνωρες επιδόσεις, αισιοδοξούν ότι θα κλείσουν τη χρονιά σε επίπεδα που δεν θα απέχουν πολύ από αυτά του 2022. Ειδικότερα σε ό,τι αφορά τα αποτελέσματα του φετινού α΄ τριμήνου:

- Οι τράπεζες Alpha και Πειραιώς βελτίωσαν κατακόρυφα τις επαναλαμβανόμενες κερδοφορίες τους (βλέπε στοιχεία σχετικών πινάκων).

- Η Mytilineos αύξησε τις πωλήσεις της από το 1,04 στο 1,358 δισ. ευρώ και την καθαρή της κερδοφορία από τα 67 στα 143 εκατ. ευρώ.

- Η τσιμεντοβιομηχανία Titan ανέβασε τις πωλήσεις της από τα 454,6 στα 588 εκατ., τα EBITDA από τα 46,4 στα 107,1 εκατ. και τα καθαρά κέρδη από το 1,3 στα 44,3 εκατ. ευρώ.

- Ο ΟΤΕ είδε τα έσοδά του να περιορίζονται από τα 820,3 στα 803,6 εκατ. ευρώ και τα καθαρά του κέρδη να αυξάνονται ελαφρά από τα 129,4 στα 135,3 εκατ. ευρώ.

- Η Coca-Cola HBC ανέβασε τα έσοδά της από τα 21,3 στα 24,4 εκατ. ευρώ (φέτος δεν θα επιβαρυνθεί και με τα περσινά έκτακτα έξοδα).

- Ο Παπουτσάνης αύξησε τον κύκλο εργασιών του από τα 21,3 στα 24,4 εκατ. ευρώ.

- Η Lavipharm εμφάνισε ανοδικό κύκλο εργασιών (από τα 12,23 στα 15,51 εκατ. ευρώ), διευρυμένο EBITDA (από το 1,84 στα 2,46 εκατ. ευρώ) και μειωμένα καθαρά κέρδη (από τις 900.000 στις 590.000 ευρώ λόγω αυξημένων αποσβέσεων).