Εισηγμένες: O χάρτης των αποτελεσμάτων του 2022

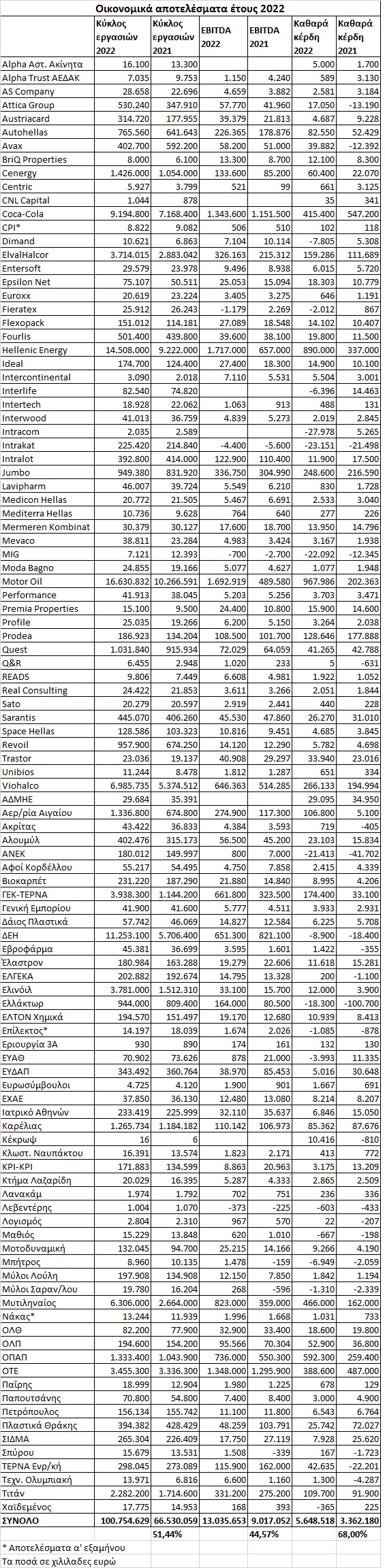

Ποιες εταιρίες κέρδισαν τις εντυπώσεις, πώς διαμορφώνονται οι προοπτικές για φέτος. Τα turn around stories, τα «θετικά καθαρά ταμεία» και οι περιπτώσεις των αρνητικών ιδίων κεφαλαίων. Αναλυτικός πίνακας για 107 μη τραπεζικές εισηγμένες.

Εκτίναξη κύκλου εργασιών και καθαρής κερδοφορίας σημείωσαν το 2022 οι μη τραπεζικές εισηγμένες εταιρείες στο Χρηματιστήριο της Αθήνας, ικανοποιώντας αναμφίβολα τους επενδυτές (για τις κερδοφόρες εισηγμένες, ο δείκτης P/E αθροιστικά διαμορφώνεται σε μονοψήφιο επίπεδο).

Ειδικότερα με βάση τις επιδόσεις 107 μη τραπεζικών εισηγμένων που μέχρι το βράδυ της Παρασκευής είχαν δημοσιοποιήσει τις λογιστικές τους καταστάσεις (βλέπε στοιχεία παρατιθέμενου πίνακα):

- Σε αθροιστική βάση, ο κύκλος εργασιών τους παρουσίασε αύξηση κατά 51,5%, το EBITDA διευρύνθηκε κατά 44,6%, και η καθαρή κερδοφορία κατά 68%. Οι υπόλοιπες εισηγμένες που θα δημοσιεύσουν τις λογιστικές τους καταστάσεις έως και τις 2 Μαΐου, δεν πρόκειται να διαφοροποιήσουν σημαντικά τα προαναφερόμενα ποσοστά.

- Η τόσο μεγάλη ποσοστιαία αύξηση των περυσινών κερδών έναντι του 2021 λαμβάνει ακόμη μεγαλύτερες διαστάσεις, αν συνεκτιμηθεί ότι και οι επιδόσεις του 2021 ήταν πολύ υψηλές. Χαρακτηριστικό είναι το ότι τα κέρδη του 2022 είναι περίπου αυξημένα κατά 150% σε σύγκριση με αυτά του προπανδημικού 2019, έτος κατά το οποίο είχε σημειωθεί ιστορικό ρεκόρ τουριστικών αφίξεων και εσόδων.

- Από τις 107 μη τραπεζικές εισηγμένες του παρατιθέμενου πίνακα, οι 91 εμφάνισαν κερδοφόρο αποτέλεσμα και οι υπόλοιπες 16 ζημιογόνο.

- Επίσης, 63 κατάφεραν να βελτιώσουν την «κάτω γραμμή» σε σχέση με το 2021 (αύξηση κερδών, ή μείωση ζημιών) και 44 είδαν είτε την κερδοφορία τους να περιορίζεται, είτε τις ζημίες τους να διογκώνονται.

- 9 εισηγμένες υποχρεώθηκαν στις 31/12/2022 σε αρνητικά ίδια κεφάλαια (Μπήτρος, Sato, Βιοτέρ, Ακρίτας, ΑΝΕΚ, Intralot, Ελγέκα, Επίλεκτος και Lavipharm η οποία ωστόσο μέσα στο 2023 επανέφερε την καθαρή της θέση σε θετικό πρόσημο μέσω ΑΜΚ) αριθμός που θα διευρυνθεί σημαντικά όταν ολοκληρωθεί η ανακοίνωση των αποτελεσμάτων στις 2 Μαΐου.

- Αντίθετα, 22 εταιρείες έκλεισαν το 2022 με θετικό καθαρό ταμείο (Alpha Αστικά Ακίνητα, AS Company, Entersoft, Epsilon Net, Intracom Holdings,Jumbo, Mevaco, Performance Technologies, Profile, Quest Holding, Sarantis, ΕΥΑΘ, ΕΥΔΑΠ, ΕΧΑΕ, Καρέλιας, ΟΛΘ, ΟΛΠ, Π. Πετρόπουλος, Τεχνική Ολυμπιακή, Interlife, Mermeren Kombinat και Centric), ενώ στη σχετική λίστα θα πρέπει να προστεθούν το βράδυ της 2/5/2023 τουλάχιστον τα Πλαστικά Κρήτης.

- Υπήρξαν έντεκα εταιρείες που μετέτρεψαν τις ζημίες του 2021 σε κέρδη (turn around stories) οι οποίες ήταν οι Attica Group, Avax, Εβροφάρμα, Q&R, Ελγέκα, Λογισμός, ΤΕΡΝΑ Ενεργειακή λόγω εκτάκτων ζημιών το 2021, Τεχνική Ολυμπιακή, Σπύρου, Ακρίτας, Κέκρωψ (όχι λειτουργικά, αλλά μέσα από την ανατίμηση της εύλογης αξίας των ακινήτων της).

Ποιοι ξεχώρισαν

Ο υψηλός ρυθμός ανάπτυξης της ελληνικής οικονομίας το 2022 (+5,9% σε αποπληθωρισμένες τιμές), σε συνδυασμό με την τόνωση της βιομηχανικής παραγωγής, των εξαγωγών και της τουριστικής δραστηριότητας, αποτέλεσαν τη βάση των πολύ καλύτερων εταιρικών αποτελεσμάτων, τα οποία επίσης επηρεάστηκαν -άλλοτε ανοδικά και άλλοτε καθοδικά- και από τις έντονες διακυμάνσεις στις τιμές των μετάλλων, του πετρελαίου και γενικότερα των πρώτων υλών.

Σε ότι αφορά τις εισηγμένες εταιρείες, πέρα από τις εταιρείες «παντός καιρού» (π.χ. βλέπε Μυτιληναίος, ΟΤΕ, ΟΠΑΠ, Jumbo, Coca-Cola HBC, Τιτάν), αυτές που ξεχώρισαν πέρυσι ήταν κυρίως οι εταιρείες του κλάδου πετρελαιοειδών (Motor Oil, Hellenic Energy, Ελινόιλ, Revoil), οι όμιλοι πληροφορικής (π.χ. Epsilon Net, Quest Holdings, Ideal, Profile, Space Hellas, Performance Technologies), οι κατασκευαστικοί όμιλοι (π.χ. ΓΕΚ-ΤΕΡΝΑ, Avax), οι εισηγμένες του ομίλου Viohalco (Viohalco, Cenergy, ElvalHalcor), οι επιχειρήσεις προφίλ αλουμινίου (Αλουμύλ, Βιοκαρπέτ), οι εταιρείες που επηρεάζονται από τον τουρισμό (π.χ. Αεροπορία Αιγαίου, Autohellas, Μοτοδυναμική, Λάμψα), αλλά και εισηγμένες διαφόρων κλάδων όπως για παράδειγμα o ΟΛΠ, η Mevaco, η ΕΛΤΟΝ Χημικά, οι Ευρωσύμβουλοι, η Flexopack, η Γενική Εμπορίου & Βιομηχανίας και η AS Company.

Τέλος, η συνεχιζόμενη αύξηση των τιμών στην εγχώρια αγορά ακινήτων συνέβαλε έτσι ώστε οι εταιρείες του κλάδου να ανεβάσουν και το 2022 τις εύλογες αξίες από τις αποτιμήσεις των ακινήτων τους.

Αντίθετα, οι εισηγμένες που αντιμετώπισαν τα μεγαλύτερα προβλήματα το 2022 ήταν οι πάραχοι νερού (ΕΥΔΑΠ και ΕΥΑΘ δεν αύξησαν τα τιμολόγιά τους, με αποτέλεσμα να επηρεαστούν από την αύξηση του ενεργειακού κόστους), οι κλωστοϋφαντουργικές εταιρείες (π.χ. Επίλεκτος, Κλωστοϋφαντουργία Ναυπάκτου) εξ’ αιτίας της χαμηλής ζήτησης και του υψηλού ενεργειακού κόστους, κ.λπ.

Μεγάλα προβλήματα

Παρά την αθροιστική εκτίναξη των εταιρικών κερδών μέσα στο 2022, δεν λείπουν φυσικά και οι επιχειρήσεις που συνεχίζουν να αντιμετωπίζουν σοβαρά οικονομικά ζητήματα, τα οποία εντείνονται περαιτέρω λόγω και της ανοδικής πορείας των επιτοκίων.

Σύμφωνα με παράγοντες της αγοράς, σε περίπτωση που δεν προκύψουν κάποιες «γενναίες» συμφωνίες αναδιάρθρωσης των χρεών τους, οι εταιρείες αυτές θα αναγκαστούν κάποια στιγμή να διακόψουν τη λειτουργία τους. Μόνο το τελευταίο χρονικό διάστημα, είδαμε τις εξώδικες καταγγελίες των τραπεζών προς τη Νηματουργία Βαρβαρέσος, την αδυναμία της Δούρος να εκδώσει έγκαιρα λογιστικές καταστάσεις, αλλά και περισσότερο «ήπιες» περιπτώσεις όπως τις σχετικές συζητήσεις της Ακρίτας με τους πιστωτές της.

Οι φετινές προοπτικές

Το μεγάλο ζητούμενο εστιάζεται στο κατά πόσο οι εισηγμένες εταιρείες είναι σε θέση να διατηρήσουν -και πόσο μάλλον να αυξήσουν περαιτέρω- την τόσο υψηλή κερδοφορία που σημείωσαν το 2022.

Το θετικό στοιχείο είναι ότι η αναμενόμενη αύξηση του ΑΕΠ (εκτιμήσεις για +2,4%), θα συμβάλλει σε μια αύξηση του όγκου των πωλήσεων ιδίως σε κλάδους που επηρεάζονται από τον τουρισμό και τις επενδύσεις. Η εικόνα αυτή βέβαια κινδυνεύει να μετριαστεί σε ένα ενδεχόμενο πολιτικής αστάθειας στη χώρα, ή εμφάνισης κάποιου απρόβλεπτου γεγονότος σε εγχώριο ή και διεθνές επίπεδο.

Ένα δεύτερο ενθαρρυντικό στοιχείο αποτελεί η υποχώρηση που καταγράφουν ενεργειακό κόστος και πρώτες ύλες, όταν πολλές επιχειρήσεις δεν έχουν προχωρήσει σε μειώσεις τιμών, με αποτέλεσμα το περιθώριο κέρδους τους να εμφανίζεται διευρυμένο κατά το πρώτο τετράμηνο του 2022.

Από την άλλη πλευρά, οι επιχειρήσεις θα έχουν να αντιμετωπίσουν αυξημένα κόστη λειτουργίας (πχ μισθοί) και χρηματοδότησης (άνοδος επιτοκίων), οι εξαγωγικοί Όμιλοι θα απευθυνθούν σε μια Ευρώπη που θα σημειώσει αναιμική ανάπτυξη, ενώ παράλληλα:

α) Σε αρκετές εταιρείες (πχ πετρελαιοειδή, κλάδος αλουμίνιο, ElvalHalcor, ΕΛΤΟΝ Χημικά) οι επιδόσεις του 2022 ήταν εξαιρετικά υψηλές, έτσι ώστε να είναι ιδιαίτερα αμφίβολο ότι θα επαναληφθούν φέτος.

β) Όπως όλα δείχνουν οι ανατιμήσεις στις εύλογες αξίες των ακινήτων θα είναι φέτος χαμηλότερες από αυτές των προηγούμενων ετών, με ό,τι αυτό σημαίνει για τις ΑΕΕΑΠ και τις εταιρείες του real estate.

Σύμφωνα με τους αναλυτές, το 2023 θα είναι μια χρονιά δύο ταχυτήτων για την κερδοφορία των εισηγμένων εταιρειών και πως μια αθροιστική επίδοση που δεν θα απέχει πολύ από αυτή του 2022 θα πρέπει να εκληφθεί ως θετικό σημάδι για την πορεία των τιμών των μετοχών.