Επενδυτική βαθμίδα για Ελλάδα βλέπει η Société Générale

Μεγάλη πιθανότητα για αναβάθμιση του αξιόχρεου της Ελλάδας στις 21 Απριλίου βλέπει ο οίκος. Πώς αναμένει ότι θα κινηθούν τα ελληνικά ομόλογα. Τι εκτιμά για την πορεία της οικονομίας το 2023.

Η Ελλάδα βρίσκεται ένα βήμα μακριά από την επενδυτική βαθμίδα, εξηγεί η γαλλική τράπεζα Société Générale, καθώς η βαθμολογία της Ελλάδας έχει βελτιωθεί σημαντικά από το 2016 και συνέχισε να ευνοείται από τους οίκους αξιολόγησης το 2022 παρά την εισβολή της Ρωσίας στην Ουκρανία.

Η Fitch Ratings αναθεώρησε την προοπτική της Ελλάδας σε θετική από σταθερή τον Ιανουάριο, ενώ ο οίκος Standard & Poor’s αναβάθμισε τη βαθμολογία της Ελλάδας σε ΒΒ+ από ΒΒ με σταθερή προοπτική τον Απρίλιο.

Αυτό έφερε την Ελλάδα μόλις μία βαθμίδα μακριά από τη χαμηλότερη βαθμολογία επένδυσης (IG), εξηγεί η τράπεζα. «Ενώ υπάρχει αβεβαιότητα γύρω από την Ελλάδα, οι οικονομικές προοπτικές λόγω της ενεργειακής κρίσης και ο ρυθμός των αναβαθμίσεων έχει επιβραδυνθεί, πιστεύουμε ακόμα η Ελλάδα βρίσκεται σε καλό δρόμο για να ανακτήσει την επενδυτική βαθμίδα (ΙG) το 2023», επισημαίνει η SG.

Η πιθανότητα, η S&P να αναβαθμίσει τη χώρα στις 21 Απριλίου, ακόμα και πριν τις εθνικές εκλογές, είναι υπαρκτή, εκτιμά ο οίκος.

H Ελλάδα θα συνεχίσει τη δημοσιονομική εξυγίανση και θα πρέπει να καταγράψει δημοσιονομικά πλεονάσματα από το 2023 και το 2026 και ο λόγος χρέους προς ΑΕΠ της Ελλάδας θα μειωθεί στο 147% και θα συγκλίνει με την Ιταλία μέχρι το 2027.

Τα βασικά στοιχεία είναι πιθανό να συνεχίσουν να βελτιώνονται

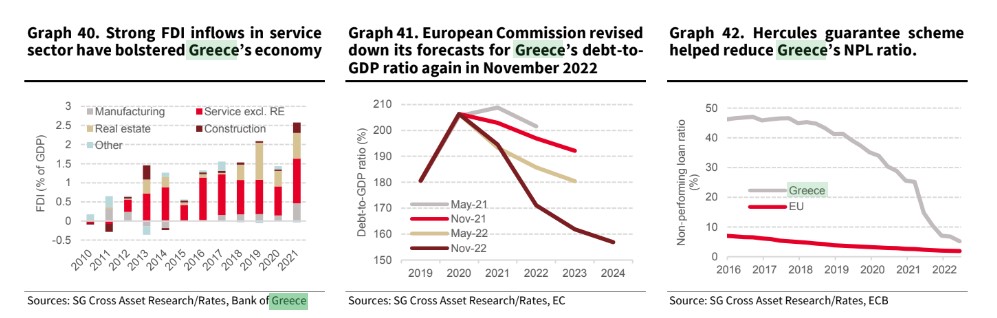

Οι ισχυρές εισροές άμεσων ξένων επενδύσεων έχουν στηρίξει την οικονομική ανάκαμψη της Ελλάδας, ενώ τα κεφάλαια του προγράμματος NGEU της ΕΕ θα ενισχύσουν περαιτέρω την οικονομική ανάπτυξη. «Ενώ ο λόγος χρέους προς ΑΕΠ της Ελλάδας εξακολουθεί να είναι υψηλός στο 195%, το 75% του συνολικού χρέους αποτελείται από δάνεια χαμηλού κόστους, μεταξύ άλλων από ιδρύματα του Ευρωσυστήματος. Η υπεραπόδοση και ο υψηλός πληθωρισμός αναμένεται να μειώσουν σημαντικά το χρέος.

Επιπλέον, ο τραπεζικός τομέας ενισχύθηκε από το κρατικό πρόγραμμα τιτλοποιήσεων ‘Ηρακλής’, το οποίο βοήθησε τις τράπεζες να μειώσουν τα μη εξυπηρετούμενα δάνειά τους (NPLs) με κρατική εγγύηση. Παρά τον κίνδυνο ύφεσης σε ολόκληρη την ΕΕ, η Ελλάδα φαίνεται να συνεχίζει να αναπτύσσεται και αναμένουμε ότι θα ανακτήσει σύντομα την κατάσταση IG», προβλέπει η τράπεζα.

Το ράλι στα ομόλογα πιθανότατα θα ακολουθήσει την αρχική αναβάθμιση σε IG

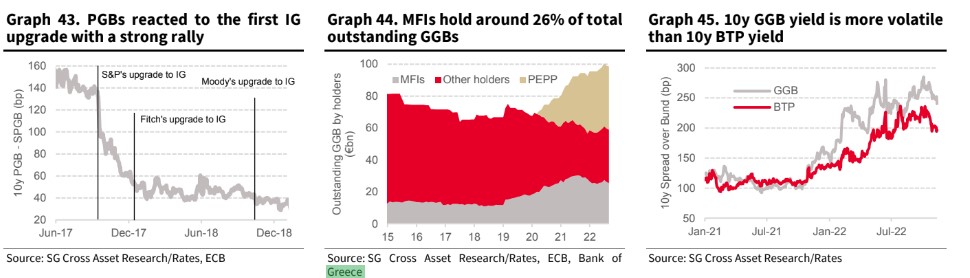

«Όταν η Πορτογαλία αναβαθμίστηκε για πρώτη φορά σε BBB- (σ.σ. η χαμηλότερη βαθμολογία Investment Grade) από τον οίκο της Standard & Poor’s τον Σεπτέμβριο του 2017, τα πορτογαλικά ομόλογα (PGB) ‘απάντησαν’ με ένα σημαντικό ράλι σε μεγάλο βαθμό επειδή πολλά αμοιβαία κεφάλαια έχουν εντολές που τους επιτρέπουν να επενδύουν μόνο σε περιουσιακά στοιχεία IG.

Η κατάσταση IG στα πορτογαλικά ομόλογα τα κατέστησε επιλέξιμα για σημαντικούς αγοραίους δείκτες, τους οποίους ακολουθούν σημαντικά και πολλά επενδυτικά κεφάλαια. Πολλοί δείκτες απαιτούν τα ομόλογα να έχουν τουλάχιστον δύο αξιολογήσεις IG ή μια βαθμολογία άνω του μέσου όρου IG για να είναι επιλέξιμα. Οι αγορές αντέδρασαν ήδη όταν ο πρώτος οίκος αξιολόγησης αναβάθμισε την Πορτογαλία σε IG και πιστεύουμε ότι αυτό θα μπορούσε να συμβεί στα ελληνικά κρατικά ομόλογα στα μέσα του 2023, αν και με μικρότερο αντίκτυπο, καθώς η τιμολόγηση των ελληνικών ομολόγων είναι επί του παρόντος ‘πλούσια’», εξηγεί η τράπεζα.

«Προτιμούμε τα 10ετή ελληνικά ομόλογα, θεωρώντας ότι θα υπεραποδώσουν έναντι των ιταλικών 10ετών (BTP). Τα θεμελιώδη μεγέθη της Ελλάδας βελτιώνονται και αναβαθμίζονται και οι αξιολογήσεις μπορεί να οδηγήσουν σε αυξημένη ζήτηση. Αντίθετα, υπάρχει ακόμα μεγάλη αβεβαιότητα γύρω από τα δημοσιονομικά σχέδια της Ιταλίας και την πολιτική σχέση της με την ΕΕ. Επιπλέον, τα ελληνικά ομόλογα δεν θα επηρεαστούν από την ποσοτική σύσφιξη της ΕΚΤ (QT), τα οποία πιθανότατα θα επηρεάσει μόνο η επανεπένδυση.

Από την άλλη, οι μεγάλες αποπληρωμές TLTRO θα δώσουν κίνητρα στα χρηματοπιστωτικά ιδρύματα να κλείσουν τις συναλλαγές τους σε ελληνικά ομόλογα που χρηματοδοτούνται από τα χαμηλού κόστους δάνεια TLTRO, αλλά ο πραγματικός αντίκτυπος πιθανότατα θα είναι περιορισμένος, καθώς αυτό το trade εξακολουθεί να προσφέρει θετικές αποδόσεις. Μια περιττή στροφή της ΕΚΤ θα υποστήριζε επίσης τα ελληνικά ομόλογα περισσότερο από τα ιταλικά ομόλογα.

Τούτου λεχθέντος, οι αποδόσεις των ελληνικών ομολόγων τείνουν να είναι πιο ασταθείς από τις αποδόσεις της Ιταλίας και μια κάμψη του κλίματος της ευρωπαϊκής αγοράς πιθανότατα θα έβλαπτε περισσότερο τα ελληνικά ομόλογα από τα ιταλικά. Το ελληνικό 10ετές έχει, επί του παρόντος, τιμή περίπου 43 μ.β. υψηλότερη από το ιταλικό 10ετές και στοχεύουμε στο ‘κλείσιμο της ψαλίδας’ στο μηδέν», καταλήγει η SG.