Τράπεζες: Γιατί δεν τρομάζει το stress test

Τα υφιστάμενα κεφαλαιακά αποθέματα, οι διαφορές μεταξύ BlackRock II και πανευρωπαϊκού stress test και η εκτίμηση για μικρές ΑΜΚ εφόσον χρειαστούν. Οι κεφαλαιακές ανάγκες για Alpha, ETE, Πειραιώς και Eurobank με τέσσερα διαφορετικά σενάρια.

Το πιο σημαντικά ερωτήματα που τίθενται για τις ελληνικές τράπεζες ενόψει των stress test αφορούν στο κατά πόσο τα κεφαλαιακά αποθέματα ασφαλείας είναι επαρκή, ποιες θα μπορούσαν να είναι πιθανές πηγές «καταστροφής» κεφαλαίου και αν τελικά τα τεστ αντοχής της ΕΚΤ θα προκαλέσουν νέες αυξήσεις κεφαλαίου.

Οι ανησυχίες έχουν οδηγήσει σε απότομη διόρθωση στις τιμές των μετοχών των τραπεζών, παρά τις θετικές ειδήσεις από το μακροοικονομικό μέτωπο σε ΑΕΠ, πρωτογενές πλεόνασμα και στον δείκτη κύκλου εργασιών στη βιομηχανία, επηρεάζοντας αρνητικά την εικόνα της αγοράς.

Ωστόσο διεθνείς οίκοι δεν φαίνεται πως ασπάζονται αυτές τις ανησυχίες. Μετά τις BofA Merrill Lynch και Citigroup, που επισήμαναν ότι οι ελληνικές τράπεζες δεν θα χρειαστούν νέα κεφάλαια, είναι η σειρά της JP Morgan να έρθει να απαντήσει αυτό το ερώτημα.

Η JP Morgan, αν και τονίζει ότι το ακριβές αποτέλεσμα των stress tests είναι δύσκολο να προβλεφθεί, καταθέτει την άποψη ότι, ακόμα και αν τελικά προκύψει ανάγκη κεφαλαιακής ενίσχυσης για τον εγχώριο κλάδο, οι ΑΜΚ δεν θα είναι σημαντικές.

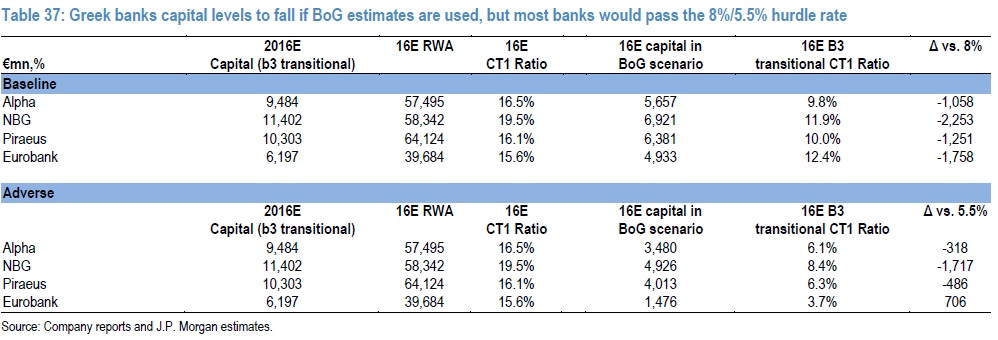

Σύμφωνα με τον οίκο, τα υπάρχοντα κεφαλαιακά αποθέματα των ελληνικών τραπεζών πάνω από το 8% (σ.σ. ελάχιστος δείκτης με το βασικό σενάριο) και το 5,5% (ελάχιστος δείκτης με το δυσμενές σενάριο), είναι ικανοποιητικά. Οι ελληνικές τράπεζες έχουν κατά μέσο όρο 4,2 δισ. ευρώ αποθέματα ασφαλείας πάνω από το επίπεδο του 8% CT1, ενώ μετά την αφαίρεση και των προνομιούχων μετοχών, το κεφάλαιο ασφαλείας εκτιμάται κατά μέσο όρο στο 1,9 δισ. ευρώ.

Αν και είναι δύσκολο να ποσοτικοποιηθούν πλήρως όλες οι διαφορές μεταξύ των τεστ της ΕΚΤ και της ΤτΕ (BlackRock), η JP Morgan τονίζει κάποια από τα βασικά σημεία που θα καθορίσουν τελικά τον λογαριασμό:

• Macro υποθέσεις. Τα δύο τεστ είναι σε γενικές γραμμές παρόμοια, με τις παραδοχές της BlackRock να είναι πιο συντηρητικές για την αύξηση του ΑΕΠ, το ποσοστό ανεργίας και τις εμπορικές τιμές των εμπορικών ακινήτων, σε σχέση με αυτές της ΕBA.

• Τα σχέδια αναδιάρθρωσης. Η ΤτΕ έχει ενσωματώσει τα σχέδια αναδιάρθρωσης στις ανάγκες κεφαλαίων και τα τεστ αντοχής έγιναν σε "δυναμικό" ισολογισμό. Αντίθετα, τα τεστ αντοχής της ΕΚΤ θα πραγματοποιηθούν σε "στατικό" ισολογισμό και δεν είναι σαφές αν η αναδιάρθρωση των ελληνικών τραπεζών θα ενσωματωθεί.

• Προ προβλέψεων κέρδη. Δεδομένου ότι τα σχέδια αναδιάρθρωσης των ελληνικών τραπεζών δεν είναι γνωστά, είναι δύσκολο να εκτιμηθεί κατά πόσο θα υπάρξει ουσιαστική διαφορά μεταξύ των επιμέρους σχεδίων της ΤτΕ και των παραδοχών της ΕΚΤ.

• Προβλέψεις. Δεδομένου ότι οι macro υποθέσεις είναι σε μεγάλο βαθμό παρόμοιες, οι εκτιμήσεις για τις προβλέψεις από τις δύο ασκήσεις θα πρέπει να είναι επίσης παρόμοιες, ενώ και η τεχνική προσέγγιση που χρησιμοποιείται από την BlackRock και την ΕΚΤ δεν θα πρέπει να είναι εκ διαμέτρου διαφορετική.

• Αναδιάρθρωση δανείων. Μετά τα stress tests υπάρχει αυξανόμενη πιθανότητα οι τράπεζες να έχουν αυξημένες προβλέψεις για αναδιάρθρωση των δανείων τους και να τα ταξινομήσουν ως μη εξυπηρετούμενα δάνεια. Ωστόσο, σε σχέση με τα τεστ αντοχής της ΤτΕ πρέπει να επισημανθούν δύο σημεία: α) η BlackRock I ταξινόμησε όλα τα αναδιαρθρωμένα δάνεια ως μη εξυπηρετούμενα δάνεια για τον υπολογισμό των προβλέψεων, και β) η BlackRock ΙΙ υπολογίζει προβλέψεις για όλα τα δάνεια για τα οποία έχουν υπάρξει διευκολύνσεις ή αλλαγές στους αρχικούς όρους.

Τα τέσσερα σενάρια

Βάσει των παραπάνω υποθέσεων, η JP Morgan αναλύει τέσσερα σενάρια που προβλέπουν τις πιθανές κεφαλαιακές ανάγκες των ελληνικών τραπεζών αν: 1) αυξηθούν οι απαιτήσεις κάλυψης των δανείων που έχουν υποστεί αλλαγές στους όρους τους, 2) αν αυξηθεί η κάλυψη στα μη εξυπηρετούμενα δάνεια, 3) αν αυξηθούν οι διαγραφές στα μη εξυπηρετούμενα δάνεια και 4) αν οι εκτιμήσεις του τεστ της ΤτΕ επιβεβαιωθούν.

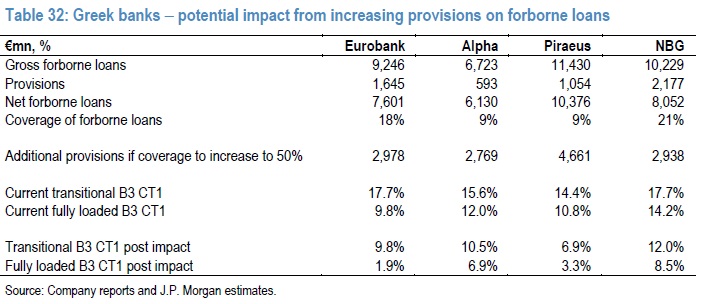

Για το πρώτο σενάριο, όπως προαναφέρθηκε, μετά τα stress tests, οι ελληνικές τράπεζες θα μπορούσαν να υποχρεωθούν να αυξήσουν τις προβλέψεις κάλυψης των δανείων που έχουν υποστεί αλλαγές στους όρους τους (Forborne Loans) και να τα χαρακτηρίσουν "μη εξυπηρετούμενα δάνεια". Η δυνητική επίδραση στους δείκτες κεφαλαιακής επάρκειας αν η κάλυψη για τα forborne δάνεια αυξηθεί σε 50%, είναι μικρή, διατηρώντας δείκτες CT1 πάνω από 8%, πλην της Πειραιώς, που θα εμφάνιζε δείκτη 6,9%.

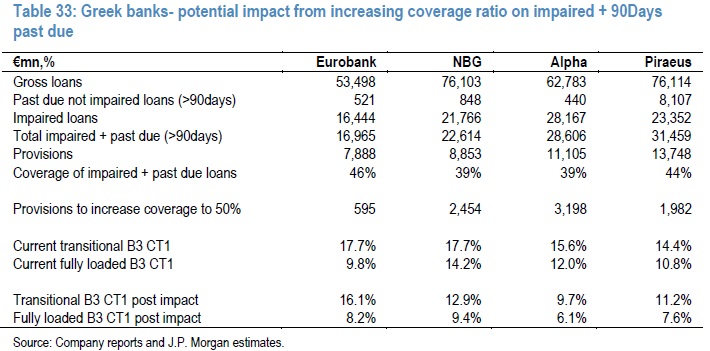

Στο δεύτερο σενάριο αποτυπώνονται οι πιθανές επιπτώσεις αν η κάλυψη για τα απομειωμένα δάνεια και τα δάνεια σε καθυστέρηση άνω των 90 ημερών αυξηθεί στο 50%. Με βάση τους υπολογισμούς της JP Morgan τη μικρότερη επίπτωση έχει η Eurobank, ενώ για όλες οι τράπεζες ο δείκτης CT1 θα είναι πάνω από 8% σε μεταβατική βάση.

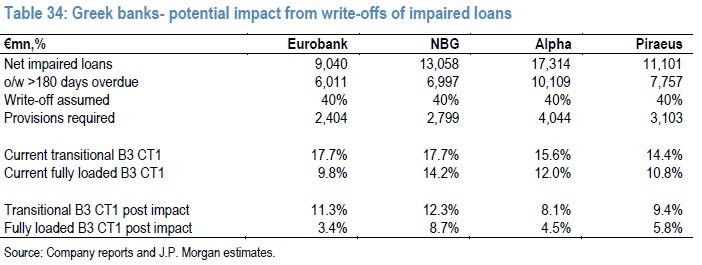

Στο τρίτο σενάριο, η JP Morgan εξηγεί τι θα γινόταν αν οι διαγραφές δανείων αυξηθούν, αφού επισημαίνει ότι η βασική ανησυχία των επενδυτών για τις ελληνικές τράπεζες είναι το μεγάλο ποσό των μη εξυπηρετούμενων χορηγήσεων επί του ισολογισμού και οι περιορισμένες διαγραφές δανείων (write-offs). Η JP Morgan επισημαίνει ότι το 75% των ελληνικών χορηγήσεων είναι στεγαστικά και επιχειρηματικά δάνεια, τα οποία ως επί το πλείστον διαθέτουν εμπράγματες εξασφαλίσεις.

Οι εξασφαλίσεις καλύπτουν το 60% των ακαθάριστων δανείων για τις τράπεζες και ως εκ τούτου έχουν μεγαλύτερες δυνατότητες ανάκαμψης. Η JP Morgan υπολογίζει τις επιπτώσεις στα εποπτικά κεφάλαια των τραπεζών αν διαγραφεί το 40% των καθαρών μη εξυπηρετούμενων δανείων που βρίσκονται σε περισσότερο από 180 ημέρες καθυστέρησης. Με βάση τους υπολογισμούς της όλες οι τράπεζες θα είναι σε θέση να διατηρήσουν δείκτες άνω του 8%.

Τέλος, στο τέταρτο σενάριο η JP Morgan εκτιμά τι θα συμβεί αν το σενάριο της TτΕ/Blackrock αποδειχθεί ακριβές. Λαμβάνοντας υπόψη τις προβλέψεις της ΤτΕ για τα δάνεια και της εκτιμήσεις για την προ προβλέψεων κερδοφορία των τεσσάρων τραπεζών, οι οποίες είναι πιο συντηρητικές από τις δικές της, εξηγεί ότι η συνδυασμένη επίδραση στους δείκτες κεφαλαιακής μειώνει για το 2016 τον μέσο δείκτη CT1 από το 16,9% στο 11% στο βασικό σενάριο. Στο δυσμενές σενάριο, μόνο η Eurobank θα είναι κάτω από το όριο του 5,5%, με έλλειμμα 706 εκατ. ευρώ.

Η άποψη του ΔΝΤ

Το ΔΝΤ έχει εκφράσει τις επιφυλάξεις του και πιστεύει ότι είναι πιθανό να απαιτηθούν πρόσθετα κεφάλαια για τις τέσσερις συστημικές τράπεζες. Συγκεκριμένα, τα σημεία στα οποία εστιάζει το ΔΝΤ είναι:

• Ο χρόνος αθέτησης (time of default) είναι ο ορθός τρόπος απεικόνισης των προβλέψεων και, σύμφωνα με το δυσμενές σενάριο, θα οδηγήσει σε επιπλέον κεφαλαιακές ανάγκες 4 δισ. ευρώ για το σύστημα.

• Τα ποσοστά ανάκτησης επισφαλειών που υιοθετούνται από την Τράπεζα της Ελλάδα είναι πολύ υψηλά, με αποτέλεσμα μια πιο συντηρητική προσέγγιση να οδηγήσει σε πρόσθετες κεφαλαιακές ανάγκες τουλάχιστον 2 δισ. ευρώ.