Ποιοι είναι τώρα οι πρωταγωνιστές του Χρηματιστηρίου

Ανοδικό το ξεκίνημα για τον ΓΔ. Οι μετοχές που υπεραποδίδουν σε σχέση με την ευρύτερη αγορά και γιατί. Το δύσκολο διεθνές περιβάλλον, οι προκλήσεις και ο «χάρτης» των αναλυτών για φέτος και το 2023. Οι αποτιμήσεις, οι αποδόσεις και οι προοπτικές.

To 2022 συνεχίζει με τις ελληνικές μετοχές ψηλά στη λίστα των αποδόσεων των περιουσιακών στοιχείων, παρά την πτώση των τελευταίων ημερών και την άσχημη τεχνική εικόνα. Ο Γενικός Δείκτης σημειώνει άνοδο 4% στο εξάμηνο, όσο και ο δείκτης της υψηλής κεφαλαιοποίησης, ενώ και ο τραπεζικός δείκτης είναι οριακά θετικός και είναι από τους ελάχιστους δείκτες στον κόσμο με θετική απόδοση ή μονοψήφιες απώλειες το 2022.

Μέσα σε διάστημα λίγων μηνών και παρότι τα νέα για την πορεία του πολέμου στην Ουκρανία, η ενεργειακή κρίση, το μέτωπο πληθωρισμού και επιτοκίων δεν είναι ευνοϊκά, η εγχώρια αγορά μετοχών μπόρεσε να σημειώσει αξιόλογα κέρδη αλλά και να δει ένα μίνι profit taking, δείχνοντας ότι οι συνθήκες στην αγορά παραμένουν πολύ δύσκολες.

Την ίδια ώρα, αρκετές εισηγμένες του Χ.Α. έχουν δείξει υψηλό βαθμό αντοχής από το πλήγμα της πανδημίας έως σήμερα, ενώ και η οικονομία δείχνει ότι μπόρεσε το 2022 να αντεπεξέλθει και να μην επηρεαστεί από το αρνητικό σενάριο. Παρότι, λοιπόν, η κατάσταση κάθε άλλο παρά καλή μπορεί να χαρακτηριστεί, οι αναλυτές επιχειρούν να ερμηνεύσουν τα νέα δεδομένα για να σχηματοποιήσουν έναν πρώτο χάρτη μέχρι το τέλος του 2022, αλλά και για το επόμενο έτος.

Από το χαμηλό των 550 μονάδων όπου προσγειώθηκε η αγορά τον Οκτώβριο του 2020, τρέχει πλέον ένα ανοδικό κύμα της τάξεως του 50% (πολύ υψηλότερο σε επιμέρους τίτλους) και οι πλέον κερδισμένοι τίτλοι, όπως ήταν αναμενόμενο, είναι οι μετοχές που ενισχύθηκαν από τις ειδικές συνθήκες, βελτίωσαν τις επιδόσεις τους ή συνέχισαν την επιτυχημένη τους στρατηγική, η οποία μπορεί και να μην επηρεάστηκε από την πανδημία. Σταδιακά, ωστόσο, το ενδιαφέρον θα μετατοπιστεί στους τίτλους που αποδίδουν σε οικονομίες που εισέρχονται σε ύφεση και σε κλάδους με θετική συσχέτιση στις αυξήσεις των επιτοκίων.

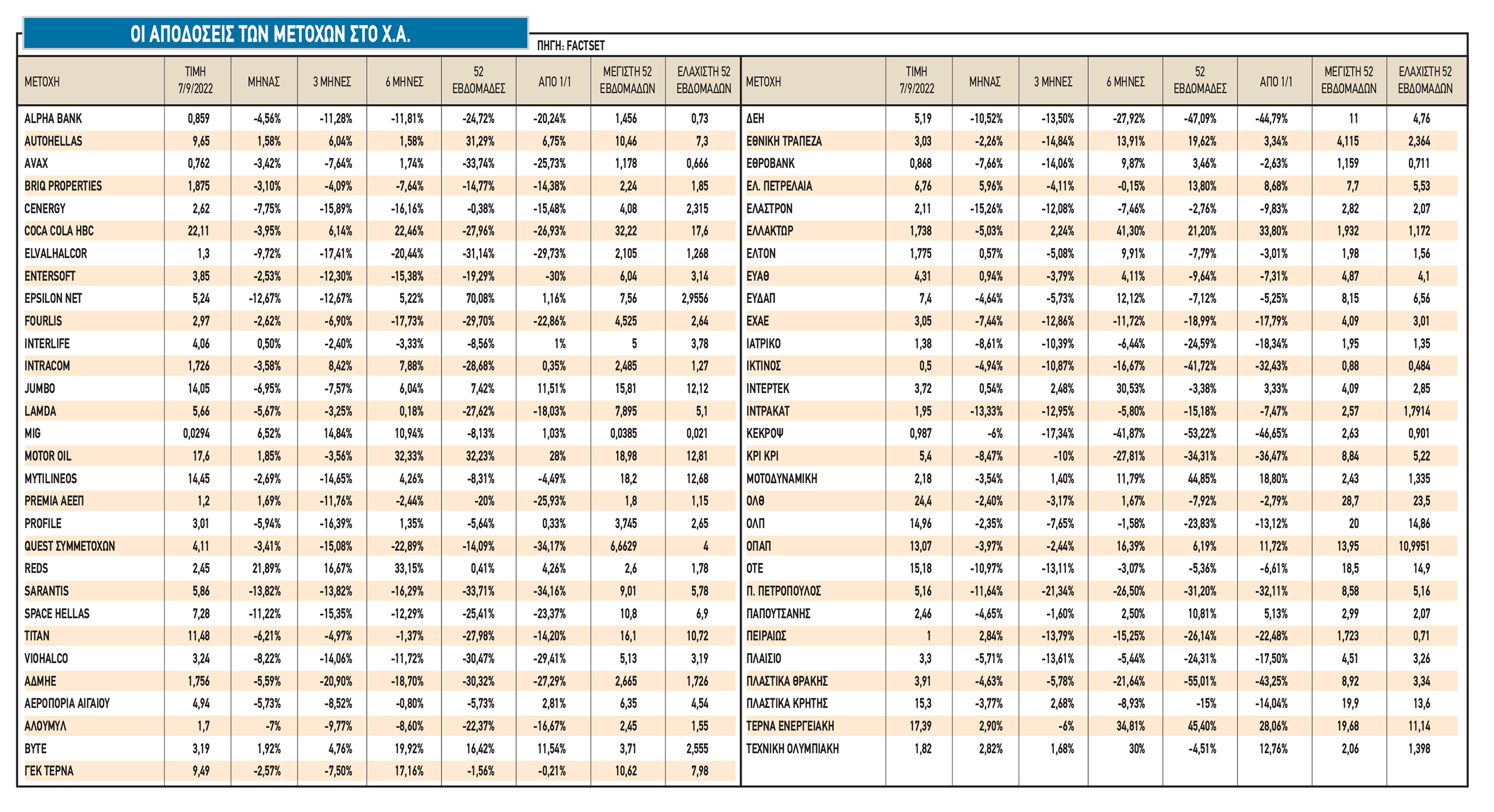

Όσον αφορά τις μετοχές, αναφέρουμε τις εξής χαρακτηριστικές περιπτώσεις: Η ΤΕΡΝΑ Ενεργειακή κινείται με άνοδο που προσεγγίζει το 45% τις τελευταίες 52 εβδομάδες, από τα 11 ευρώ έως και υψηλότερα από τα 19 ευρώ μέχρι πρότινος, ενισχυμένη πλήρως από τις συνθήκες και τη συγκυρία. Η Motor Oil, με αφορμή τα αποτελέσματα και τα επίπεδα-ρεκόρ στα περιθώρια διύλισης του πετρελαίου, βρίσκεται στις πρώτες θέσεις των αποδόσεων. Τέλος, η Εθνική Τράπεζα είναι «μπροστάρης» στην προσπάθεια των τραπεζών να αποκτήσουν εκ νέου θέση οδηγού στην αγορά, μιας και τα αποτελέσματα του β’ τριμήνου ήταν ιδιαίτερα θετικά.

Οι αιτίες της υπεραπόδοσης

Η εγχώρια αγορά δεν μας έχει συνηθίσει τα τελευταία χρόνια σε υπεραπόδοση, ειδικά όταν το κλίμα στο εξωτερικό και στις μετοχές είναι πτωτικό. Οι συνθήκες έχουν αλλάξει και η προεξόφληση της αγοράς εστιάζει στο μακροοικονομικό περιβάλλον, στην επαναφορά της κανονικότητας, αλλά και στα ρεκόρ στον τουρισμό.

Ίσως τα χειρότερα να είναι πίσω μας, αφού οι εκτιμήσεις τοποθετούν πλέον την άνοδο του ΑΕΠ φέτος στο 5,5%, αφού η επίδοση στο πρώτο εξάμηνο ήταν πολύ υψηλότερη από την επίσημη πρόβλεψη.

Ένα στοιχείο που αρχίζει να αποκωδικοποιείται και να εισέρχεται στις εκτιμήσεις για την εγχώρια οικονομία όσον αφορά τους ρυθμούς ανάπτυξης τα επόμενα χρόνια και τις εισηγμένες είναι η ισχυρή κεφαλαιακή ένεση από το Ταμείο Ανάκαμψης, αφού η Ελλάδα αναμένεται να λάβει 32 δισ. ευρώ από τη δράση «Next Generation EU», σχεδόν το 19% του ΑΕΠ του 2020. Η Ελλάδα υπεραπέδωσε σε μακροοικονομικό επίπεδο έναντι της Ευρώπης πέρυσι, εξαιτίας της ήπιας ανάκαμψης στον τουρισμό, αλλά την περίοδο 2022-2026 θα μπορούσε να είναι ο μεγάλος κερδισμένος από τυχόν παρατεταμένη άνοδο της τουριστικής κίνησης.

Οι εκτιμήσεις της Τράπεζας της Ελλάδος κάνουν λόγο για μέση άνοδο του ΑΕΠ κατά 2% την περίοδο 2021-2026. Το πιθανό αποτέλεσμα από το Ταμείο Ανάκαμψης, καταλήγει, θα μπορούσε να ωθήσει το ΑΕΠ κατά περίπου 1,2%-3,6% (καθαρό) το 2021-2023 και συνολικά περίπου 11% τα επόμενα 6 χρόνια.

Το θετικό στοιχείο που προκύπτει, τόσο από τις παρουσιάσεις των εταιρειών όσο και από τις εκτιμήσεις των αναλυτών, είναι ότι η πλειονότητα προβλέπει πως η οικονομία μπορεί να αποφύγει την ύφεση το 2023 και ίσως η εγχώρια οικονομία να σημειώσει μικρή μόνο κάμψη, στην περίπτωση βέβαια που παραμείνει το παρόν αρνητικό κλίμα διεθνώς. O ισχυρός ρυθμός ανάπτυξης για το δεύτερο τρίμηνο της χρονιάς συνεχίστηκε στην ελληνική οικονομία, καθώς η ΕΛΣΤΑΤ καταγράφει άνοδο 7,7% σε ετήσια βάση και το ΑΕΠ στο α' εξάμηνο ανέβηκε κατά 7,8%. Βάσει των εκτιμήσεων για το γ' τρίμηνο, η χρονιά θα έχει σημαντικό θετικό πρόσημο και θα είναι σημαντική βοήθεια στο 2023 από τα carry over effects.

Οι θεσμικοί και οι αποτιμήσεις

Σε τακτικούς όρους, σημαντική παράμετρο για την πορεία υπεραπόδοσης του έτους έχουν οι εισροές από τα θεσμικά χαρτοφυλάκια, λόγω των αλλαγών που συντελούνται στους δείκτες FTSE Emerging Markets και αφορούν και τη χώρα μας.

Η στάθμιση της χώρας μας στις αναδυόμενες αγορές έχει αυξηθεί από το 0,33% στο 0,37% στον παγκόσμιο δείκτη μετοχών FTSE/Russell Emerging Markets, εξαιτίας των σημαντικών αλλαγών στην Κίνα, τη Νότια Αφρική και τη Σαουδική Αραβία.

Ακόμα πιο σημαντική, όμως, θα είναι η αύξηση στον δείκτη της Ανατολικής Ευρώπης (EMEA) από το 1,96% στο 2,65% της στάθμισης της χώρας μας στον δείκτη των αναδυόμενων αγορών της περιοχής. Οι ελληνικές συμμετοχές έχουν αυξηθεί σημαντικά σε αριθμό μετοχών.

Σε ό,τι αφορά τις αποτιμήσεις, οι οποίες παραμένουν αρκετά χαμηλότερες από αυτές στις αναδυόμενες αγορές, οι ξένοι διαχειριστές φαίνεται να «χρηματοδοτούν» τις εγχώριες θέσεις σε μετοχές από τη μεταφορά κεφαλαίων από την Τουρκία, την οποία υποβαθμίζουν συνεχώς λόγω του πληθωρισμού και της νομισματικής αστάθειας. Οι αποτιμήσεις της εγχώριας αγοράς δείχνουν ελκυστικές, με τον δείκτη τιμή προς κέρδη (P/E) χαμηλότερο των αναδυόμενων αγορών, με υψηλότερο ρυθμό αύξησης κερδών -αν και εφόσον οι εκτιμήσεις των αναλυτών επιβεβαιωθούν. Το consensus για το P/E forward διαμορφώνεται στις 7,5 φορές, ενώ η μερισματική απόδοση στο 2,33%.