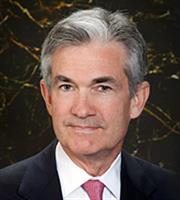

Πώς ερμηνεύεται η επιστροφή Πάουελ στο σκληρό φάρμακο Βόλκερ

Οι αγορές πήραν το μήνυμα. Πώς σχολιάζουν αναλυτές την ομιλία του επικεφαλής της Fed. Πού αποδίδουν την ιστορική αναδρομή στα χρόνια του στασιμοπληθωρισμού το '70 και τη στάση που κράτησε ο τότε διοικητής της κεντρικής τράπεζας των ΗΠΑ. Η ΕΚΤ;

Ξεκάθαρο μήνυμα για επιθετικές κινήσεις στα επιτόκια ως κεντρικό σκληρό φάρμακο στην καταπολέμηση της ανόδου του πληθωριστικού πυρετού... και βλέπουμε, έστειλε την Παρασκευή ο πρόεδρος της κεντρικής τράπεζας των ΗΠΑ (Fed), Τζερόμ Πάουελ, μέσα σε 8 λεπτά σε μια ομιλία 1.300 λέξεων, με τους αναλυτές της αγοράς να προσπαθούν να ερμηνεύσουν τις λεπτομέρεις.

«Αυτό είναι το ατυχές κόστος της μείωσης του πληθωρισμού», είπε ο Πάουελ και προέβλεψε «κάποιο πόνο» για τα νοικοκυριά και τις επιχειρήσεις. «Αλλά μια αποτυχία αποκατάστασης της σταθερότητας των τιμών θα σήμαινε πολύ μεγαλύτερο πόνο», ξεκαθάρισε, διαλύοντας τις αμφιβολίες σχετικά με την αποφασιστικότητα της Fed να τιθασεύσει τον πληθωρισμό μετά την έναρξη της πιο επιθετικής σύσφιξης της νομισματικής πολιτικής από το 1981.

Ο Πάουελ, μιλώντας στο ιστορικό συμπόσιο του Τζάκσον Χολ, ανατρέχει πίσω στην ιστορία αντλώντας διδάγματα από τη στάση του τότε αρχιτραπεζίτη Πολ Βόλκερ, όταν ξέσπασε η λεγόμενη κρίση του "στασιμοπληθωρισμού" της δεκαετίας του '70, ένας οδυνηρός συνδυασμός αυξανόμενου πληθωρισμού και πτωτικής οικονομίας προς την ύφεση, που αναβιώνει ξανά διεθνώς, λένε αναλυτές στο Bloomberg προσπαθώντας να δουν την επόμενη μέρα.

Όταν ο Πάουελ ανέλαβε την ηγεσία της κεντρικής τράπεζας, το 2018, δεσμεύθηκε να μιλάει σε «απλά Αγγλικά», ώστε να καταστήσει τον θεσμό περισσότερο προσιτό στους απλούς πολίτες, αναφέρει σχόλιο στο Reusters. Και το καταφέρνει. Ωστόσο, η επιτυχία του στην καταπολέμηση του πληθωρισμού θα εξαρτηθεί από το κατά πόσον το μήνυμά του βρίσκει απήχηση εκτός του κόσμου της οικονομίας και των αγορών.

Τι λένε αναλυτές

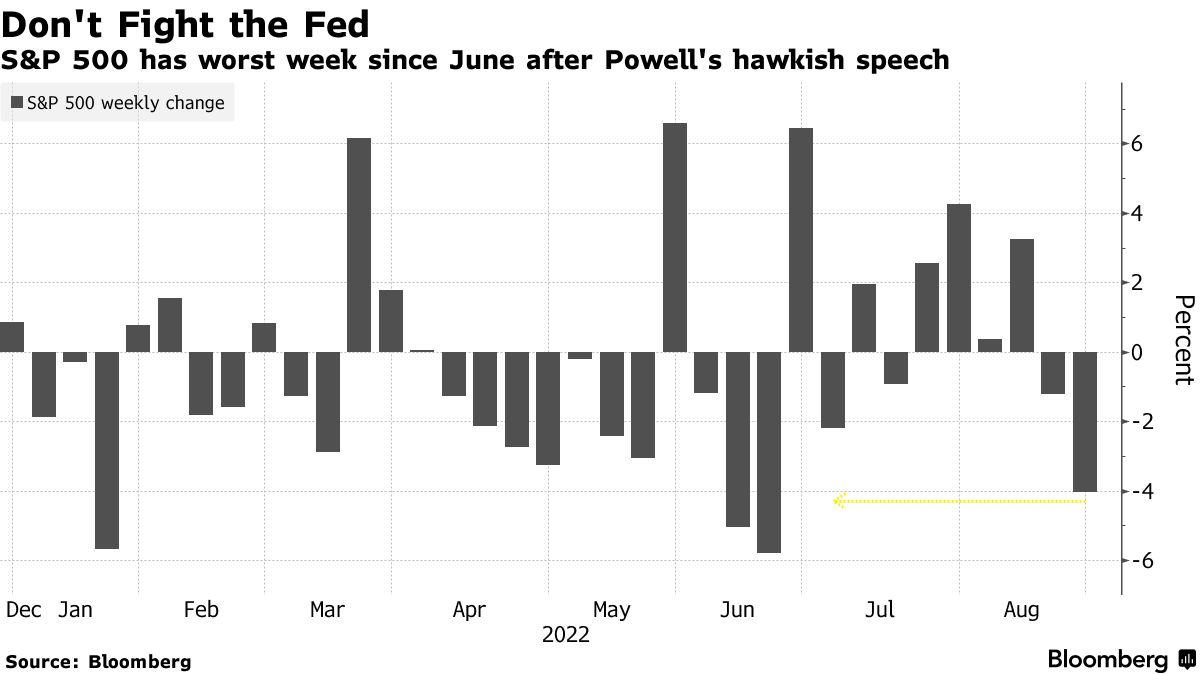

Οι αγορές, πάντως, πήραν το μήνυμα, με τη Wall Street να υποχωρεί δραματικά:

«Η αγορά ήταν αισιόδοξη ότι η Fed θα ήταν σε θέση να είναι πιο επιφυλακτική κατά τη διάρκεια των επόμενων έξι έως 12 μηνών», δήλωσε ο Phil Orlando, επικεφαλής στρατηγικής για την αγορά μετοχών στη Federated Hermes. «Ο Πάουελ απέτρεψε την αγορά να το πιστέψει αυτό και πιστεύουμε ότι οι μετοχές θα οδηγηθούν χαμηλότερα, σημαντικά χαμηλότερα».

Ο Πάουελ κατέστησε σαφές ότι τα εταιρικά κέρδη και οι ευχαριστημένοι καταναλωτές δεν είναι η προτεραιότητά του κι αν τα προβλήματα επιβαρύνουν αυτούς τους τομείς, τότε αυτό είναι ένα τίμημα που προφανώς είναι διατεθειμένος να δεχτεί - μια αντιστροφή ρόλου για μια κεντρική τράπεζα που για χρόνια ήταν ο μεγαλύτερος σύμμαχος της αγοράς.

«Ο Πάουελ μας λέει ότι μέχρι να δούμε ουσιαστική επιβεβαίωση της επιβράδυνσης των αυξήσεων των τιμών, η Fed θα κρατήσει το πόδι της στα φρένα ανεβάζοντας τα επιτόκια», δήλωσε η Kara Murphy, επικεφαλής επενδύσεων στην Kestra Holdings. «Με τη Fed να συνεχίζει να αυξάνει επιθετικά, τα εταιρικά κέρδη είναι πιθανό να δουν περαιτέρω πτώση στο τελευταίο εξάμηνο του έτους, κάνοντας την αγορά να φαίνεται ακόμα πιο ακριβή».

«Σε μια ομιλία μόλις 1.300 λέξεων, ο Πάουελ λέει «σταθερότητα τιμών» εννέα φορές και υποστηρίζει ότι μια ισχυρή αγορά εργασίας βασίζεται στη σταθερότητα των τιμών. Ουσιαστικά, ο Πάουελ δηλώνει ξεκάθαρα ότι αυτή τη στιγμή, η καταπολέμηση του πληθωρισμού είναι πιο σημαντική από την υποστήριξη της ανάπτυξης», σύμφωνα με τον Jeffrey Roach, επικεφαλής οικονομολόγος στην LPL Financial.

«Η αγορά είχε στηθεί για μια γερακίσια ομιλία «κολλημένος στο σενάριο» και η αρχική εντύπωση είναι ότι αυτό ακριβώς είπε ο πρόεδρος Πάουελ. Και χρειάστηκε κάτι παραπάνω από 8 λεπτά. Έκλεισε την πόρτα στην ιδέα μιας βραχυπρόθεσμης αναστροφής στην ανοδική πορεία των επιτοκίων, τονίζοντας ότι ένα βασικό μάθημα ιστορίας είναι ότι η πολιτική πρέπει να αποφύγει τη χαλάρωση πολύ νωρίς. Συμπέρασμα, τα επιτόκια πρέπει να συνεχίσουν να ανεβαίνουν μέχρι να βρεθούν σταθερά σε περιοριστική ζώνη. Και μετά πρέπει να μείνουν εκεί», σχολιάζει ο Jake Jolly, ανώτερος επενδυτικός στρατηγικός διαχειριστής στην BNY Mellon Investment Management.

- Σε διάστημα μόλις οκτώ λεπτών, ο πρόεδρος της Federal Reserve κατάφερε να βυθίσει την αγορά και να μειώσει τις περιουσίες των πλουσιότερων ανθρώπων της Αμερικής κατά 78 δισ. δολ.

- Σύμφωνα με τον Bloomberg Billionaires Index, ο Ίλον Μασκ έχασε 5,5 δισ. δολ., ο Τζεφ Μπέζος 6,8 δισ. δολ., ενώ ο Μπιλ Γκέιτς και ο Γουόρεν Μπάφετ έχασαν 2,2 δισ. δολ. και 2,7 δισ. δολ., αντίστοιχα.

«Προσφέρει εγκυρότητα στο γκρουπ των "γερακιών" στη Fed που μερικές φορές παραβλέπονταν επειδή ο πρόεδρος είχε μια προσέγγιση πιο κοντά στα "περιστέρια" ή μια διαφορετική ερμηνεία. Αυτό επιβεβαιώνει πολλά από αυτά που ακούσαμε από αρκετά μέλη της Fed, εξηγώντας ότι αυτή είναι μια πραγματική προτεραιότητα, το παίρνουν σοβαρά και θα κάνουν ό,τι χρειαστεί για όσο διάστημα χρειαστεί για να το πετύχουν. ο στόχος, που είναι η μείωση του πληθωρισμού», υποστηρίζει ο Kevin Simpson, ιδρυτής της Capital Wealth Planning.

«Δύσκολο να πιστέψει κανείς την προσέγγιση της Fed «Ρίχτε τις Τορπίλες», να πιστεύει δηλαδή πως το κλειδί για να σταματήσει ο πληθωρισμός είναι να αυξήσει αρκετά τα επιτόκια για να καταστρέψει θέσεις εργασίας. Απλώς σημαίνει ότι οι ελλείψεις θα συνεχιστούν. Ο τοκετός μπορεί να θεωρηθεί δυνατός, αλλά σίγουρα δεν είναι υγιής», αναφέρει ο Bryce Doty, ανώτερος αντιπρόεδρος της Sit Investment Associates.

«Αυτή ήταν μια πολύ σαφής τοποθέτηση στις προσδοκίες της αγοράς για μια αναστροφή από τη Fed το 2023», δήλωσε ο Brian Coulton, επικεφαλής οικονομολόγος της Fitch Ratings, κοιτώντας μπροστά τον χρησμό. «Αυτό σημαίνει να πάει τα επιτόκια πάνω από τα ουδέτερα επίπεδα μέσω περισσότερων και μεγαλύτερων αυξήσεων στις επόμενες συνεδριάσεις και στη συνέχεια να τα κρατήσει εκεί για κάποιο χρονικό διάστημα -- πιθανότατα για ολόκληρο τον επόμενο χρόνο».

«Ήταν σύντομο και κατευθείαν στην ουσία. Δεν πρέπει να παραμείνουν αμφιβολίες ότι η Fed δεν είναι κοντά στο να σταματήσει την προσπάθειά της για μείωση του πληθωρισμού», σχολιάζει ο Win Thin, παγκόσμιος επικεφαλής στρατηγικής νομισμάτων στην Brown Brothers Harriman & Co. «Τα swaps δείχνουν τιμολογόγηση που φωτογραφίζει υψηλότερες πιθανότητες επιτοκίου στο 4% και νομίζω ότι αυτό είναι πιθανό να συνεχιστεί. Δεν είναι τυχαίο ότι οι αξιωματούχοι της Fed συνεχίζουν να αναφέρουν τον Πολ Βόλκερ -- οι συνέπειες είναι σαφείς».

Το «σοκ Βόλκερ»

Τι έκανε ο Βόλκερ: Υπό τη σφοδρή στασιμοπληθωριστική πίεση, τον Αύγουστο του 1979 ο Δημοκρατικός πρόεδρος Τζίμι Κάρτερ διορίζει επικεφαλής της Fed τον Πολ Βόλκερ, πρώην υφ. Οικονομικών από το 1969 ως το 1974 της Ρεπουμπλικανικής κυβέρνηση του Ρίτσαρντ Νίξον, στη θέση του Δημοκρατικού Ουίλιαμ Μίλερ, ο οποίος είχε διοριστεί στην κορυφή της Fed 18 μήνες πριν.

Πάτησε αμέσως φρένο και εκτόξευσε τα επιτόκια σε δυσθεώρητα ύψη: το βασικό επιτόκιο της αμερικανικής κεντρικής τράπεζας ήταν 10,7% τον Αύγουστο του 1979. Τον Οκτώβριο είχε ξεπεράσει το 16%. Τον Μάρτιο του 1980 άγγιζε το 20%.

Το κόστος δανεισμού εκτινάχθηκε και με αυτόν τον τρόπο, -το «σοκ Βόλκερ», όπως έμεινε στην ιστορία- οδήγησε χιλιάδες μικρές επιχειρήσεις και νοικοκυριά στην χρεοκοπία.

Ο πληθωρισμός άρχισε από τις αρχές της δεκαετίας του 1980 σταδιακά να υποχωρεί. Το 1983 επί προεδρίας Ρόναλντ Ρίγκαν (διαδέχτηκε τον Κάρτερ τον Ιανουάριο του 1981 και άνοιξε την περίοδο του νεοφιλελευθερισμού αγκαζέ με τη Μάργκαρετ Θάτσερ στη Βρετανία), έπεσε κάτω από το 3%.

Ακόμα και σήμερα ο Βόλκερ θεωρείται «ο άνθρωπος που δάμασε τον πληθωρισμό».

Σε βάλτο στασιμοπληθωρισμού η παγκόσμια οικονομία

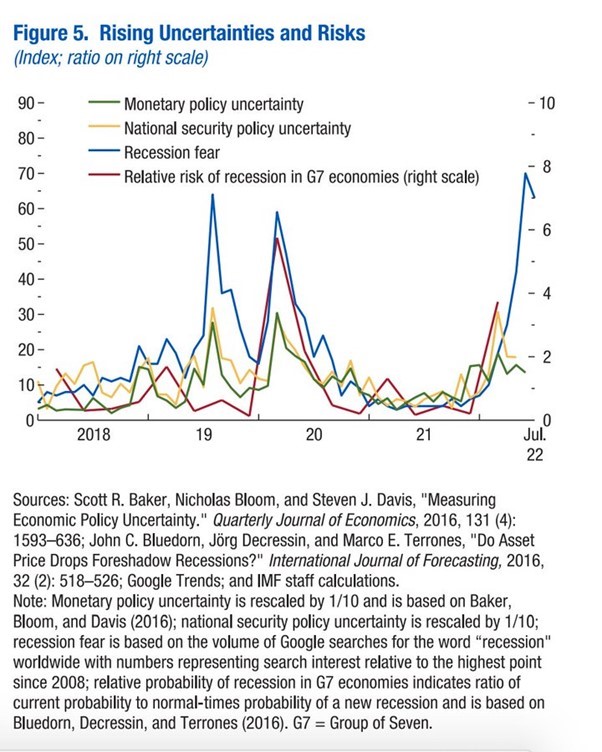

Την ίδια ώρα ο πρόεδρος της Παγκόσμιας Τράπεζας Ντέιβιντ Μάλπας δηλώνει ότι η παγκόσμια οικονομία μπορεί να κολλήσει σε ένα τέλμα στασιμοπληθωρισμού, εκτός εάν οι μεγάλες οικονομίες μπορέσουν να αυξήσουν την παραγωγή δραματικά . Ωστόσο, τα υψηλότερα επιτόκια παίζουν τον αντίθετο ρόλο

«Είναι δύσκολο να ξεφύγουμε από τον στασιμοπληθωρισμό», είπε σε συνέντευξή του την Παρασκευή στο Bloomberg Television's Surveillance.

Ο Πάουελ είπε ότι η μείωση του πληθωρισμού στο στόχο του 2% είναι «το κύριο επίκεντρο της κεντρικής τράπεζας αυτή τη στιγμή», παρόλο που θα σημάνει οικονομικό πόνο για τους καταναλωτές και τις επιχειρήσεις.

«Η Fed, καθώς αυξάνει τα επιτόκια, ανεβαίνει έναν γολγοθά στο παγκόσμιο σύστημα», είπε ο Μάλπας . «Λαμβάνετε αυτή τη μείωση της ζήτησης καθώς περνούν οι αυξήσεις επιτοκίων, αλλά δεν λαμβάνετε ανάλογες αυξήσεις της προσφοράς. Εκεί πρέπει να επικεντρωθούν οι κεντρικές τράπεζες».

Το Διεθνές Νομισματικό Ταμείο μείωσε τον περασμένο μήνα τις προοπτικές παγκόσμιας ανάπτυξης για φέτος και το επόμενο έτος, προειδοποιώντας ότι η παγκόσμια οικονομία μπορεί σύντομα να βρεθεί στο χείλος της ύφεσης. Η παγκόσμια οικονομική επέκταση πιθανότατα θα επιβραδυνθεί στο 3,2% φέτος, λιγότερο από το 3,6% που είχε προβλέψει το ταμείο τον Απρίλιο και το 4,4% που είχε δει τον Ιανουάριο, ανέφερε.

Ο Μάλπας είπε επίσης, ότι το ΔΝΤ εργάζεται σε μια νέα πρόβλεψη και «η ανησυχία μου είναι ότι τα πράγματα έχουν χειροτερέψει από αυτήν την ήδη χαμηλή πρόβλεψη. Η Κίνα, το δεύτερο τρίμηνο, φαίνεται ότι θα μπορούσε να ήταν μείον 3% από έτος σε έτος λόγω των lockdown.».

Ο Μάλπας, πρώην επικεφαλής οικονομολόγος της Bear Stearns & Co. που υπηρέτησε στο Υπουργείο Οικονομικών στις κυβερνήσεις Τραμπ και Ρίγκαν, έθεσε το τρέχον οικονομικό περιβάλλον σε ένα ιστορικό πλαίσιο: "Στασιμοπληθωρισμός σημαίνει υψηλότερος πληθωρισμός από ό,τι πιστεύετε και παράλληλα χαμηλότερη ανάπτυξη - και σαφώς το έχουμε αυτό", είπε. «Στα βιβλία της ιστορίας, θα το σημειώσουν, ίσως, ως μια σύντομη περίοδο, ελπίζουμε...».

«Αλλά η ανησυχία μου είναι για τις αναπτυσσόμενες χώρες και τους ανθρώπους με χαμηλότερα εισοδήματα, είναι ότι ο στασιμοπληθωρισμός μπορεί να διαρκέσει για αρκετό καιρό», είπε. Πληγώνονται επειδή ο πληθωρισμός τους βλάπτει και ταυτόχρονα τους βλάπτει η αργή ανάπτυξη». Ο πληθωρισμός στις ΗΠΑ είναι πάνω από 8% ετησίως, το υψηλότερο από τη δεκαετία του 1980.

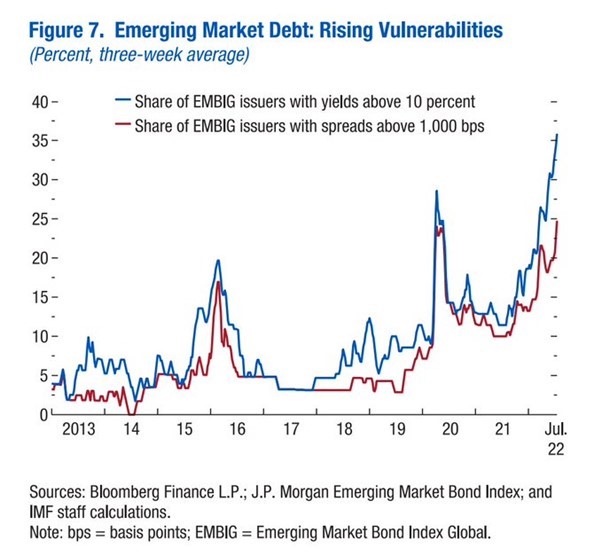

Η αναπληρώτρια επικεφαλής του Διεθνούς Νομισματικού Ταμείου Γκίτα Γκόπιναθ, μιλώντας στην τηλεόραση του Bloomberg, υπογράμμισε ότι περίπου το 60% των χωρών χαμηλού εισοδήματος βρίσκονται σε υψηλό κίνδυνο ή ήδη αντιμετωπίζουν προβλήματα χρέους και περίπου 20 αναδυόμενες αγορές έχουν χρέος σε προβληματικά επίπεδα.

Η βοήθεια για την παγκόσμια οικονομία θα μπορούσε να προέλθει από «τον γιγαντιαίο παραγωγό», δηλαδή τις ΗΠΑ, είπε ο Μάλπας. «Αυτή είναι η μεγαλύτερη οικονομία, οπότε πώς μπορεί να παράγει πολλά περισσότερα από όλα τη στιγμή που οι τιμές είναι υψηλές;» αναρρωτιέται ο Μάλπας.

«Ποια είναι τα τείχη που εμποδίζουν την παραγωγή να ανέβει υψηλότερα;», προσθέτει ο ίδιος, καθώς ο Πάουελ επιλέγει κινήσεις "deja vu Βόλκερ" και ψάχνει τους ρυθμούς υπό τον φόβο υφεσιακού εκτροχιασμού.

Φαύλος κύκλος

Ο κίνδυνος μιας απόλυτης παγκόσμιας ύφεσης αυξάνεται. Εάν οι κεντρικές τράπεζες συνεχίσουν να αυξάνουν τα επιτόκια, το μόνο που θα κάνουν είναι να αυξήσουν το κόστος δανεισμού για τους καταναλωτές και τις εταιρείες, οδηγώντας τις πιο αδύναμες επιχειρήσεις σε χρεοκοπίες καταστέλλοντας παράλληλα τη ζήτηση σε όλους τους τομείς, λένε αναλυτές.

Σίγουρα, αυτό μπορεί τελικά να μειώσει τον πληθωρισμό, αλλά μόνο μέσω μιας ύφεσης ως βαρύ τίμημα.

Στην Ευρώπη τα σημάδια είναι ήδη ανησυχητικά.

Η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) έχει αρχίσει να ανεβάζει τα επιτόκια στο όνομα της καταπολέμησης του πληθωρισμού.

Αλλά η άνοδος των επιτοκίων ξαναφέρνει το ζήτημα της βιωσιμότητας του χρέους (και της Ιταλίας και της Ελλάδας) και μαζί τη συζήτηση για τα γνωστά, οδυνηρά, ανταλλάγματα περιοριστικών οικονομικών πολιτικών, για να συνεχίσει η ΕΚΤ να στηρίζει τα ομόλογα των ευάλωτων χωρών...