Τα τέσσερα «κλειδιά» για το χρηματιστήριο

Που θα παιχτεί η βραχυπρόθεσμη τάση. Οι επόμενοι «στόχοι» του Γενικού Δείκτη και οι στηρίξεις. Πώς αποτιμώνται τώρα οι μετοχές. Τα εσωτερικά μέτωπα και οι ανησυχίες από τη διεθνή συγκυρία. Ο «άγνωστος x» των stress test στις τράπεζες.

Σε κατάσταση επιφυλακής βρίσκεται πλέον το Χρηματιστήριο της Αθήνας, με τον Γενικό Δείκτη να είναι σε θέση να ακολουθήσει... οποιαδήποτε «επιθυμία», μετά το επιτυχές κλείσιμο πάνω από τον πρώτο στόχο των 1.100 μονάδων.

Από τη μια πλευρά, η κινδυνολογία των προηγούμενων ημερών έχει ελαφρώς κοπάσει, αλλά από την άλλη οι επενδυτές δεν έχουν ακόμη πειστεί ότι τα χειρότερα πέρασαν για την εγχώρια χρηματιστηριακή αγορά.

Εφόσον η αντίδραση συνεχιστεί οι επόμενοι στόχοι για την αγορά είναι τα επίπεδα των 1.120 και έπειτα των 1.140 μονάδων, ενώ για το δείκτη της υψηλής κεφαλαιοποίησης οι 363 μονάδες είναι το επόμενο ζητούμενο. Στον αντίποδα, τα προηγούμενα χαμηλά των 1.063 και 1.056 μονάδων οριοθετούν το κάτω όριο.

Πέραν όμως από βραχυπρόθεσμο τεχνικό χαρακτήρα της αγοράς, οι μετοχές και η ελληνική οικονομία γενικότερα θα συνεχίσουν να επηρεάζονται από ένα μίγμα θεμελιωδών παραγόντων, ο καθένας εκ τους οποίους επηρεάζουν την πορεία του άλλου και όλοι μαζί θα οδηγήσουν την κίνηση των μετοχών.

Οι παράγοντες ανησυχίας όπως τα stress tests για τις εγχώριες τράπεζες θα διατηρηθούν όλο το επόμενο χρονικό διάστημα, ενώ και οι επικείμενες διαφορές με την τρόικα φαίνεται ότι θα είναι δυσεπίλυτες στις επόμενες διαπραγματεύσεις.

Ταυτόχρονα όμως, οι επενδυτές σταθμίζουν και τις εξελίξεις στο γεωπολιτικό πεδίο, αν και το μεγάλο πρόβλημα δεν είναι άλλο από το ελληνικό πολιτικό ρίσκο, το οποίο συνδέεται με το ενδεχόμενο εθνικών εκλογών και περιπλέκει όλα τα παραπάνω ζητήματα.

Κάτω από αυτές τις συνθήκες, στα τρέχοντα επίπεδα αποτιμήσεων επιμέρους μετοχές του Χ.Α. δεν είναι «ακριβές» με βάση τα σημερινά στοιχεία, αλλά θα μπορούσαν να διαφοροποιηθούν σημαντικά μέσα στους επόμενους μήνες, στον βαθμό που θα αλλάξουν τα παραπάνω δεδομένα γύρω από την ελληνική οικονομία και τον τρόπο διαχείρισης του δημόσιου χρέους της χώρας.

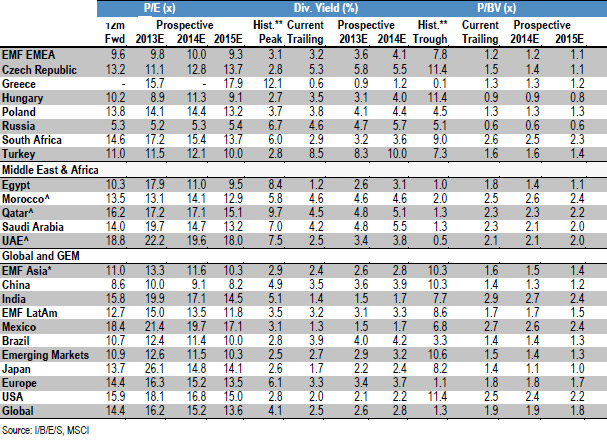

O MSCI Greece αποτιμάται 17,9 φορές τα κέρδη του 2015 και 1,3 φορές σε όρους P/BV με τις αναδυόμενες αγορές να εμφανίζουν δείκτη P/E 13,6 φορές και δείκτη P/BV 1,8 φορές.

Με άλλα λόγια, η πορεία του Χ.Α. στο αμέσως επόμενο χρονικό διάστημα περνά μέσα από παράγοντες-κλειδιά, κάθε ένας εκ των οποίων επηρεάζει τους υπόλοιπους.

1. Πρωτογενές πλεόνασμα και ανάπτυξη

Η επίτευξη ισχυρού πρωτογενούς πλεονάσματος αποτελεί απαραίτητη προϋπόθεση ώστε η χώρα να συζητήσει μια ευνοϊκή επαναδιαπραγμάτευση του χρέους της. Το επτάμηνο κλείνει θετικά και μάλιστα αρκετά καλύτερα από τον προϋπολογισθέντα στόχο και με αύξηση στον τομέα των εσόδων ο οποίος «έπασχε» τους προηγούμενους μήνες.

Στον τομέα της ανάπτυξης, το 0,2% ύφεση του β' τριμήνου και η πτωτική αναθεώρηση της πρόβλεψης για το α' τρίμηνο στο -1,1% του ΑΕΠ από -0,9% που ήταν η αρχική εκτίμηση, φέρνουν την πτώση του ΑΕΠ στο 0,65% το πρώτο εξάμηνο. Με εποχικά διορθωμένα στοιχεία ωστόσο, το ΑΕΠ αυξήθηκε από 0,5% έως 0,7% σε σχέση με το προηγούμενο τρίμηνο ανάλογα με τη διόρθωση, κάτι που σημαίνει ότι ο φετινός στόχος για ανάκαμψη 0,6% ίσως ξεπεραστεί, λαμβάνοντας υπόψη και το γεγονός ότι η φετινή χρονιά του τουρισμού μεγεθύνει αυτές προϋποθέσεις.

2. Οι κεφαλαιακές ανάγκες των τραπεζών

Τα τραπεζικά stress tests θα είναι ο πιο σημαντικός καταλύτης για τους ερχόμενους τρεις μήνες και έχει ήδη προκαλέσει μεγάλους φόβους στην αγορά. Τη δεδομένη χρονική στιγμή και βάσει των τελευταίων αλλαγών στη μεθοδολογία της ΕΚΤ, το consensus τοποθετεί τον τελικό λογαριασμό για τα ελληνικά πιστωτικά ιδρύματα κάτω από τα 5 δισ. ευρώ, ενώ οι τράπεζες θα έχουν περιθώριο 6 μηνών για την κάλυψη των κεφαλαιακών αναγκών που θα έχουν προκύψει με το βασικό σενάριο και 9 μηνών για το κεφαλαιακό έλλειμμα που θα προκύψει με βάση το δυσμενές σενάριο.

Μετά την BofA-ML και η Citigroup πάντως θεωρεί ότι είναι πιθανόν οι ελληνικές τράπεζες να μη χρειαστούν νέα κεφάλαια βάσει των επικείμενων stress tests της EBA/ΕΚΤ, αφού οι τέσσερις συστημικές θα έχουν πλεονάσματα κεφαλαίων 10 δισ. ευρώ περίπου στο βασικό σενάριο και 7 δισ. στο δυσμενές σενάριο, χρησιμοποιώντας τη μεθοδολογία της ΤτΕ και τα στοιχεία του 1ου τριμήνου του έτους.

3. Το πολιτικό ρίσκο

Αναμφίβολα το πολιτικό ρίσκο απασχολεί σε σημαντικό βαθμό την επενδυτική κοινότητα και είναι το βασικό σημείο-κλειδί σε όλα τα παραπάνω, ανεξάρτητα από το γεγονός ότι οι ξένοι επενδυτές μόνο φέτος έχουν τοποθετήσει πάνω από 15 δισ. ευρώ, γνωρίζοντας το πολιτικό σκηνικό της Ελλάδας. Σύμφωνα με τους αναλυτές της αγοράς, το πολιτικό ρίσκο θα μπορούσε να αποσταθεροποιήσει το ελληνικό χρηματιστήριο, αν η χώρα οδηγηθεί σε πρόωρες βουλευτικές εκλογές, αφού κανένας δεν είναι σε θέση να γνωρίζει τι συσχετισμοί θα προκύψουν.

4. Το δημόσιο χρέος και η περιβόητη "ελάφρυνση"

Αυτό που ίσως τελικά έχει μεγαλύτερη σημασία είναι το περιεχόμενο της συμφωνίας μεταξύ Ελλάδας και Ε.Ε. για την αναδιάρθρωση του δημόσιου χρέους. Το κυριότερο σημείο της συμφωνίας που ενδιαφέρει την αγορά είναι το πόσο μειωμένη θα είναι η ετήσια επιβάρυνση που πρέπει να καταβάλει η χώρα για τα επόμενα χρόνια. Αν το ποσό αυτό κυμανθεί στα 3-4 δισ. ευρώ, θα υπάρξουν σαφή περιθώρια για σημαντικές αλλαγές στις πολιτικές. Η Ελλάδα, στον βαθμό που ενισχύει τα πρωτογενή πλεονάσματα της και τηρεί τις μνημονιακές δεσμεύσεις της, μπαίνει στη διαπραγμάτευση για το δημόσιο χρέος με όπλα.

Ανεξάρτητα από το μείγμα που θα λάβει αυτή η ενίσχυση («κούρεμα» ή όχι) το ζητούμενο είναι το πόσο θα μειωθεί στην πράξη το κόστος της χρηματοδότησης ώστε να αποδεσμευτούν πόροι για αναπτυξιακές δράσεις.

Η πρόβλεψη για το πώς θα εξελιχθούν τα πράγματα δεν είναι καθόλου εύκολη, καθώς επηρεάζεται από πολλούς παράγοντες, που σχετίζονται τόσο με την κατάσταση στο εξωτερικό, όσο και με τις κινήσεις που θα έχουν γίνει στο εσωτερικό της χώρας (π.χ. μέγεθος πρωτογενούς πλεονάσματος, πρόοδος ιδιωτικοποιήσεων, υλοποίηση μεταρρυθμίσεων).