Γιατί μάζεψε προσφορές-ρεκόρ το ελληνικό 10ετές ομόλογο

Προσφορές 35 δισ. ευρώ και μειωμένο επιτόκιο στην πρώτη έξοδο της χρονιάς. Πώς διαμορφώνονται τα spreads, τι εκτιμούν διεθνείς αναλυτές. Η σύγκριση με τη σημερινή έκδοση 30ετούς bund.

H Ελλάδα κατέγραψε ζήτηση-ρεκόρ στην πρώτη έκδοση χρέους μετά την επιστροφή της χώρας στην επενδυτική βαθμίδα, καθώς οι επενδυτές έσπευσαν να «κλειδώσουν» υψηλές αποδόσεις, πριν μειώσει τα επιτόκια η Ευρωπαϊκή Κεντρική Τράπεζα.

Όπως επισημαίνει το Bloomberg, οι προσδοκίες ότι η ΕΚΤ θα αρχίσει να μειώνει τα επιτόκια από τον Απρίλιο αυξάνονται, ενισχύοντας τη ζήτηση για κρατικά ομόλογα.

Για την Ελλάδα, σημειώνει το πρακτορείο, τα 35 δισ. ευρώ προσφορών για το 10ετές ομόλογο συνιστά ψήφο εμπιστοσύνης της αγοράς, μετά την επανένταξη της χώρας στους δείκτες ομολόγων επενδυτικής βαθμίδας ύστερα από μια δεκαετία.

«Από την αρχή του έτους, υπάρχει συνωστισμός επενδυτών για εκδόσεις ομολόγων με τις μεγαλύτερες ωριμάνσεις να έχουν απήχηση», δήλωσε ο Μπενουά Ζεράρ, στρατηγικός αναλυτής στη Natixis.

Η ισχυρή ζήτηση επέτρεψε στην Ελλάδα να περιορίσει το spread του 10ετούς ομολόγου στις 80 μονάδες βάσης, πέντε κάτω από την αρχική καθοδήγηση.

Εν τω μεταξύ, η έκδοση 30ετούς ομολόγου από τη Γερμανία έλαβε προσφορές πάνω από 74 δισ. ευρώ. Το ποσό είναι υπερδιπλάσιο από το προηγούμενο ρεκόρ που σημειώθηκε το 2020.

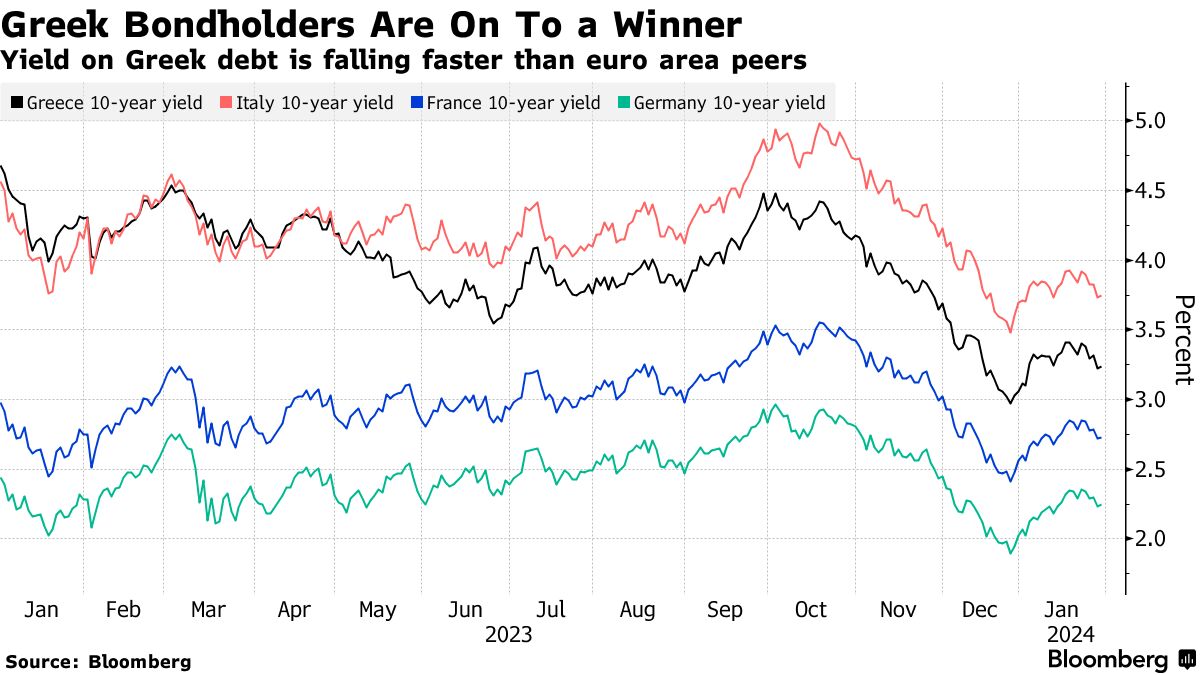

Στην Ελλάδα, σημειώνει το Bloomberg, η υγιής ανάπτυξη και η δημοσιονομική προσαρμογή συνέβαλαν στην πτώση της απόδοσης του 10ετούς ομολόγου κατά 110 μονάδες βάσης τους τελευταίους 12 μήνες, στο 3,2%, μακράν η καλύτερη επίδοση στον ανεπτυγμένο κόσμο. Στην Ιταλία, η οποία σημείωσε τη δεύτερη καλύτερη επίδοση, η απόδοση μειώθηκε περίπου 45 μονάδες βάσης στο 3,75% κατά τη διάρκεια αυτής της περιόδου.

Υπάρχει «ισχυρή ζήτηση για περιουσιακά στοιχεία της Ελλάδας», δήλωσε στο Bloomberg ο Κάσπαρ Χένσε, διαχειριστής χαρτοφυλακίου στην RBC BlueBay Asset Management. «Η ανάπτυξη είναι ισχυρή, πολλές διαρθρωτικές τάσεις είναι πολύ θετικές. Το ελληνικό χρέος είναι μια καλή περίπτωση ακόμα και στο επίπεδο του BBB-», πρόσθεσε.

Ο Χένσε βλέπει περιθώρια για περαιτέρω μείωση του spread και προβλέπει ότι οι αποδόσεις των ελληνικών ομολόγων θα μπορούσαν να πέσουν κάτω από αυτές των ισπανικών, επί του παρόντος στο 3,1% για τον 10ετή τίτλο. Με τη σημερινή έκδοση, η Ελλάδα έπιασε το 40% του φετινού στόχου των 10 δισ. ευρώ για τη χρηματοδότηση μέσω ομολόγων.

Τα νέα ομόλογα της Ελλάδας καθίστανται πιο ελκυστικά και από το γεγονός ότι είναι πλέον επιλέξιμα για το πρόγραμμα αγοράς ομολόγων της ΕΚΤ, γνωστό ως PEPP, το οποίο μπορεί να συμβάλει στην προσέλκυση νέων επενδυτών, σύμφωνα με τον Γκάρεθ Χιλ, διαχειριστή χαρτοφυλακίου της Royal London Asset Management. Ενώ η ΕΚΤ μειώνει τις αγορές ομολόγων στο πλαίσιο των προσπαθειών συρρίκνωσης του ισολογισμού, το πρόγραμμα συνεχίζει να λειτουργεί ως στήριγμα για τα ομόλογα.

Ο Βάσκο Τέλες, διαχειριστής κεφαλαίων στο Grupo Novo Banco Gestão de Activos στη Λισαβόνα, αγόρασε το νέο ελληνικό ομόλογο. Αν και υπάρχουν λιγότερα περιθώρια για περαιτέρω μείωση του spread, το ενδιαφέρον των επενδυτών σημαίνει ότι υπάρχουν ακόμα δυνατότητες για κέρδη, υποστήριξε.

«Το spread της Ελλάδας συρρικνώθηκε πολύ, πλησιάζει την Ισπανία και μπορεί να προχωρήσει λίγο παραπέρα δεδομένου του σφιχτού προγράμματος χρηματοδότησης», δήλωσε ο Τέλες. «Θα υπάρξουν πολλοί επενδυτές με διάθεση να προσθέσουν ρίσκο με ελληνικά ομόλογα».