MSCI: Οι νέες σταθμίσεις για Ελλάδα και ο κίνδυνος εκροών

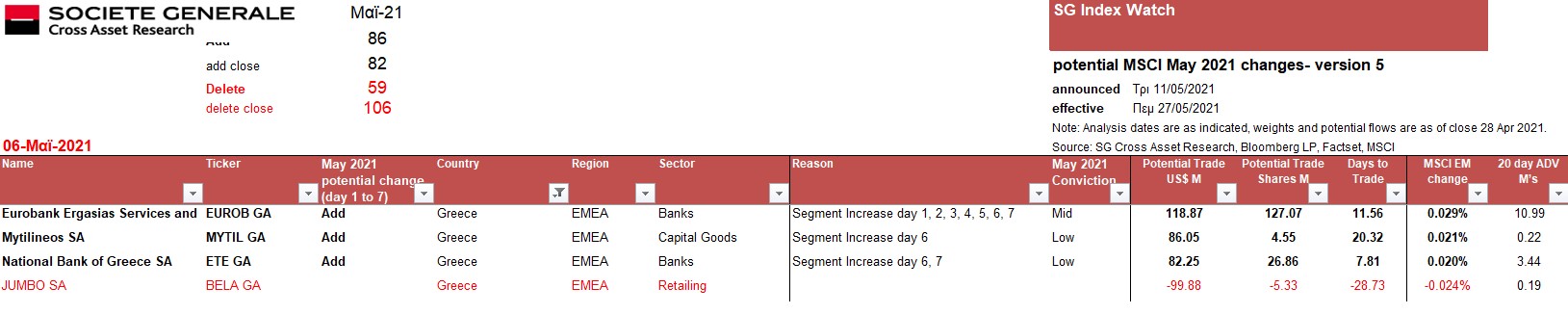

Πόσο επηρεάζει τις ελληνικές μετοχές το κινεζικό τσουνάμι. Πώς διαμορφώνονται οι σταθμίσεις για τις εννέα μετοχές του βασικού δείκτη. Το ερωτηματικό για την Folli Follie που «υποβιβάστηκε». Αναλυτικοί πίνακες με τα νέα δεδομένα.

Αλλαγή σελίδας στις αναδυόμενες αγορές ξεκινάει με το rebalancing των δεικτών MSCI στο τέλος του μήνα. Η αιτία είναι η περίληψη των κινεζικών μετοχών τύπου “Α” στους δείκτες MSCI Emerging Markets. Πρόκειται για εταιρείες εισηγμένες στα χρηματιστήρια του Shenzhen και της Shanghai και οι οποίες θα προστεθούν για πρώτη φορά στις μετοχές τύπου “Η” που είναι εισηγμένες στο Hong Kong και συμμετέχουν ήδη στους δείκτες MSCI EM.

Οι αλλαγές θα έχουν ως αποτέλεσμα η νέα στάθμιση της Κίνας στο δείκτη MSCI Emerging Markets από την 1η/6 να αυξηθεί κατά 1,4% από το 31%% στο 32,4% με μειώσεις στις περισσότερες από τις 23 λοιπές αναδυόμενες αγορές, ανάμεσα τους και στην Ελλάδα. Σημαντική αύξηση θα έχει επίσης το Κατάρ, μικρότερη τα Ηνωμένα Αραβικά Εμιράτα και οριακή η Αίγυπτος.

Η επίδραση από το κινεζικό «ντόμινο» μόλις ξεκινάει, θα έχει μεγάλη χρονική διάρκεια και θα είναι υπαρκτή σε πολλά ακόμα μελλοντικά rebalancing των δεικτών MSCI, με θύματα τις μεγάλες αναδυόμενες αγορές κυρίως όπως η Βραζιλία, η Ινδία, η Κορέα και δευτερευόντως οι αναδυόμενες ευρωπαϊκές αγορές. Είναι γεγονός ότι η MSCI έχει ήδη «τρενάρει» τη διαδικασία περίπου 3 χρόνια.

Από τις ανακατατάξεις, η αρχική επίδραση στη δική μας αγορά θα είναι πολύ μικρή. Πιο συγκεκριμένα, η στάθμιση της χώρας στο δείκτη των αναδυόμενων αγορών θα μειωθεί οριακά από το 0,333% στο 0,318%, ποσοστιαία μείωση 0,015% η οποία θα έχει αποτέλεσμα εκροών αθροιστικά. Χωρίς να μπορεί να υπολογιστεί ακριβώς, το ποσό εκτιμάται σε 45 εκατ. δολάρια. Αυτό το ποσό αφορά αποκλειστικά του παθητικούς διαχειριστές κεφαλαίων, αν και εφόσον ακολουθήσουν πιστά τις νέες σταθμίσεις του MSCI.

Επίσης, στα 45 εκατ. δολάρια εκροών περιλαμβάνονται και οι εκροές της Folli-Follie Group που βγήκε από τον δείκτη χωρίς ωστόσο να υπολογίζονται οι πιθανές εισροές από την είσοδο της στο μικρότερο MSCI Small Cap. Ταυτόχρονα, δεν είναι εφικτό να γνωρίζουμε τι μέρος αυτών των εκροών-εισροών έχουν ήδη πραγματοποιηθεί, αφού σε σημαντικές μετοχές έχουν ήδη υπάρξει σημαντικά πακέτα μετοχών.

Αναλυτικότερα αναφορικά με τις πιθανές εισροές – εκροές των ελληνικών μετοχών, για την Alpha Bank προβλέπονται εκροές 2,56 εκατ. μετοχών, για την Eurobank εκροές 3,43 εκατ. μετοχές, για τη Folli-Follie Group εκροές 971 χιλ. μετοχές, για την Εθνική Τράπεζα εκροές 10,12 εκατ. μετοχές, για τον ΟΠΑΠ εκροές 412 χιλ. μετοχές, για τον ΟΤΕ εκροές 452 χιλ. μετοχές, για την Τράπεζα Πειραιώς 523 χιλ. μετοχές και τέλος για τον Τιτάνα 85 χιλ. μετοχές. Για την Jumbo, λόγω της αύξηση του συντελεστή συμμετοχής των ξένων επενδυτών στο (FIF) προβλέπονται εισροές 167 χιλ. μετοχών.

Αναφορικά με τις σταθμίσεις των ελληνικών μετοχών στο δείκτη της περιοχής μας MSCI EMEA το ποσοστό από 2,31% θα μειωθεί σε 2,23% ή 0,08% και οι αλλαγές υπολογίζονται ως εξής:

Alpha Bank: Μείωση στάθμισης από το 0,468% σε 0,457% ή μείωση 0,012%.

Eurobank: Μείωση στάθμισης από το 0,284% σε 0,277% ή μείωση 0,007%.

Εθνική Τράπεζα: Μείωση στάθμισης από το 0,258% σε 0,252% ή μείωση 0,006%.

Τράπεζα Πειραιώς: Μείωση στάθμισης από το 0,139% σε 0,136% ή μείωση 0,003%.

ΟΤΕ: Μείωση στάθμισης από το 0,417% σε 0,406% ή μείωση 0,01%.

ΟΠΑΠ: Μείωση στάθμισης από το 0,318% σε 0,31% ή μείωση 0,008%.

Jumbo: Αύξηση στάθμισης από το 0,234% σε 0,244% ή αύξηση 0,009%.

ΤΙΤΑΝ: Μείωση στάθμισης από το 0,154% σε 0,15% ή μείωση 0,004%.

Folli- Follie Group: Μείωση στάθμισης από το 0,042% σε 0%.

Η αναδιάρθρωση που ξεκινάει στους δείκτης MSCI Emerging το Μάιο είναι μόνο η αρχή μιας μακράς αύξησης της στάθμισης των μετοχών της Κίνας έναντι των λοιπών αναδυόμενων αγορών. Οι θεσμικοί διαχειριστές εκτιμούν ότι μέχρι και το rebalancing του Σεπτεμβρίου που επίσης θα έχει αύξηση των κινεζικών μετοχών, οι παθητικοί fund managers θα είναι σε θέση ακόμη και να αγνοήσουν τις αλλαγές γιατί το tracking error θα είναι μικρό και τα κόστη συναλλαγών υψηλά. Από το επόμενο έτος όμως και όσο αυξάνεται η συμμετοχή (IIF) τους, οι διαχειριστές δεν θα είναι σε θέση να αγνοήσουν τις αλλαγές.